㈜이마트, 이베이 인수부담 '점포매각'으로 해소 출자금 3조5600억 '현금·사채·담보대출'로 마련, 성수점 처분해 부채 상환

김선호 기자공개 2021-11-15 07:58:48

이 기사는 2021년 11월 12일 08시15분 thebell에 표출된 기사입니다

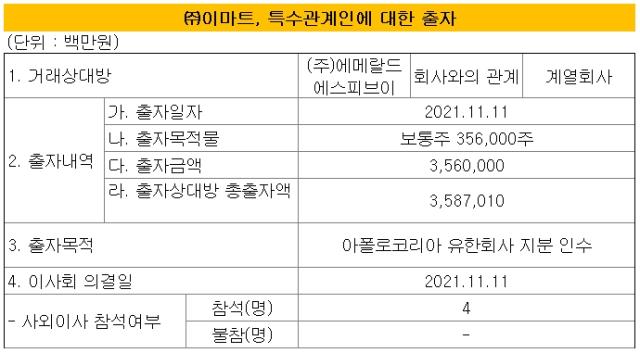

㈜이마트가 이베이코리아 인수 종료일이 다가오면서 특수목적법인(SPC) 에메랄드에스피브이에 3조원이 넘어서는 현금을 출자하기로 결정했다. 이를 위해 점포를 담보로 대규모 차입을 진행했으며 향후 자산유동화를 통한 상환을 모색할 것으로 관측된다.㈜이마트는 3조5600억원의 현금을 투입해 에메랄드에스피브이가 발행하는 35만6000주를 취득한다고 11일 공시했다. 이로써 에메랄드에스피브이에 출자한 총액은 3조5870억원이 됐다. 이를 활용해 이베이코리아 지분 100%를 보유한 아폴로코리아의 최대주주로 올라설 계획이다.

아폴로코리아는 eBAY INC.의 영국법인 eBay KTA의 자회사로서 이베이코리아 지분 100%를 보유하고 있다. 그중 ㈜이마트는 올해 11월 15일자로 3조5591억원을 투입해 아폴로코리아의 지분 80.01%를 취득하게 된다.

이를 볼 때 ㈜이마트가 이번 에메랄드에스피브이에 출자한 자금 대부분이 이베이코리아 인수에 활용된다. 주목할 점은 ㈜이마트가 자산유동화와 차입으로 대규모 자금을 마련했다는 부분이다. 이베이코리아 인수 후에도 부채 등의 부담을 안고 있을 수밖에 없다.

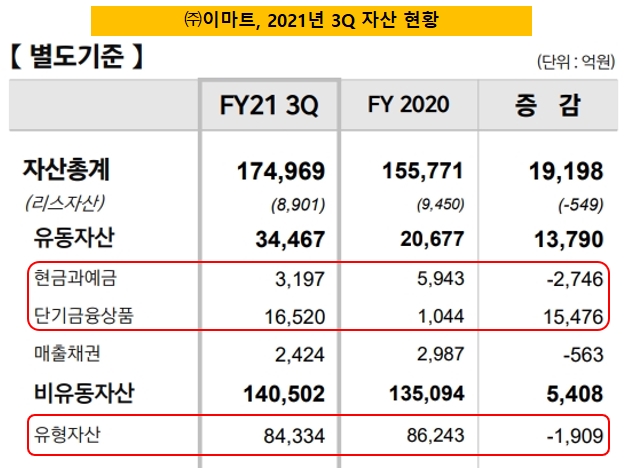

지난해 말 기준 ㈜이마트의 별도기준 현금및현금성자산은 5943억원이었다. 이후 올해 회사채 발행으로 6000억원, 가양점 매각으로 6820억원, 베트남 법인 매각으로 1640억원 등을 유입시켰다. 이를 기반으로 이베이코리아 인수 외 투자를 이어나갔다.

세부적으로 살펴보면 관광레저단지 개발을 위해 경기도 화성시에 위치한 부동산을 취득하는 데 8669억원을 투입했다. 이어 스타벅스코리아·신세계야구단 지분 인수에 각각 4743억원, 400억원을 활용했다. 때문에 올해 3분기 말 기준 현금및현금성자산은 3197억원으로 줄었다.

다만 현금및현금성자산 이외 단기금융상품으로 1조6520억원을 보유하고 있었다. 이를 합산하면 ㈜이마트가 당장에 가용할 수 있는 자금은 1조9717억원인 것으로 파악된다. 하지만 이베이코리아 지분 인수자금으로는 부족했다.

이를 해결하기 위해 이마트·이마트트레이더스 월계·킨텍스점, 이마트 서수원·동탄점 토지와 건물을 담보로 자금을 차입했다. 올해 8월 운영자금 목적으로 5200억원 규모의 회사채를 발행한 데 이어 담보대출로 1조원 이상을 마련했다.

덕분에 에메랄드에스피브이에 인수자금 이상을 출자할 수 있었다. 또 최종 거래일 15일에 무리 없이 이베이코리아 지분 80.01%를 인수할 수 있을 것으로 보인다. 그러나 여전히 차입과 회사채 발행에 따른 부담이 남아 있다.

결국 ㈜이마트는 또 다시 자산유동화 카드를 꺼내들 것으로 관측된다. 먼저 성수점을 매각을 통해 이베이코리아 인수 종결 이후인 11월 18일에 1조2200억원을 손에 거머쥐게 된다.

성수점 처분 목적은 재무건전성 및 투자재원 확보다. 점포 매각을 통해 유입된 대규모 자금을 통해 이베이코리아 인수로 인해 짊어지게 된 부담을 경감시킬 것으로 해석되는 지점이다. ㈜이마트는 이러한 작업을 지속해 자산을 재배치하고 디지털 전환을 이뤄내겠다고 설명했다.

㈜이마트의 올해 3분기 IR자료에 따르면 유형자산은 8조4334억원에 달한다. 유형자산을 매각을 통해 확보한 재원을 통해 쓱닷컴·이베이코리아·W컨셉코리아 등 온라인 채널에 힘을 기울이겠다는 전략으로 분석된다. ㈜이마트 측은 이를 자산재배치라고 표현했다.

㈜이마트 관계자는 “디지털 전환을 성공적으로 이뤄내기 위해 자산재배치를 진행하고 있는 중”이라며 “이베이코리아 인수도 이와 같은 작업의 일환으로 자산유동화를 통해 재무건전성을 확보해나갈 것”이라고 밝혔다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 전체기사

-

- 거래소, 3시간 심사 끝에 제노스코 상장 '미승인' 확정

- 대방건설, '부채비율 80%' 안정적 재무구조 유지

- [상호관세 후폭풍]'90일 유예'에 기업들 일단 안도, 정부 협상 성과에 쏠린 눈

- 에이치알운용, 한투 이어 '신한 PWM' 뚫었다

- KB증권, 2분기 롱숏·메자닌 헤지펀드 '집중'

- "지분 3%로 이사회 흔든다"…얼라인 '전투형 전략'의 정석

- 하나증권, 성장주 중심 라인업 변화

- 우리은행, 가판대 라인업 확대…'해외 AI·반도체' 신뢰 여전

- 하나은행, 라인업 고수 속 'NH필승코리아' 추가

- 리운운용, 메자닌 전문가 모셨다…투자 영역 확대