세아메카닉스 내년 초 상장…케이스톤 엑시트 본격화 공모주 30% 구주매출로 구성…경영권 인수 후 2년만에 잭팟 기회

강철 기자공개 2021-11-24 14:33:26

이 기사는 2021년 11월 15일 18시30분 thebell에 표출된 기사입니다

2차전지 부품 제조사인 세아메카닉스가 내년 1분기 코스닥 입성을 목표로 기업공개(IPO) 절차에 본격 나선다. 공모 절차가 원활하게 이뤄지면 케이스톤파트너스는 지분 매입 후 약 2년만에 투자금 회수의 기회를 얻는다.15일 증권업계에 따르면 세아메카닉스(SeA Mechanics)는 최근 한국거래소 코스닥시장본부에 상장 예비심사를 청구했다. 2020년 11월 신한금융투자를 대표 주관사로 선정해 IPO를 준비하기 시작한지 1년만에 증시 입성을 위한 첫발을 내디뎠다.

시장에 제시할 공모 물량은 상장 예정 주식수의 약 25%인 665만주로 결정했다. 공모주 구성은 신주 발행 70%와 구주 매출 30%로 나누는 것이 유력하다. 구주 매출의 주체는 HPK, 케이스톤파트너스, 김찬한 세아메카닉스 전 대표 등이 유력 후보로 꼽힌다.

예비심사 신청부터 승인까지는 보통 2~3개월이 걸린다. 이를 감안할 때 늦어도 2022년 2월 중에는 승인 결과가 나올 것으로 예상된다. 승인 후 곧장 증권신고서를 내고 공모 절차를 밟으면 내년 1분기 코스닥 입성이 가능하다.

세아메카닉스는 1999년 9월 설립된 2차전지 부품 제조사다. 경북 구미시에 생산 거점을 운영하며 배터리팩의 주요 부품인 경판을 제조한다. 세아메카닉스가 고진공 공법으로 개발한 배터리 경판은 글로벌 시장에서 경쟁력을 인정받고 있다는 평가가 나온다.

배터리 경판 외에 알루미늄 다이캐스팅 부품 사업도 영위한다. 지금의 세아메카닉스를 만든 기술인 다이캐스팅은 세밀한 기계 가공을 거친 금형을 통해 주물을 얻는 정밀 주조법이다. LG전자, 독일 보쉬 등이 세아메카닉스에서 다이캐스팅 부품을 조달하고 있다.

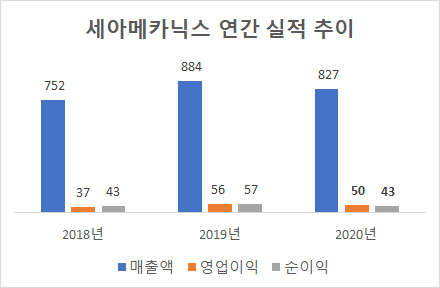

배터리 경판과 다이캐스팅 부품을 양산하며 연간 800억원 안팎의 매출액과 5~6%의 영업이익률을 꾸준하게 달성하고 있다. 2020년에는 매출액 827억원, 영업이익 50억원, 순이익 43억원을 기록했다.

최대주주는 지분 54%를 소유한 HPK다. 레이저 장비 제조사인 HPK는 지난해 5월 사모펀드 투자사인 케이스톤파트너스와 함께 세아메카닉스 경영권 지분을 인수했다. 설립자인 김찬한 전 대표와 특수 관계인이 가지고 있던 구주 상당량을 매입했다.

시장에선 공모 과정에서 구주를 매출할 주체가 재무적 투자자(FI)인 케이스톤파트너스가 유력하다는 분석을 내놓고 있다. 구주 매출을 통해 원금 정도만 회수한 후 장내 매도를 통해 추가 엑시트 기회를 노릴 가능성이 높다는 관측도 나온다.

케이스톤파트너스가 구주 매출과 장내 매도를 단행하면 지분 매입 후 약 2년만에 투자금을 회수한다. 경영권 인수 당시 산정한 세아메카닉스 지분 100%의 가치는 약 360억원이었다. 내년 코스닥에서 제값을 인정받으면 상당한 잭팟을 터뜨릴 것으로 관측된다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

best clicks

최신뉴스 in 전체기사

-

- 알테오젠 자회사, '개발·유통' 일원화…2인 대표 체제

- [상호관세 후폭풍]포스코·현대제철, 美 중복관세 피했지만…가격전쟁 '본격화'

- [상호관세 후폭풍]핵심산업 리스크 '현실화'...제외품목도 '폭풍전야'

- [상호관세 후폭풍]멕시코 제외, 한숨돌린 자동차 부품사…투자 '예정대로'

- [상호관세 후폭풍]미국산 원유·LNG 수입 확대 '협상 카드'로 주목

- [상호관세 후폭풍]조선업, 미국 제조공백에 '전략적 가치' 부상

- [상호관세 후폭풍]생산량 34% 미국 수출, 타깃 1순위 자동차

- [상호관세 후폭풍]캐즘 장기화 부담이지만…K배터리 현지생산 '가시화'

- [2025 서울모빌리티쇼]무뇨스 현대차 사장 "美 관세에도 가격인상 계획없어"

- [2025 서울모빌리티쇼]HD현대사이트솔루션 대표 "북미 매출목표 유지한다"