BNK증권, 사상 최대 실적…우발부채는 '눈덩이' [하우스 분석]IB 실적 급증에도 순자본비율 저하…PF 중심 공격 영업, 자산건전성 '주시'

이지혜 기자공개 2021-11-26 13:34:31

이 기사는 2021년 11월 24일 16:02 thebell 에 표출된 기사입니다.

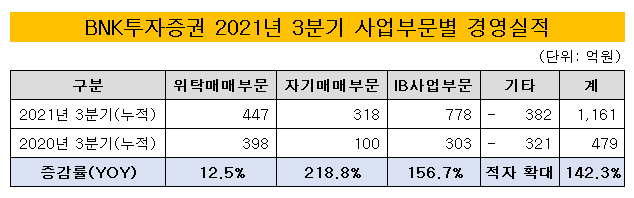

BNK투자증권이 고공비행을 거듭하고 있다. 상반기 사상 최대 실적을 갈아치운 데 이어 3분기에도 성장세를 이어갔다. 순이익 1000억원을 눈앞에 두고 있다. IB부문이 급성장하는 가운데 위탁매매, 자기매매사업도 호조를 보였다.다만 자본적정성 등 지표는 나빠지고 있다. 자기자본을 확대한 데 힘입어 공격적으로 영업을 진행해서다. 순자본비율이 지난해보다 크게 떨어지고 우발부채도 급증했다. 특히 우발부채는 불과 한 분기 만에 세 배가량 증가했다.

◇순이익 1000억 시대 눈앞…DCM ‘흔들’

BNK투자증권이 올 들어 3분기까지 연결기준 순이익 981억원을 냈다. 지난해 같은 기간보다 171.6% 증가한 것으로 사상 최대 실적이다. 3분기 실적만 떼어놓고 봐도 실적성장세가 가파르다. 전년 동기 대비 139.9% 증가한 327억원의 순이익을 냈다.

BNK투자증권이 올해 경영목표를 이룬 것이다. BNK투자증권은 연간 순이익 570억원을 올해 경영목표로 제시했다. 이로써 3년 연속 경영목표를 초과달성했다.

물론 김병영 대표가 취임 당시 내건 청사진도 눈앞에 뒀다. 김 대표는 2019년 말 취임식에서 BNK투자증권이 순이익 1000억원, 자기자본 1조원을 달성하겠다고 밝혔다. 3분기 말 기준 BNK투자증권의 자본총계는 9973억원이다.

BNK금융지주는 “PF수수료 등 수수료 수익과 유가증권 과련 수익이 늘어난 덕분”이라고 설명했다.

BNK투자증권은 올 들어 3분기까지 수수료부문에서 1468억원의 이익을 냈다. 수수료 수익은 지난해 같은 기간보다 110.3% 증가한 1691억원이다. 특히 금융자문 수수료가 대폭 증가했다. 금융자문료로 거둔 수익은 1061억원으로 전년 동기 대비 186.8% 증가했다. 인수수수료는 117.1% 증가한 241억원, 위탁수수료는 14.9% 증가한 362억원이다.

IB부문이 호실적을 낸 배경이기도 하다. BNK투자증권은 IB부문에서 올 들어 3분기까지 영업이익 778억원을 냈다. 지난해 같은 기간보다 156.7% 증가했다.

나이스신용평가는 “2021년 장외파생인가를 획득하면서 IB부문 실적이 개선됐다”며 “경쟁심화와 정부 규제 등 불리한 요소가 있지만 IB부문 점유율 개선, 신용공여 이자수익 증대 등을 바탕으로 양호한 수익성을 유지할 것”이라고 분석했다.

BNK투자증권은 지난해부터 준비한 끝에 올해 장외파생상품업 인가받았다. 올 6월 외부에서 인력을 수혈해 조직을 개편하기도 했다. BNK투자증권 관계자는 "IB부문에서 주요 딜이라고 할 만한 건은 없다"면서도 "꾸준하고 지속적 영업성과를 냈을 뿐"이라고 말했다.

다만 부채자본시장(DCM) 등 전통 IB영역에서 고전했다. BNK투자증권은 올 들어 3분기까지 DCM에서 1300억원의 대표주관실적을 쌓아 27위를 기록했다. 지난해 같은 기간보다 대표주관실적이 반토막 나고 순위도 4계단 떨어졌다.

주식자본시장(ECM)에서는 3분기 선전했다. 7월 세동, 8월 STX, 9월 에어부산이 진행한 유상증자를 맡아 17위에 올랐다. 820억원의 대표주관실적을 확보했다. 지난해 같은 기간 단 한 건도 딜을 맡지 못했던 것과 대비된다.

◇위탁·자기매매 ‘호조’…우발부채 급증

3분기 실적호조의 또다른 공신으로 자기매매부문이 꼽힌다. BNK투자증권은 자기매매부문에서 모두 318억원의 영업이익을 냈다. 지난해 같은 기간보다 218.8% 실적이 증가했다. 위탁매매부문도 견조했다. 지난해 같은 기간보다 12.5% 증가한 447억원의 영업이익을 거뒀다.

BNK투자증권 관계자는 "기관을 대상으로 채권 중개 수익이 증가했다"며 "트레이딩 부문에서 합병차익 거래 등에 따른 수익이 늘어 지수가 떨어졌는데도 실적이 호조를 보였다"고 말했다.

그러나 자본적정성은 크게 저하됐다. BNK투자증권은 올 3분기 연결기준 순자본비율 516.16%를 기록했다. 상반기 말 500%를 밑돌았던 점을 고려하면 소폭 높아졌지만 썩 좋다고 보기 어렵다. 지난해 말 BNK투자증권의 순자본비율은 893.8%에 이르렀다.

우발부채 증가폭도 가파르다. BNK투자증권의 우발부채는 7000억원 이상인 것으로 집계됐다. 올 상반기 말 기준 1915억원인 점을 고려하면 세 배 이상 증가했다. 신용평가사 관계자는 “최근 자기자본이 빠르게 불어나면서 관련 영업을 확대한 결과로 보인다”며 “자기자본 대비 우발부채가 업계 평균 수준이 됐다”고 말했다.

BNK투자증권은 상반기까지만 해도 자기자본 대비 우발부채가 업계 평균보다 한참 낮았지만 불과 한 분기만에 상황이 달라졌다. BNK투자증권 관계자는 "자기자본 한도 내에서, 다른 증권사보다 적정한 수준으로 관리하고 있다"며 "채무보증과 관련해 셀다운 등을 진행해 안정적으로 잔고를 관리할 것"이라고 말했다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 전체기사

-

- 수은 공급망 펀드 출자사업 'IMM·한투·코스톤·파라투스' 선정

- 마크 로완 아폴로 회장 "제조업 르네상스 도래, 사모 크레딧 성장 지속"

- [IR Briefing]벡트, 2030년 5000억 매출 목표

- [i-point]'기술 드라이브' 신성이엔지, 올해 특허 취득 11건

- "최고가 거래 싹쓸이, 트로피에셋 자문 역량 '압도적'"

- KCGI대체운용, 투자운용4본부 신설…사세 확장

- 이지스운용, 상장리츠 투자 '그린ON1호' 조성

- 아이온운용, 부동산팀 구성…다각화 나선다

- 메리츠대체운용, 시흥2지구 개발 PF 펀드 '속전속결'

- 삼성SDS 급반등 두각…피어그룹 부담 완화

이지혜 기자의 다른 기사 보기

-

- 카카오엔터, 투자 손실·법인세에 3분기 실적 '압박'

- [2024 이사회 평가]YG엔터, 빛나는 경영성과 뒤 불완전한 거버넌스

- [2024 이사회 평가]'팬덤 플랫폼 선두주자' 디어유, 이사회 기능 취약

- [2024 이사회 평가]경영성과 우수한 JYP엔터, 독립성은 '아쉬움'

- "어도어 실적 또 늘었는데"…민희진, 풋옵션 강행 '왜'

- '하이브 탈출 신호탄?' 뉴진스 제시한 14일 함의

- 뉴진스, 하이브와 '헤어질 결심'…계약상 법적 근거는

- [Earnings & Consensus]JYP엔터, '어닝 서프라이즈' 주인공…핵심IP 컴백효과

- [IP & STOCK]적자 발표에도 YG엔터 주가 견조, 증권가 재평가

- [Earnings & Consensus]YG엔터, 적자 불구 ‘어닝 서프라이즈’ 평가…왜