CJ ENM, 공모채 발행 추진…2022년 조달 포문 차환용 시장성 조달 검토…CJ그룹 핵심 이슈어 면모 과시

강철 기자공개 2021-12-28 07:18:40

이 기사는 2021년 12월 23일 07시37분 thebell에 표출된 기사입니다

CJ ENM이 2022년 첫 공모채 발행에 나선다. 내년에도 ㈜CJ, CJ제일제당, CJ대한통운 등과 함께 그룹 핵심 발행사로서 두각을 나타낼지 관심이 쏠린다.23일 증권업계에 따르면 CJ ENM 자금팀은 현재 2022년 첫 공모채 발행을 위한 전략을 협의하고 있다. 늦어도 내년 1월 말에는 조달을 마무리하기로 방침을 정했다. 조만간 발행 업무를 총괄한 주관사단을 선정할 계획이다.

모집액은 500억~1000억원을 염두에 두고 있다. 트랜치는 3·5년물로 나누는 것이 유력하다. 구체적인 조건은 주관사단과 논의를 거쳐 확정할 예정이다. 실사와 전략 확정을 거쳐 금융감독원에 증권신고서를 제출하는 시점은 내년 1월 중순이 될 것으로 보인다.

이번 공모채는 CJ ENM이 작년 6월 이후 약 6개월 만에 다시 발행하는 크레딧물이다. 반년 전에는 3·5년물로 3000억원을 마련해 매입대금 지급과 만기채 차환에 활용했다. 당시 수요예측에서 모집액의 4배가 넘는 주문을 받은 결과 3·5년물 모두 개별 민평수익률 대비 +5~10bp라는 비교적 양호한 가산금리를 확정했다.

6개월 만에 다시 찾는 공모채 시장에서 조달하는 자금은 대부분 만기채 차환에 활용한다. 2017년 1월 발행한 5회차 5년물 회사채 600억원의 만기가 내년 1월 24일 도래한다. 내년 초 기준금리 인상에 대비해 차환 물량보다 많은 자금을 확보할 가능성도 존재한다.

CJ ENM 관계자는 "차환 외에 다른 목적의 증액은 현재 검토하고 있지 않다"며 "주관사단도 아직 선정하지 않았다"고 설명했다.

CJ ENM은 콘텐츠 제작을 주력 사업으로 영위하는 CJ그룹의 핵심 계열사다. 미디어, 커머스, 영화, 음악, 드라마 등에서 파생된 다양한 수익 사업을 영위하며 연간 3조5000억원 안팎의 매출액과 2500억~3000억원의 영업이익을 꾸준하게 기록하고 있다.

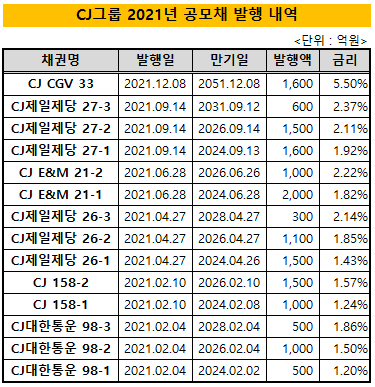

㈜CJ, CJ제일제당, CJ대한통운 등과 함께 그룹을 대표하는 핵심 이슈어(issuer)로도 꼽힌다. 지난 10년간 공모채로 조달한 누적 자금만 1조1100억원에 달한다. 신용등급은 꾸준하게 AA-를 유지하고 있다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

best clicks

최신뉴스 in 전체기사

-

- 토스뱅크 청사진 '글로벌·기업'…이은미 대표 진가 발휘하나

- [보험사 CSM 점검]DB손보, 가정 변경에 1.3조 증발…잔액 증가 '거북이 걸음'

- [지방 저축은행은 지금]스마트저축, 비수도권 순익 1위 배경엔 '리스크 관리'

- [금융사 KPI 점검/우리은행]'최대 배점' 재무지표, 건전성·수익성 전략 변화

- 교보생명, 교보금융연구소장으로 UBS 출신 영입

- [8대 카드사 지각변동]외형 성장보다 조달경쟁력이 판도 좌우

- [지방 저축은행은 지금]'순익 78등' 우리금융저축, 올해 실적 자신하는 이유

- [금융사 KPI 점검/우리은행]'기업금융 명가 재건' 올해 숨고르기 이어간다

- '천주혁호' 크레이버, 첫 행보는 '스킨천사' 흡수합병

- [우리금융 동양생명 M&A]대규모 유상증자 계획한 까닭은