[IPO 모니터]SK스퀘어, 원스토어 구주매출 안한다분사 후 첫 IPO딜 부담 최소화...거래소 심사 강화도 영향

오찬미 기자공개 2022-02-21 08:40:02

이 기사는 2022년 02월 17일 13시30분 thebell에 표출된 기사입니다

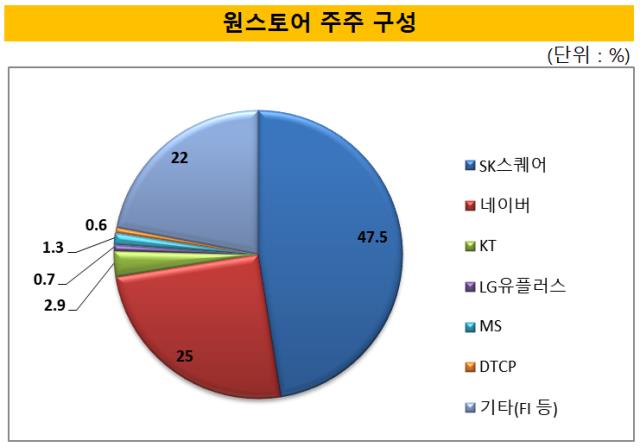

SK스퀘어가 자회사 원스토어 기업공개(IPO)에서 구주매출을 하지 않기로 방침을 정했다. 향후 회사의 성장성을 함께 그리며 이끌고 가겠다는 의지로 읽힌다. 최근 가열되고 있는 한국거래소의 그룹 계열사 쪼개기 상장에 대한 비판적 심사 기조도 일부 영향을 준 것으로 보인다.17일 투자은행(IB)업계에 따르면 원스토어는 SK스퀘어는 원스토어 상장시 구주매출을 하지 않을 전망이다. 원스토어의 밸류에이션이 크게 성장하면서 최대주주인 SK스퀘어가 보유한 상장 지분(47.5%) 가치가 1조원대에 육박할 것으로 관측된다.

그러나 SK텔레콤에서 분사한 후 첫 IPO 딜이라는 점에서 SK스퀘어는 당장의 이익보다 회사의 가치를 증대시키는 쪽으로 방향을 정했다. 원스토어의 밸류에이션 규모가 다른 계열사와 비교해 상대적으로 크지 않은 데다 향후 성장성에 더 집중하기 위해 구주 매출에는 참여하지 않기로 했다. 원스토어의 공모주 투자자들에겐 매력이 될 수 있는 요인이다.

최근 IPO 기업 대부분이 최대주주의 물량 출회를 일정 부분 선택했다는 점에서 차이가 있다. LG, 카카오, SK 그룹은 계열사 상장시 일부 구주 매출을 선택해 확보한 현금을 기존 사업 강화 등에 사용했다.

SK스퀘어도 자체 부담을 줄이면서 투자 재원을 확보할 수 있는 방법으로 자회사 기업공개를 선택할 수 있었다. 계획대로라면 2025년까지 순자산을 75조원 수주으로 키우고 5조원 규모의 투자를 추진해야 한다.

그러나 최근 거래소가 그룹사의 '쪼개기 상장' 등을 부정적으로 평가하면서 심사를 강화하고 있는 점이 부담이 됐다. 계열사 상장이 아직 많이 남아있어 피할 수 있는 리스크는 최소화하기로 했다.

그러나 최근 거래소가 그룹사의 '쪼개기 상장' 등을 부정적으로 평가하면서 심사를 강화하고 있는 점이 부담이 됐다. 계열사 상장이 아직 많이 남아있어 피할 수 있는 리스크는 최소화하기로 했다.원스토어는 공모구조를 신주모집 80%와 구주매출 20% 수준에서 결정할 것으로 보인다. 구주 매출분은 전량 재무적투자자(FI) 몫일 것으로 파악된다. 2019년 투자에 참여한 SKS PE-키움캐피탈 컨소시엄 등이다. 거래소가 예비심사를 통과시키면 원스토어는 추가 논의가 없을 경우 결정한 사안을 제출할 증권신고서에 반영할 전망이다. 증권신고서 제출일은 4월께로 계획하고 있다.

다만 아직 한국거래소 현장실사와 상장위원회 심의일 등이 결정되지 않아 예비심사가 지연되고 있다. 원스토어는 지난해 11월 24일 예심을 청구한 후 심사에 대응하고 있다.

한 시장 관계자는 "최근 상장위원회가 세게 운영돼 거래소도 더 신경 쓰는 것 같다"며 "심사가 길어지는 것도 거래소의 심사 스탠스가 바뀌었기 때문이라는 평가가 있다"고 말했다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

best clicks

최신뉴스 in 전체기사

-

- KGC인삼공사, 혈당 케어 브랜드 ‘GLPro’ 확장

- [i-point]원영식 오션인더블유 회장, 산불 피해 장애인·주민 후원

- [thebell note]WM의 IB화

- [연기금투자풀 지각변동]ETF 포트폴리오 추가…삼성·미래에셋운용의 '고민'

- [Product Tracker]IMM로즈골드5호 GP커밋, 유동화 펀드 구조는

- 전진건설로봇 기초자산 EB…운용사 우려에도 700억 매듭

- 엘엑스운용 'NPL펀드' 론칭…패밀리오피스 자금 확보

- [스튜어드십코드 모니터]마이다스에셋운용, 적극적 행사기조 '현재진행형'

- ACE 미국500타겟커버드콜, 월배당 매력 '눈길'

- [연기금투자풀 지각변동]하위운용사도 눈치싸움…"증권사 무방 vs 기존 선호"