[M&A 재무제표 줌인]현대백화점, 지누스 경영권 프리미엄 102% 베팅①영업권 상각 여부로 웃돈 값어치 판가름

김형락 기자공개 2022-03-30 07:44:13

[편집자주]

M&A는 기업 재무구조가 바뀌는 변곡점이다. 기업가치 측정부터 가격 협상, 거래구조 설계, 인수자금 마련 등 일련의 과정에서 재무라인의 역할이 막중하다. 진행 과정에서 내린 모든 의사결정 결과는 재무제표 곳곳에 숫자로 평가된다. 단편적인 사업 시너지 전략만 가지고 M&A를 평가해서는 안 되는 이유다. 더벨은 M&A 전후 과정을 따라가며 기업의 재무활동을 들여다본다.

이 기사는 2022년 03월 28일 08시00분 THE CFO에 표출된 기사입니다

현대백화점이 웃돈을 두둑이 얹어 매트리스 제조업체 지누스를 인수한다. 현대백화점이 가진 국내 유통망을 활용해 지누스 성장판을 열어 줄 수 있다는 판단에서다.지누스가 웃돈만큼의 가치를 만들어내는지는 금방 드러난다. 현대백화점은 장부상 가치보다 더 지불한 금액을 발라내 영업권으로 인식하고 매년 손상검사를 해야 한다. M&A(인수·합병) 거래 완주 이후에도 일종의 커트라인이 따라다니는 셈이다.

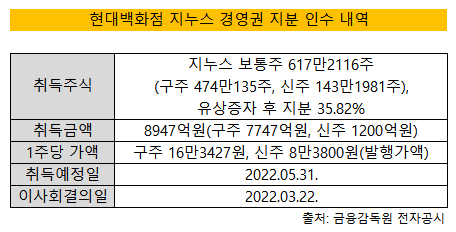

이번 거래를 통해 현대백화점이 지누스 최대주주로 올라선다. 지난 22일 총 8947억원을 투입해 지누스 보통주 617만2116주를 취득하기로 했다. 구주 인수와 유상증자 참여를 통한 신주 투자를 결합해 거래 구조를 짰다. 오는 5월 31일 유상증자 납입을 마치면 현대백화점은 지누스 지분 35.82%를 쥔다.

구주 거래에 인수대금 대부분을 투입한다. 7748억원을 들여 구주 474만135주(지분 30%)를 넘겨받는다. 지누스 창업주인 이윤재 회장에게서 440만2003주(지분 27.86%), 특수관계자 3인과 기타주주 2인에게서 나머지 33만8132주(지분 2.14%)를 수령한다. 유상증자 납입일에 대금을 치르고 주식을 인도할 예정이다.

경영권 프리미엄은 후하게 쳐줬다. 구주 1주당 거래가격은 16만3427원이다. 주식 매매 계약 전날인 지난 21일 종가(8만800원)보다 102% 높다. 코스피 상장사인 지누스는 주가가 곧 기업가치를 대변한다. 현대백화점은 시장가격보다 2배 높은 가격을 지불하고 기존 최대주주 지분을 사들이는 셈이다.

최근 현대백화점그룹이 진행한 M&A와 비교해도 돋보이는 수준이다. 그만큼 향후 지누스 수익성을 확신하고 있다는 방증이다.

지난해 1월 현대그린푸드가 코스닥 상장사 현대이지웰(옛 이지웰) 대주주 지분 인수를 인수할 때 책정한 경영권 프리미엄은 평균 38%였다. 현대이지웰 지분 28.26%를 1250억원에 사들여 복지 플랫폼으로 사업 영역을 넓혔다.

2020년 10월 현대퓨처넷이 화장품·의약품 원료를 제조하는 코스닥 상장사 현대바이오랜드(옛 SK바이오랜드) 경영권 지분을 인수할 때는 프리미엄을 쳐주지 않았다. SKC가 보유하던 현대바이오랜드 지분 전량(27.94%)을 1153억원에 가져왔다. 1주당 가액은 계약 전날 종가(2만8700원) 보다 4% 낮은 가격이었다.

당사자 간 거래인 구주 거래와 별도로 지누스에 자금이 흘러 들어가는 유상증자도 불러뒀다. 현대백화점이 단독으로 지누스가 진행하는 1200억원 규모 3자 배정 유상증자를 책임진다. 증자 대금은 지누스 시설자금으로 쓰인다. 신주 발행가액은 기준주가(7만8872원)에서 6.2% 할증한 8만3800원이다.

현대백화점은 일정 규모 영업권을 짊어질 것을 각오하고 지누스 인수 구조를 설계했다.

경영권 프리미엄이 더해져 인수가격이 오를수록 추후 인식할 영업권도 불어난다.

영업권은 기업이나 사업을 인수할 때 식별가능한 순자산 공정가치보다 초과 지급한 대가를 나타내는 회계상 계정과목이다. 얼마나 웃돈을 지급했는지를 알 수 있다. 인수 지분에 해당하는 식별가능한 순자산 공정가치와 인수대가 차액만큼 장부에 인식한다.

지난해 말 지누스 연결 기준 자본총계로 추산한 초과지급액은 6312억원이다. 정확한 영업권 금액은 M&A 종결 이후 지누스 취득자산과 인수부채에 대한 공정가치 평가를 통해 드러난다. 현대백화점이 지누스를 종속기업으로 분류할 경우 무형자산으로, 관계기업으로 분류할 경우 관계기업투자주식에 포함돼 연결 재무제표에 계상된다.

M&A 이후 체면을 구기지 않으려면 지불한 금액만큼의 결과치를 만들어내야 한다. 영업권은 M&A 성적을 보여주는 절대 평가 기준점이다. 지누스가 웃돈 이상 값어치를 못 하면 영업권이 쪼그라들기 때문이다. 현대백화점은 매년 지누스 영업권 손상검사를 수행해 현금 창출 단위의 회수 가능액이 장부금액에 미달하는 경우 자산의 장부금액을 차감하고, 즉시 당기손익으로 인식해야 한다. 지누스가 승승장구한다면 영업권은 바뀌지 않는다.

현대바이오랜드를 품은 현대퓨처넷은 지난해 연결 기준으로 157억원 규모 영업권 손상차손을 인식했다. 689억원이었던 현대바이오랜드 영업권 장부금액은 532억원으로 줄었다. 영업권 손상차손만큼 손익계산서 기타비용 인식해 당기순이익을 깎아 먹었다.

현대백화점 관계자는 "지누스에 2배 프리미엄을 주는 건 무리가 아니라고 판단했다"며 "현대백화점이 가진 국내 유통망을 활용해 지누스 사업을 보다 확장할 수 있다"고 말했다.

지난해 지누스 연결 기준 매출액은 전년 동기 대비 14% 증가한 1조1238억원, 당기순이익은 전년 동기 대비 13% 늘어난 517억원을 기록했다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

best clicks

최신뉴스 in 전체기사

-

- [i-point]경남제약, '칼로-나이트 Relax' 출시

- 동진쎄미켐, 3세 '이종호' 경영 전면 등판

- [삼성전자 리더십 재편]삼성전자, DX부문 발빠른 재정비 '노태문 등용'

- [삼성전자 리더십 재편]'직무대행' 노태문 사장, 대표 선임 유력·가전 통합 과제

- [삼성전자 리더십 재편]역할 많아진 최원준, '노태문 부담 최소화' 초점

- 헥토, 스포츠토토 온라인 결제대행사 선정 '초읽기'

- 삼성, 평택 4공장 구축 속도조절 '5공장 잠정중단'

- [이사회 모니터/SOOP]‘비욘드 코리아’ 달성 목표, 글로벌 인사 전진배치

- [Company Watch]네패스, 출범 4년 만에 'FO-PLP' 사업 철수

- [시큐리티 컴퍼니 리포트]체크멀, 영업이익률 60% 유지 관건 '비용통제'

김형락 기자의 다른 기사 보기

-

- [그룹 & 보드]SK그룹, 이사회서 KPI 이중·삼중 점검

- [그룹 & 보드]SK이노베이션, 연간 100건 넘는 의안 처리

- [그룹 & 보드]삼성그룹, 계열사마다 다른 경영 계획 심의 절차

- [그룹 & 보드]한화오션, 한화 품에서 늘어난 이사회 소집 횟수

- [2025 theBoard Forum]"기업인 출신 사외이사 확대는 독립성 고민 결과"

- [이슈 & 보드]한화에어로, 사업 재편·대규모 자금 조달로 바쁜 이사회

- [그룹 & 보드]미등기 임원 인사권 가진 OCI홀딩스 계열 사외이사

- 진화하는 프록시 파이트

- [그룹 & 보드]효성, HS효성 분할 후에도 보수한도는 300억

- [그룹 & 보드]롯데케미칼보다 바빴던 롯데쇼핑 이사회