[새출발 나선 포스증권]실패한 박리다매 전략, 적자 폭만 키웠다②8년째 순손실·판매고 1조 내외…재무건전성 '빨간불'

윤기쁨 기자공개 2022-04-04 09:05:56

[편집자주]

온라인 펀드 판매 특화 증권사로 시작한 한국포스증권이 새로운 출발을 앞두고 있다. 빈약한 경쟁력으로 '만년 적자' 꼬리표를 달았지만, 인공지능(AI) 투자 솔루션 업체인 파운트(fount)가 지분을 인수하면서 명실상부한 핀테크 증권사로 탈바꿈할 준비를 하고 있다. 더벨은 새 주인을 맞은 포스증권의 현재 상황을 점검하고 앞으로의 과제에 대해 짚어본다.

이 기사는 2022년 03월 31일 13시12분 thebell에 표출된 기사입니다

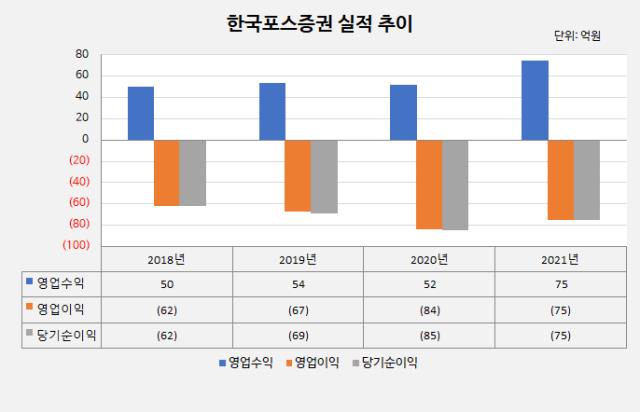

한국포스증권은 업계 최저 판매보수를 제시하며 시장에 입성했다. 이른바 박리다매로 일정 수준의 판매고를 달성하면 꾸준히 수익을 거두는 구조로 전략을 짰다. 그러나 규모의 경제에 실패하며 결국 만년 적자의 늪에 빠졌다.31일 금융투자협회에 따르면 한국포스증권(이하 포스증권)은 사업연도 기준 단 차례도 순이익을 거둔 적이 없다. 2021년 영업손실과 당기순손실은 각각 75억원으로 8년 연속 적자 행진을 이어가고 있다. 이는 2014년 출범 직후 기록한 79억원과 유사한 수치다. 2020년에는 영업손실과 당기순손실 84억, 85억원으로 최저점을 찍기도 했다.

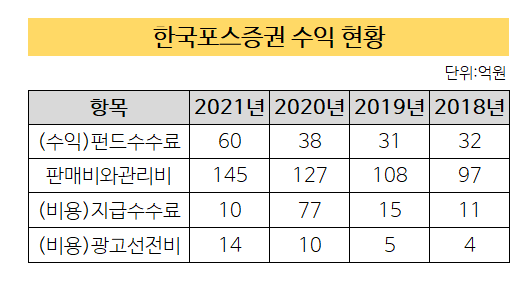

포스증권의 수익원은 온라인으로 펀드를 판매해 얻은 수수료와 보수다. 지난해 총 60억원(펀드 판매보수 53억원, 판매수수료 7억원)의 수익을 나타냈지만 판매비용(145억원)도 동반 상승하면서 이익분을 상쇄했다. 판관비에는 지급수수료(10억원)와 광고선전비(14억원)가 큰 비중을 차지했다.

펀드 수수료 수익과 판관비가 비례해 움직이는 현상은 매년 나타났다. 지급수수료와 광고선전 비용이 늘수록 펀드가 잘 팔린다는 의미다. 하지만 오로지 오프라인 대비 약 25% 내외 저렴한 수수료와 광고에만 의존한 빈약한 경쟁력은 적자 폭만 키웠다. 비용구조에 변화가 없는 한 흑자 전환에 성공할 가능성은 현저히 낮다.

판매잔고 증가 속도가 더딘 것도 부정적 요인이다. 내부적으로 손익분기점(BEP)을 넘기는 수탁고를 3조원으로 추산하고 있다. 그러나 지난달 말 기준 판매잔고는 2조9889억원으로 증권 판매사 31사 중 25위에 불과한 것으로 나타났다. 최상위권을 유지하고 있는 NH투자증권(74조3693억원), 미래에셋증권(73조6677억원), 한국투자증권(56조7125억원)과 비교하면 수십 배 격차가 벌어진다. 시장 점유율도 1%를 밑돈다.

수익성을 개선할 기회는 많았다. 특히 라임·옵티머스 사태와 자본시장법 개정으로 판매사들의 펀드 수탁 거부 현상이 심화되면서 지난해부터 사모운용사들은 새로운 판매 창구를 찾는 데 적극적이었다. 그러나 포스증권은 온라인 펀드 판매 특화사임에도 이들을 흡수하는 데 실패했다. 2021년과 2020년 각각 사모펀드 계좌 585개, 174개를 수임하는데 그쳤다. 고객 유입 전략의 부재와 불안정한 경영환경이 그 원인으로 꼽힌다.

증권사들이 사업을 영위하는데 NCR(영업용순자본비율)은 매우 중요하다. 재무건전성과 유동성, 적합성을 판단하는 척도로 총위험액보다 높게 유지해야 한다. 금융감독원은 증권사 NCR이 150%, 120%, 100%에 미달할 경우 각각 경영개선 권고, 요구, 명령을 내린다. 정도에 따라 영업활동에도 제약을 받는다. 통상 중소형사는 500%, 대형사는 1000% 이상 비율을 유지하고 있다. 현재 미래에셋증권은 2353.3%, 한국투자증권은 2389.3%이다.

포스증권의 지난해 NCR은 130.9%에 불과하다. 지속된 적자로 결손금이 누적되면서 자본이 쪼그라든 영향이다. 포스증권의 NCR은 그 동안 평균 100%~200% 수준(△2020년 192.1% △2019년 275.6% △2018년 1965.10% △2017년 152% △2016년 191.9%)에 머물고 있는 상태다. 한국증권금융의 포스증권 인수로 일시적으로 NCR이 급증한 2018년을 제외하면 당국의 경영개선 권고 범위를 겨우 웃도는 수준이다.

올해 인공지능(AI) 투자 솔루션 업체 파운트를 새로운 주주로 맞이하면서 자본확충 효과로 NCR은 급등할 것으로 전망된다. 그러나 구조 개선이 없는 한 일시적 현상에 불과하다는 우려의 목소리도 커지고 있다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 전체기사

-

- PBR 0.6 주가고민 삼성물산, 삼성로직스 분할검토까지

- 삼성, 바이오 인적분할설…지배구조 개편 관심↑

- 신종자본증권 찍는 CJ CGV, 경쟁사 합병 영향은

- [i-point]시노펙스, 경북 산불피해지역 '탄소중립 숲' 조성 공동 추진

- [캐시플로 모니터]삼양식품, 호실적 연동 법인세 부담 '현금흐름' 반영

- [thebell interview/컬리 10주년 줌인]김종훈 CFO "외형 확장에 방점, 수익성은 장기 전략"

- [넷플릭스발 지각변동]플랫폼이 고르는 콘텐츠…제작 권력도 이동

- [i-point]씨플랫폼-엑스게이트, 손잡고 네트워크 보안 시장 공략

- [Company Watch]삼보모터스, 새 멕시코법인 첫 매출 '전기차 부품 거점'

- [i-point]아이씨티케이, WIPO 글로벌 어워드 최종 후보 선정