[CFO's Partner]LG화학 '뉴페이스' 조달자 등장, 증권사 관계도 향방은NH·KB·한국과 인연 깊던 이동열 상무 퇴임…신임 금융담당 이재수 상무

박기수 기자공개 2022-04-28 07:26:46

[편집자주]

최고재무관리자(CFO)에게 금융기관은 자금 조달을 위해 상대해야 하는 대상이다. 한 기업에서 CFO가 바뀌면 금융기관들과의 관계도 바뀔 수 있다. 각 CFO별로 처한 재무 환경이 다르고, 조달 전략과 가치관도 다르기 때문이다. 더벨은 기업의 조달 선봉장인 CFO와 금융기관과의 관계를 취재했다. 나아가 CFO에서 시야를 기업으로 넓혀 기업과 금융기관의 관계를 집중 조명한다.

이 기사는 2022년 04월 21일 09:44 thebell 유료서비스에 표출된 기사입니다.

최고재무관리자(CFO)가 직접 자금조달 현장 일선에 뛰어드는 경우가 있지만 LG화학은 아니다. CFO인 차동석 부사장은 자금조달을 비롯해 회사 경영의 포괄적인 부분에서 총괄자 역할을 한다. 자금조달을 비롯한 금융기획 업무 일선에서 뛰는 사람은 CFO 밑에서 일하는 금융담당 임원이다.LG화학의 금융담당 임원은 상무급이다. 2019년부터 작년까지 LG화학의 금융담당은 이동열 전 상무였다. 그러다 올해 초부터 '뉴페이스'인 이재수 상무가 금융담당 임원으로 선임됐다. 이동열 전 상무(1964년생)와 이재수 상무(1973년생)의 나이 차가 9살로 '세대 교체'다. LG화학과 거래하는 금융기관들이 새로운 담당자를 맞이하게 된 셈이다.

특히 향후 증권사들과의 관계도에 변화가 있을지 주목된다. LG화학은 금융기관들 중에서도 특히 증권사들과의 접점이 많다. 실제 작년 말 별도 기준 LG화학 총차입금(7조1552억원)의 약 80%인 5조7071억원이 회사채다. 지난 3년 동안 차동석 부사장-이동열 전 상무 체제에서는 NH투자증권과 KB증권, 한국투자증권이 깊은 인연을 맺어왔다.

◇NH·KB·한국 '3년 인연'

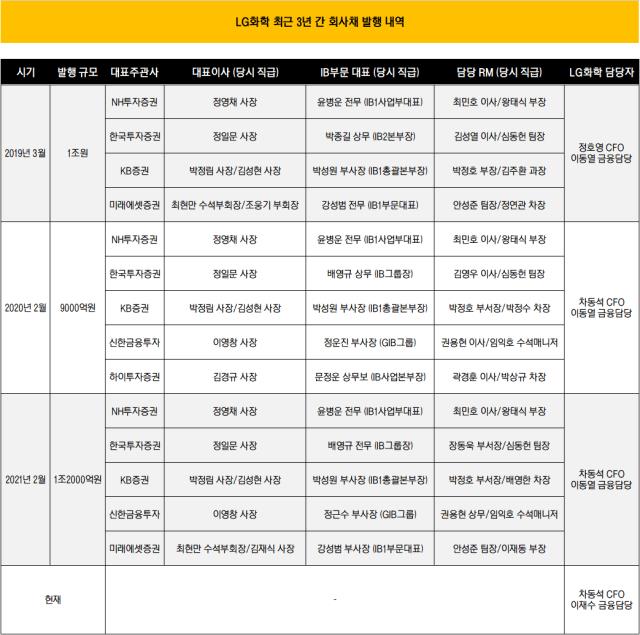

차 부사장-이 전 상무 체제의 LG화학은 2020년과 작년 총 두 차례 회사채 발행에 나섰다. 차 부사장이 LG화학으로 오기 전인 2019년 초에도 이동열 전 상무를 필두로 회사채 발행에 나섰다. 발행 규모도 상당했다. 2019년에는 1조원, 2020·2021년에는 각각 9000억원, 1조2000억원으로 총 3조1000억원을 회사채로 조달했다.

2019년 3월 1조원 발행 당시 주관사로 선정됐던 곳은 NH투자증권·한국투자증권·KB증권·미래에셋증권이었다.

이중 NH투자증권이 가장 큰 규모인 2400억원을 인수해갔다. 당시 정영채 사장의 NH투자증권에서 IB '헤드'는 윤병운 부사장이었다. 담당 RM은 최민호 이사였다.

정일문 사장의 한국투자증권은 현 퇴직연금본부장인 박종길 상무가 당시 IB 총괄이었다. LG화학 딜의 담당 RM은 김성열 상무와 심동헌 이사였다. 김성현 사장의 KB증권은 박성원 부사장이, 미래에셋증권은 강성범 부사장이 IB 총괄이었다. KB는 박정호 이사가, 미래는 안성준 이사가 실사업무를 맡았다.

2020년과 작년 두 차례 발행에서도 NH·KB·한국은 주관사로 선정됐다. 3년 연속이다. 이 시기부터 한국증권은 IB 헤드가 박종길 상무에서 배영규 전무로 변경됐다. 담당 RM들은 대부분 그대로였다.

2020년 발행 당시 NH·KB·한국 외에 신한금융투자와 하이투자증권이 주관사로 선정됐다. 당시 부채자본시장(DCM) 역량에 힘을 주고 있었던 이영창 사장의 신금투는 권용현 상무가 차동석 부사장-이동열 상무와 협업했다. 하이투자증권도 가세했다.

작년 발행 당시에는 미래에셋증권이 2년 만에 다시 주관사단으로 합류했다. 2020년에 이어 신금투도 2년 연속 주관사단에 이름을 올렸다.

올해 LG화학은 아직 회사채 발행을 하지 않았다. 만약 회사채 시장에 LG화학이 등장한다면 하우스들은 이동열 상무가 아닌 이재수 상무와 협업해야 한다.

◇주거래은행은 우리은행, 국민·KDB·SMBC 등에서 차입

LG화학의 주거래은행은 우리은행이다. 사업보고서에 따르면 우리은행을 비롯한 금융기관에 현금성자산과 장기예치금을 예치하고 있다.

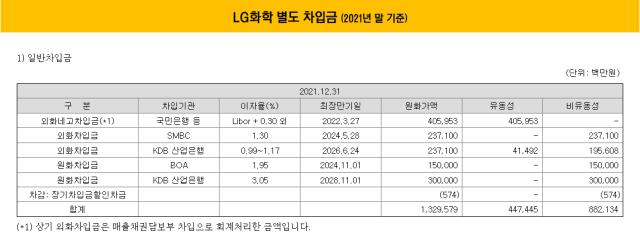

이외 은행권 차입의 경우 국민은행과 KDB산업은행, 미쓰이스미토모은행(SMBC)·뱅크오브아메리카(BOA) 등을 대표 차입처로 두고 있다. 작년 말 별도 기준 총차입금은 1조3296억원이다.

이중 가장 규모가 큰 4060억원은 국민은행 등에서 빌린 외화 매출채권담보대출(매담대)다. 매담대는 LG화학이 거래처에서 대금을 받는 대신 외상매출채권을 담보로 은행에서 납품대금을 받고, 추후 구매기업이 이 금액을 상환하는 일종의 결제 시스템이다. 환 헤지나 유동성 확보를 위한 것으로 분석된다.

산은과 SMBC에서도 각각 2371억원씩 외화차입을 진행했다. 만기는 SMBC의 경우 2024년 5월 말까지, 산은은 2026년 6월 말까지다. 이자율은 1%대 내외로 저렴한 편이다.

원화차입금의 규모는 총 4500억원이다. BOA에서 빌린 1500억원과 산은에서 빌린 3000억원으로 구성돼있다. 만기는 각각 2024년 11월 초, 2028년 11월 초다. 이자율은 BOA의 경우 1.95%, 산은은 3.05%다.

LG화학의 차입금은 은행권 대출보다 사채 비중이 압도적으로 크기 때문에 이자비용에서도 큰 차이를 보인다. 작년 기준 LG화학의 은행당좌차월 및 대출금 이자비용은 58억원에 불과하다. 반면 사채 관련 이자는 1079억원이다. 작년 영업이익(3조192억원)을 고려하면 부담되는 수준으로 보기는 어렵다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 전체기사

-

- 수은 공급망 펀드 출자사업 'IMM·한투·코스톤·파라투스' 선정

- 마크 로완 아폴로 회장 "제조업 르네상스 도래, 사모 크레딧 성장 지속"

- [IR Briefing]벡트, 2030년 5000억 매출 목표

- [i-point]'기술 드라이브' 신성이엔지, 올해 특허 취득 11건

- "최고가 거래 싹쓸이, 트로피에셋 자문 역량 '압도적'"

- KCGI대체운용, 투자운용4본부 신설…사세 확장

- 이지스운용, 상장리츠 투자 '그린ON1호' 조성

- 아이온운용, 부동산팀 구성…다각화 나선다

- 메리츠대체운용, 시흥2지구 개발 PF 펀드 '속전속결'

- 삼성SDS 급반등 두각…피어그룹 부담 완화

박기수 기자의 다른 기사 보기

-

- [기업집단 톺아보기]'적자 늪' 빠진 대한유화, 불황기 현금흐름 관리법은

- [유동성 풍향계]10조 또 푸는 삼성전자, 3년전 특별 배당과 비교하면

- [유동성 풍향계]사업은 잘되는데…경영권 분쟁에 현금 마른 고려아연

- [LG의 CFO]여명희 전무, 36년 LG유플러스 '한 우물'

- [LG의 CFO]이노텍 LED 역사의 '산 증인' 김창태 LG전자 부사장

- [기업집단 톺아보기]대한유화, 'KPIC코포'의 옥상옥은 어떻게 탄생했나

- [비용 모니터]K-배터리 감가상각 역습, 캐즘과 맞물린 과투자 상흔

- [유동성 풍향계]LG그룹, 작년보다 현금흐름 일제히 악화…투자도 위축

- [IR 리뷰]LG엔솔·전자, 돋보이는 IR의 '디테일'…주주 소통 '진심'

- [2024 이사회 평가]롯데정밀화학 이사회, 100점 만점에 '70점'