규모의 나스미디어 vs '질적 성장' 인크로스 [통신 계열사 경쟁력 분석]⑦통신 계열사 중 영업 효율성 '톱' 미디어렙, 기업가치도 엎치락뒤치락

이장준 기자공개 2022-05-06 14:49:39

[편집자주]

급변하는 글로벌 정세에 경기방어주 성격이 강한 통신주가 주목받고 있다. 통신업이 안정적인 캐시카우라는 점 때문만은 아니다. 통신사들은 전통산업이라는 인식을 타파하기 위해 신사업에 도전하고 기업가치 제고에 주력해 왔다. 이들 산하의 유사한 역할을 수행하는 계열사 간 성과 경쟁도 치열하다. 통신 3사와 산하 계열사를 중심으로 사업성과 수익성, 성장 가능성 등 경쟁력을 다각도로 살펴본다.

이 기사는 2022년 05월 04일 10:22 thebell 에 표출된 기사입니다.

통신 계열사들 가운데 가장 영업 효율성이 탁월한 업종은 단연 '광고매체 판매 대행업(미디어렙)'이다. KT 자회사 나스미디어와 SK스퀘어 산하의 인크로스 모두 영업이익률이 30~40%에 육박할 정도로 알짜 영업을 하고 있다.매출이나 이익 규모를 보면 나스미디어가 업계 '톱' 위상을 지키고 있다. 다만 질적 성장을 기준으로 보면 인크로스가 나스미디어를 뛰어넘었다.

기업가치를 봐도 양사는 우열을 가리기 어려울 정도로 치열한 접전을 벌이고 있다. 올 들어서는 신사업에 힘을 싣고 주주 환원 정책을 강화하며 주가 부양에 대한 의지를 드러내고 있다.

◇알짜 영업하는 미디어렙 계열사…매출·이익 규모 큰 나스미디어

2000년 나스미디어의 전신 더블클릭미디어코리아는 미국의 글로벌 미디어렙 더블클릭과 조인트벤처 형태로 출범했다. 나스미디어로 사명을 바꾼 2002년 선임된 정기호 전 대표는 올 초까지 20년 동안 CEO를 맡았다.

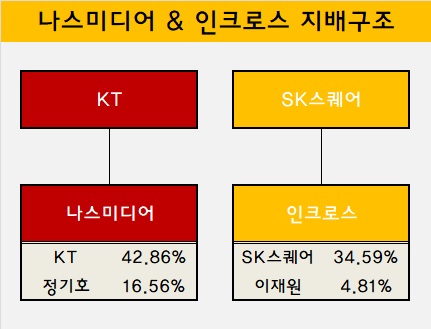

2008년 KT가 나스미디어를 인수한 이후에도 그가 경영을 이끌었다. 현재도 KT는 42.86%의 지분을 확보한 최대 주주다. 정 전 대표가 다음으로 많은 지분을 보유하고 있다. 올 초 다른 창립 멤버인 박평권 운영총괄을 CEO로 새로 선임했지만 여전히 영향력이 크다.

인크로스는 2007년 설립된 이후 현재도 이재원 대표가 CEO를 맡고 있다. 2017년 NHN엔터테인먼트, 2019년 SK텔레콤, 지난해 SK스퀘어로 최대 주주가 바뀌었지만 이 대표는 자리를 지켰다. 이 대표는 현재 SK스퀘어(34.59%) 다음으로 많은 지분을 보유하고 있다.

양사는 광고매체 판매 대행을 통한 렙수수료를 주요 먹거리로 삼고 있다. 광고주의 예산 범위 내에서 광고 효과를 극대화할 수 있도록 효율적인 솔루션을 제공하는 역량이 중요하다. 주인이 바뀌면서도 CEO가 장기 연임한 데는 보유한 지분이 많은 것 외에도 전문성을 필요로 하는 사업 영역이기 때문으로 풀이된다.

나스미디어의 수익 구조(별도 기준)를 보면 PC나 모바일 등 온라인 디스플레이광고(DA)가 57.8%로 가장 큰 비중을 차지한다. Nswitch, Nposting 등 모바일 플랫폼에서 29.7%, 디지털방송과 디지털옥외 채널을 합쳐 10.6% 수준의 매출이 발생했다. 자회사인 플레이디도 검색광고(SA)로 시작해 DA를 아우르는 통합 마케팅 전문 대행사 역할을 수행하고 있다.

인크로스는 미디어렙을 통해 전체의 77.8%에 해당하는 매출을 일으켰다. 이어서 티딜(T-deal), 애드네트워크, 서비스 운영이 전체 매출에서 차지하는 비중이 각각 8.1%, 7.6%, 6.5% 순으로 크다.

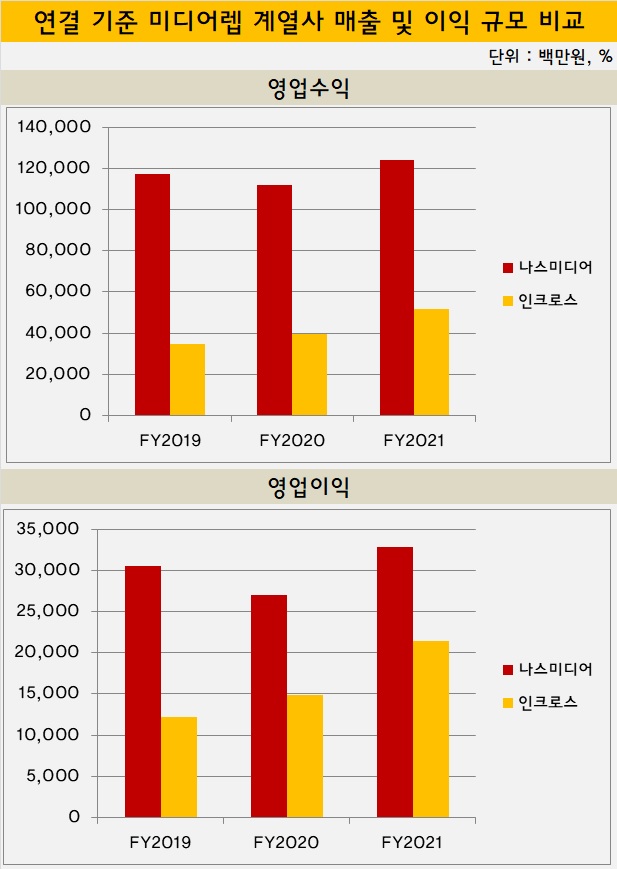

수익 창출 규모로는 나스미디어가 '한 수 위'다. 지난해 연결 기준 나스미디어의 영업수익은 1242억원을 기록했다. 인크로스 영업수익 518억원의 2.4배 수준이다. 지난해 영업이익 역시 나스미디어(329억원)가 인크로스(214억원)의 1.5배 수준으로 많았다.

나스미디어의 경우 게임, 쇼핑몰, 가전 등 대형 광고주 중심으로 온라인DA 부문 매출 증가세가 뚜렷했다. 여기에 CPS(Cost Per Sale)형 퍼포먼스 플랫폼 부문이 가파르게 성장하며 힘을 더했다.

나스미디어 관계자는 "2020년에는 코로나19로 전반적인 광고 업황이 부진한 측면이 있었으나 디지털전환이 본격화하며 이듬해 취급고와 매출이 크게 성장했다"고 밝혔다.

◇영업이익률·ROA·ROE 앞선 인크로스…양사 기업가치는 대동소이

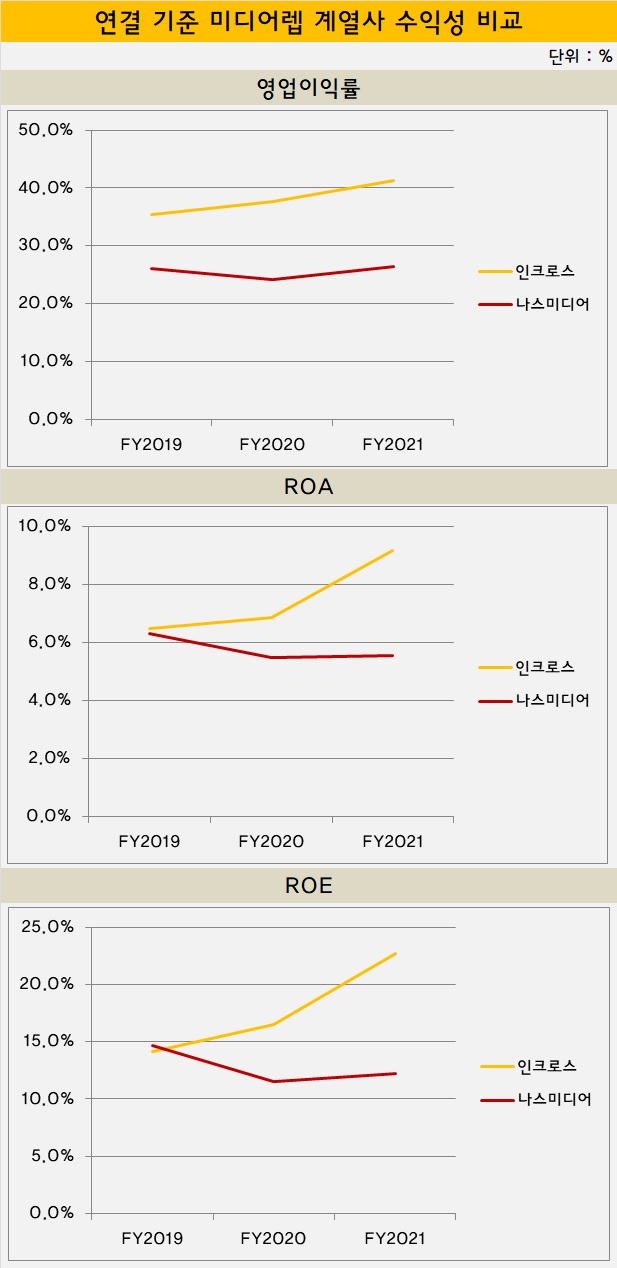

그런데 양사의 영업이익률을 보면 결과가 뒤집힌다. 지난해 연결 기준 인크로스의 영업이익률은 41.3%에 달했다. 나스미디어의 영업이익률은 26.5%를 기록했다. 양사 모두 상당히 높은 수준의 효율성을 자랑하지만 인크로스가 우위에 선 양상이다.

수익의 질적인 측면을 보여주는 총자산순이익률(ROA)이나 자기자본순이익률(ROE) 역시 2020년부터 인크로스가 확실한 승기를 잡았다. 지난해 연결 기준 인크로스의 ROA와 ROE는 각각 9.2%, 22.7%에 달했다. 작년 나스미디어의 ROA와 ROE는 5.5%, 12.2%를 기록했다.

인크로스 관계자는 "미디어렙 사업 구조상 고정비 레버리지가 일어날 수밖에 없는 데다 내부적으로 로보틱처리자동화(RPA)를 도입해 운영 효율화를 많이 한 영향으로 보인다"며 "수익성 중심으로 사업을 진행하면서 미디어렙사 중에서도 유독 영업이익률이 높은 편"이라고 말했다.

규모로는 나스미디어, 효율로는 인크로스가 우세한 만큼 기업가치 역시 우열을 가리기 어려울 정도로 치열하다.

두 회사의 시가총액은 3000억원 안팎을 넘나들고 있다. 이달 3일 종가 기준으로는 인크로스(3074억원)가 나스미디어(3057억원)에 살짝 앞서있다. 인크로스가 2020년 T딜 등 실적 향상에 힘입어 크게 앞서기도 했으나 최근 관련 성장세가 둔화하며 다시금 비슷해졌다.

양사는 기업가치 제고 차원에서 신사업에 박차를 가하고 주주환원 정책을 강화하고 있다.

나스미디어 관계자는 "차별화된 디지털 마케팅 서비스를 선보이기 위해 AI, DMP 등 다양한 애드테크(AD-Tech)를 활용해 광고 플랫폼 혁신을 가속화하고 있다"며 "특히 KT와의 AI 기술 공동 연구는 향후 광고 플랫폼 트랜스포메이션을 이끄는 신성장 엔진이 될 것"이라고 밝혔다.

인크로스 관계자는 "기존에는 미디어렙이 DA 위주였으나 지난해 퍼포먼스 광고 조직을 세팅해 커버하는 영역을 넓히고 있다"며 "T딜 역시 취급고를 키우기 위해 상품을 다양화하는 데 주안점을 두고 사업을 할 예정"이라고 말했다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 전체기사

-

- 수은 공급망 펀드 출자사업 'IMM·한투·코스톤·파라투스' 선정

- 마크 로완 아폴로 회장 "제조업 르네상스 도래, 사모 크레딧 성장 지속"

- [IR Briefing]벡트, 2030년 5000억 매출 목표

- [i-point]'기술 드라이브' 신성이엔지, 올해 특허 취득 11건

- "최고가 거래 싹쓸이, 트로피에셋 자문 역량 '압도적'"

- KCGI대체운용, 투자운용4본부 신설…사세 확장

- 이지스운용, 상장리츠 투자 '그린ON1호' 조성

- 아이온운용, 부동산팀 구성…다각화 나선다

- 메리츠대체운용, 시흥2지구 개발 PF 펀드 '속전속결'

- 삼성SDS 급반등 두각…피어그룹 부담 완화