'조달 다각화' 한국캐피탈, 장기CP 시장 데뷔 500억, 만기 1년 6개월 단일물로 구성…잠정 할인율 4.819%

이상원 기자공개 2022-08-23 07:52:14

이 기사는 2022년 08월 19일 17시17분 thebell에 표출된 기사입니다

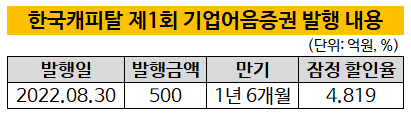

한국캐피탈이 장기 기업어음(CP) 시장에 데뷔한다. 그동안 회사채를 주요 조달 수단으로 활용해왔다. 하지만 금리 인상에 채권 수요가 위축됨에 따라 장기CP를 통해 조달 채널 다각화에 나선 것으로 보인다.한국캐피탈은 이달 30일 500억원의 장기CP를 발행한다. 만기 구조는 1년 6개월 단일물로 구성했다. 대표주관 업무는 유진투자증권이 맡는다.

할인율은 연 4.819%로 잠정 결정했다. 지난 16일 기준 한국캐피탈의 회사채 개별 민평금리와 동일한 수준이다. 최종 금리는 청약일로부터 2영업일 전 개별 민평금리에 따라 결정된다.

할인율과 발행제비용을 제외하면 한국캐피탈은 실제로 약 463억원을 확보한다. 장기CP는 발행 당시 액면가에서 이자비용 명목으로 할인후 금액을 투자자로부터 납부받는다. 정기적으로 이자를 지급하는 채권과는 차이를 보인다.

이번에 조달한 자금은 모두 운영자금으로 사용한다. 구체적으로 리스, 대출, 할부금융 등에 활용할 계획이다.

한국캐피탈은 그동안 주로 회사채를 발행해 필요한 자금을 조달해 왔다. 지난 3월말 기준 한국캐피탈의 총 차입부채는 3조65억원이다. 그중 회사채는 2조5510억원으로 절대적인 비중을 차지했다. 2018년 1조3985억원에서 매년 꾸준히 규모를 늘려왔다.

하지만 올해 들어 금리 급등으로 채권 수요가 위축된 탓에 조달 여건이 나빠졌다. 지속적인 자금 조달이 필요한 여전사의 경우 대부분 장기CP를 발행해 조달을 이어가고 있다. 한국캐피탈 역시 이를 통해 조달 다각화에 나선 것으로 풀이된다.

한국캐피탈은 이번 발행에 앞서 국내 신용평가 3사로부터 단기 신용등급으로 'A2'를 부여받았다. 과거 할부·리스 위주에서 기업과 소비자금융으로 비중을 확대하며 수익성을 개선한 점을 높게 평가받았다.

한국신용평가는 "최근 엄격해진 캐피탈사 레버리지배수 규제 기준과 한국캐피탈의 현 수준을 고려하면 향후 영업자산의 증가는 둔화할 것으로 예상된다"며 "자본비율에 대한 관리도 이뤄질 것"이라고 밝혔다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 전체기사

-

- 실리콘투, 1분기 성적표 '상세 공개'…"IR 활동 강화"

- '이익 개선' 더핑크퐁컴퍼니, 상장 불씨 되살리나

- [캐시플로 모니터]'벌크업' 한세예스24, 현금흐름은 '마이너스' 전환

- [R&D회계 톺아보기]연구개발 투자 늘리는 롯데웰푸드, H&W 강화 '결실'

- hy, 현대프리미엄아울렛 행사서 와인 접근성 확대

- [i-point]대동, 'K-온디바이스 AI 반도체 기술 개발' 위한 MOU 체결

- [i-point]위세아이텍, 공공데이터 품질관리 역량 '재입증'

- [RWA가 쏘아올린 VC 펀딩난]종투사 모험자본 투자 의무화, 출자 숨통 틔울까

- 세라젬, '셀트론 순환 체어' 신규 출시

- '융복합 테마파크' 모노리스, 대성파인텍 품에 안긴다