[thebell League Table]잇단 철회에 IPO '개점휴업'…대안은 유상증자?[ECM/Overview]코스피 상장 4건 불과…고금리 시대 자본확충 수요 증가 기대

강철 기자공개 2023-01-02 07:31:46

이 기사는 2022년 12월 30일 16:01 thebell 에 표출된 기사입니다.

2022년 주식자본시장(ECM) 거래액이 2021년 대비 30% 가까이 감소했다. 기업공개(IPO) 시장이 1월 LG에너지솔루션을 끝으로 개점휴업 상태에 들어간 것이 거래액 감소에 결정적인 영향을 미쳤다. 유가증권시장(코스피) 상장은 4건에 불과했다.여러 실물경제 지표 추이를 감안할 때 IPO 시장 침체는 2023년에도 이어질 전망이다. 몇몇 조단위 빅딜이 대기하고 있으나 실제 공모에 나설지는 미지수다. 다만 유상증자는 고금리 시대에 이자비용을 획기적으로 줄일 수 있는 조달 수단으로 떠오를 가능성이 거론된다.

◇ECM 거래액 30% 감소

더벨이 집계한 2022년 ECM 거래액은 총 61조7256억원이다. 84조7060억원이었던 2021년 대비 약 30% 감소했다. 거래 유형별로 유상증자가 36조3194억원, IPO가 16조2709억원, 주식연계증권(ELB)이 9조1353억원을 각각 기록했다.

분기별 거래액은 1분기 24조6819억원, 2분기 13조1422억원, 3분기 11조9807억원, 4분기 12조1208억원으로 집계됐다. 공모 규모만 12조7500억원인 LG에너지솔루션이 증시에 입성한 1분기 이후로는 빅딜의 명맥이 끊어졌고 이로 인해 매 분기 감소 흐름이 이어졌다.

IPO는 LG에너지솔루션을 끝으로 개점휴업 상태에 들어갔다. 현대엔지니어링을 시작으로 SK쉴더스, 원스토어, 태림페이퍼, 현대오일뱅크, 라이온하트스튜디오, 골프존커머스 등의 대어가 증시 입성에 도전했으나 침체된 수급을 극복하지 못했고 결국 상장을 철회했다.

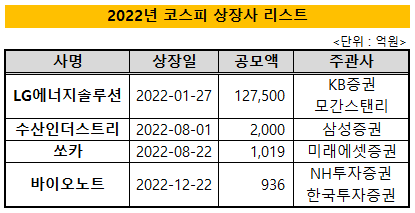

코스피의 부침은 역대급으로 심각했다. 부동산 리츠(REITs)를 제외한 2022년 코스피 상장 건수는 LG에너지솔루션, 수산인더스트리, 쏘카, 바이오노트 등 4건에 그쳤다. 크래프톤과 카카오뱅크를 위시한 13곳의 조단위 대어가 코스피에 상장한 2021년과 비교해 3분의 1 수준으로 감소했다.

코스피에 입성한 곳도 공모 결과는 만족스럽지 않았다. 당초 3조~4조원의 기업가치가 거론된 쏘카는 기대치의 절반에도 미치지 못하는 9660억원의 공모가 시가총액을 확정했다. 바이오노트는 공모가를 밴드 상단보다 60%나 할인하며 가까스로 상장을 마쳤다.

유상증자도 2021년 대비 30%가량 감소했다. 삼성바이오로직스, 쌍용자동차, 카카오인베스트먼트, 두산에너빌리티, 농협금융지주, SK에코플랜트 등 1조원이 넘는 자본을 확충한 기업이 없었다면 거래액은 2021년의 절반 수준에 그쳤을 가능성이 높다.

증권업계 관계자는 "IPO는 LG에너지솔루션을 제외한 딜 리스트로 리그테이블 순위를 다시 매겨야 한다는 얘기가 나올 정도로 1분기 이후 극심한 변동성에 시달렸다"며 "바이오노트가 12월에 상장을 완주하지 못했다면 NH투자증권과 한국투자증권은 코스피 실적을 1건도 올리지 못하는 진기록을 남길 뻔했다"고 설명했다.

◇IPO 침체 장기화 가능성

금리, 물가, 환율 등 여러 실물경제 지표 추이를 감안할 때 IPO 시장 침체는 2023년에도 이어질 전망이다. 국내 주요 증권사가 전망한 2023년 IPO 공모 규모는 약 4조원이다. 4조원은 19조7000억을 기록한 2021년의 5분의 1 수준이다.

다만 침체가 이어지는 와중에도 LG CNS, SK에코플랜트, 케이뱅크, 골프존카운티, 에코프로머티리얼즈, ㈜컬리, GI이노베이션 등 빅딜 후보군은 관심을 가질 필요가 있을 것으로 보인다. 이 가운데 케이뱅크와 골프존카운티는 1분기 중에 공모에 나서는 것이 유력하다.

IPO와 달리 유상증자와 주식연계증권은 2022년 대비 거래 규모가 증가할 전망이다. 관련해서 회사채 발행과 금융권 대출이 녹록지 않은 기업을 중심으로 자본성 조달을 대체 수단으로 검토할 가능성이 높다는 관측이 나온다. M&A와 증설 등에 사용할 대규모 자금이 필요한 기업의 경우 이자비용을 줄이기 위해 유상증자를 선택할 가능성도 존재한다.

일례로 롯데케미칼은 2023년 1월 말 주주배정 유상증자를 단행해 1조2000억원을 조달할 계획이다. 롯데케미칼 회사채 민평금리가 5.2% 수준인 점을 감안할 때 채권이 아닌 증자를 선택한 결과 연간으로 600억원이 넘는 금융비용을 줄일 수 있게 됐다.

크레딧업계 관계자는 "금리 상승으로 인한 채권 시장 침체가 2023년에도 이어진다면 이자비용 부담이 없는 유상증자가 기업의 주요 조달 수단으로 떠오를 수 있다"며 "비우량기업의 경우 자본 확충에 따른 재무 건전성 제고 효과도 누릴 수 있다"고 말했다.

이어 "유상증자가 주가 하락을 유발한다는 인식이 과거와 비교해 많이 희석됐고 자금을 신규 먹거리 발굴에 사용하겠다고 발표한 기업의 경우에는 주가가 오르기도 한다"며 "실제로 롯데케미칼 주가는 유상증자 발표 이후 꾸준한 상승 흐름을 이어가고 있다"고 덧붙였다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

best clicks

최신뉴스 in 전체기사

-

- 가온그룹, ESG보고서 발간 지속가능경영 박차

- SK스퀘어 경영진 성과금, NAV 할인 개선폭 따라 준다

- 미래에셋생명 변액보험, '일석삼조' 재테크 상품

- 비브스튜디오스, AI 포토부스 '스냅파이' 기술력 선봬

- [렉라자 주역 ‘오스코텍’의 지금]자회사 제노스코가 갖는 의미, 상장은 득일까 실일까

- 대웅제약, 막강한 '신약효과'의 명암 '개발비 손상 확대'

- [Company Watch] 인력재편 끝낸 케이엠더블유, 6G 대비 '선택과 집중'

- [LG그룹 인사 풍향계]위기의 LG화학, 신학철 부회장 역할 남았다

- [LG그룹 인사 풍향계]LG엔솔, 임원 승진 역대 최소…김동명 대표, '유임 성공'

- [현대차그룹 CEO 성과평가]이규석 현대모비스 사장, ‘전동화·전장·비계열’ 다각화 통했다