[코오롱 승계 서막]부채 부담 짊어지고 탄생한 이규호의 코오롱모빌리티③자기자본보다 많은 순차입금…부채비율은 200% 중반대

박기수 기자공개 2023-01-10 10:44:42

[편집자주]

코오롱글로벌의 인적분할은 특별한 구석이 있다. 지분 상속을 위한 ‘꼼수’가 아니라는 점에서 그렇다. 승계를 앞둔 여타 그룹들과 차별화되는 부분이다. 지배력 확대의 수단이 아닌 것은 맞는데, 그렇다면 정말 승계와 무관한 결정일까. 4세 시대를 준비하는 코오롱그룹의 전략을 THE CFO가 분석해본다.

이 기사는 2023년 01월 02일 15:05 THE CFO에 표출된 기사입니다.

코오롱모빌리티그룹이 분할 직후 적지 않은 재무부담을 짊어질 전망이다. 코오롱글로벌에서 이관받는 부채와 차입금 수준이 자산총계와 자기자본 대비 비교적 높다. 단독 법인화 이후에도 지속적인 투자가 요구돼 재무상태 관리에 신경써야 할 것으로 보인다.코오롱글로벌은 2022년 7월 20일 분할을 발표했다. 당시 최신 보고서인 1분기 말 재무상태를 기준으로 분할회사와 존속회사의 재무상태표를 공개했다.

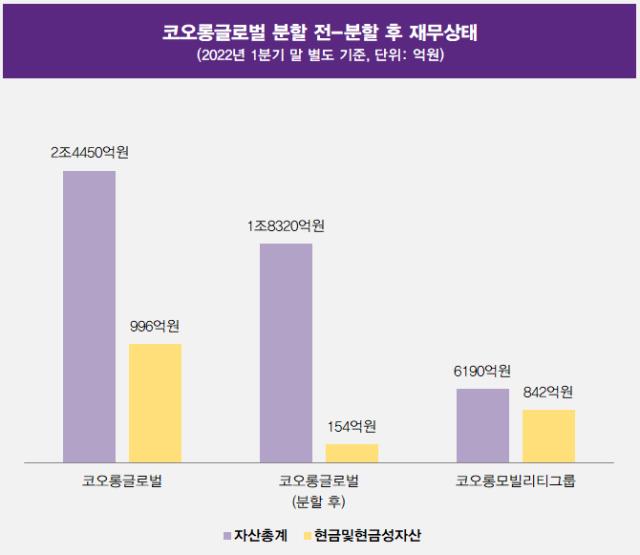

우선 분할 전 별도 자산총계인 2조4450억원 중 코오롱모빌리티그룹의 몫은 6190억원으로 산정됐다. 분할 전 법인 자산의 25.3% 수준이다. 금융기관예치금을 포함한 현금성자산은 996억원 중 842억원이 코오롱모빌리티그룹으로 이관된다. 전체의 84.5% 수준이다.

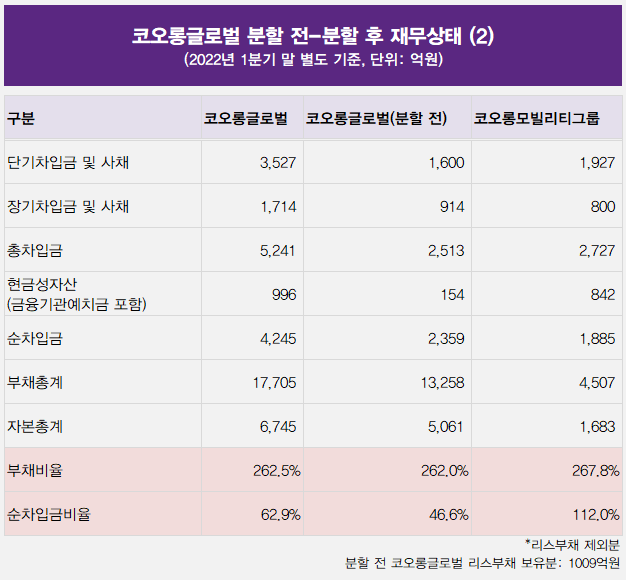

부채는 분할 전 법인이 보유한 1조7705억원 중 4507억원이 코오롱모빌리티그룹으로 향한다. 이중 차입금은 5241억원 중 절반이 조금 넘는 2727억원이 코오롱모빌리티그룹으로 이동한다. 사채를 포함한 단기차입금은 3527억원 중 1927억원이, 장기차입금은 1714억원 중 800억원이 코오롱모빌리티그룹으로 이관된다.

2019년부터 K-IFRS 규정이 새롭게 도입되면서 리스부채 일부도 차입금으로 산입될 전망이다. 1분기 말 기준 분할 전 코오롱글로벌이 보유한 리스부채는 1009억원이다. 이중 일부가 코오롱모빌리티그룹에 이관되면 이 역시 차입금으로 인식된다.

자본총계는 6745억원 중 1683억원이 코오롱모빌리티그룹으로 분할된다. 이를 통해 부채비율을 계산하면 코오롱모빌리티그룹의 부채비율은 267.8%이 된다.

리스부채를 제외한 차입금의존도는 44.1%다. 순차입금비율은 112%다. 리스부채분을 반영할 경우 이 수치는 상승한다. NICE신용평가 보고서에 따르면 리스부채를 포함한 차입금의존도는 57.7%, 순차입금비율은 162.3%이 될 전망이다. 부분할 이후 코오롱모빌리티그룹의 재무부담이 작지 않은 셈이다.

코오롱모빌리티그룹은 분할 이후에도 A/S 네트워크 확충 등 투자 부담이 지속될 전망이다. 분할 직후 부채 부담이 작지 않은 만큼 재무구조에서 부채 비중 등이 시장의 모니터링 요소가 될 것으로 보인다.

시장 상황은 비교적 양호하다. 이달 초 한국수입자동차협회(KAIDA)가 발표한 작년 11월 수입차 등록 대수는 2만8222대로 10월(2만5363대)보다 11.3%, 2021년 11월(1만8810대)보다 50% 증가했다. 누적 등록 대수도 25만3795대로 전년 동기(25만2242대)보다 0.6% 늘어났다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 전체기사

-

- 마크 로완 아폴로 회장 "제조업 르네상스 도래, 사모 크레딧 성장 지속"

- [IR Briefing]벡트, 2030년 5000억 매출 목표

- [i-point]'기술 드라이브' 신성이엔지, 올해 특허 취득 11건

- "최고가 거래 싹쓸이, 트로피에셋 자문 역량 '압도적'"

- KCGI대체운용, 투자운용4본부 신설…사세 확장

- 이지스운용, 상장리츠 투자 '그린ON1호' 조성

- 아이온운용, 부동산팀 구성…다각화 나선다

- 메리츠대체운용, 시흥2지구 개발 PF 펀드 '속전속결'

- 삼성SDS 급반등 두각…피어그룹 부담 완화

- MNC솔루션 고속성장, 'K-방산' 피어그룹 압도

박기수 기자의 다른 기사 보기

-

- [기업집단 톺아보기]'적자 늪' 빠진 대한유화, 불황기 현금흐름 관리법은

- [유동성 풍향계]10조 또 푸는 삼성전자, 3년전 특별 배당과 비교하면

- [유동성 풍향계]사업은 잘되는데…경영권 분쟁에 현금 마른 고려아연

- [LG의 CFO]여명희 전무, 36년 LG유플러스 '한 우물'

- [LG의 CFO]이노텍 LED 역사의 '산 증인' 김창태 LG전자 부사장

- [기업집단 톺아보기]대한유화, 'KPIC코포'의 옥상옥은 어떻게 탄생했나

- [비용 모니터]K-배터리 감가상각 역습, 캐즘과 맞물린 과투자 상흔

- [유동성 풍향계]LG그룹, 작년보다 현금흐름 일제히 악화…투자도 위축

- [IR 리뷰]LG엔솔·전자, 돋보이는 IR의 '디테일'…주주 소통 '진심'

- [2024 이사회 평가]롯데정밀화학 이사회, 100점 만점에 '70점'