[thebell League Table]지평, IPO 법률 자문 '다득점왕' 건수 기준 최다특례상장 등 코스닥 상장 18건 수임, 빅딜 공백으로 종합 3위 안착

오찬미 기자공개 2023-02-15 07:39:22

[편집자주]

더벨이 기업공개(IPO) 법률 자문을 맡은 로펌의 리그테이블(League table)을 작성했다. 당해 연도 신규 상장 공모 기업을 기준으로 법률 자문 실적을 평가, 순위를 매겼다. 법률 자문사의 특성을 감안해 발행사와 주관사에서 각각 자문 의뢰를 받은 경우 5대 5 비율로 기여도를 반영했다.

이 기사는 2023년 02월 10일 16시32분 thebell에 표출된 기사입니다

"티끌모아 태산." 2022년 로펌들의 기업공개(IPO) 법률자문 성과를 돌이켜 볼 때 법무법인 지평에게 어울릴 법한 말이다.LG에너지솔루션 같은 빅딜과는 인연이 없었지만 특례상장 기업들을 비롯해 총 18개 기업의 코스닥 상장을 대리하며 트랙 레코드를 쌓았다. 4년 연속 건수 기준으로 최다 득점왕이다.

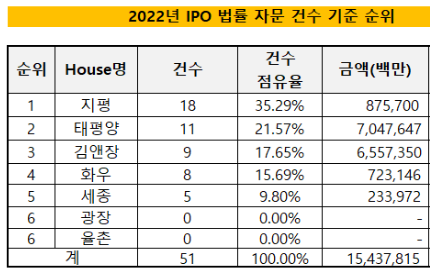

더벨 리그테이블에 따르면 지평은 2022년 국내외 IPO 법률자문 순위에서 건수 기준 최다 자문사로 입지를 굳혔다. 2021년에도 총 25건(1조8410억원)의 주식 공모가 적법하게 이뤄지도록 돕는 역할을 하면서 1위를 수성했던 하우스다. 2022년 한해 동안 총 18건, 8757억원의 자문 실적을 쌓았다.

종합 순위로는 3위다. 건수 기준으로는 가장 실적이 많지만 빅딜의 법률 자문을 수임하지 못해 종합 순위에서 왕좌를 내어줘야 했다. 2022년 IPO '최대어' LG에너지솔루션 상장을 대리한 법무법인 태평양, 김앤장과 조단위로 차이가 벌어졌다.

지평은 2022년 한해 동안 IPO 기업 35.29%의 법률 자문을 맡아 공격적으로 자문에 뛰어들었다. 연초부터 오토앤(152억원)과 인카금융서비스(158억원), 브이씨(150억원), 노을(150억원) 등 공모 규모 100억원 안팎의 다양한 딜을 다수 수행한 것이 자문 건수를 확보하는 데 크게 기여했다.

이밖에 나래나노텍(543억원)과 아셈스(160억원) 등 검토가 까다로운 특례상장 기업 자문도 꾸준히 맡았다. 2022년 지평이 자문한 딜 가운데 공모 규모가 가장 큰 건은 더블유씨피(4320억원)다.

탑머티리얼(600억원), 큐알티(435억원)에 이어 유일로보틱스(215억원), 레이처셀(256억원), 포바이포(302억원), 대명에너지(375억원)까지 다수의 코스닥 딜을 자문하며 대표 주관사와 적극 협업했다. 미래에셋증권과 협업한 딜이 9건으로 가장 많았고 한국투자증권이 대표주관을 맡은 딜이 7건으로 그 다음으로 많었다. 삼성증권과 KB증권·신한투자증권의 대표주관 딜도 각각 한 건씩 있다.

플라즈맵(62억원)과 윤성에프앤씨(489억원)는 각각 김앤장과 화우에서도 법률 자문을 맡은 딜이다. 김앤장과 화우는 발행사에서 자문 의뢰를 받았고, 지평은 주관사 미래에셋증권을 통해 자문 의뢰를 받아 법률 검토를 마쳤다.

유가증권시장 IPO 자문이 공백인 것은 다소 아쉬운 부분이다. 태평양은 LG에너지솔루션 외에도 KB스타리츠, 쏘카, 마스턴프리미어리츠 등 다양한 코스피 자문 실적이 있다. 김앤장은 LG에너지솔루션을 자문했고 화우는 바이오노트, 수산인더스트리, 세종은 코람코더원리츠 등 코스피 상장 자문을 맡았다.

건수 기준 2위는 태평양(11건), 3위는 김앤장(9건), 4위는 화우(8건)로 2~4위권이 빅매치를 벌였다. 하지만 지평을 제외하고는 결국 리그테이블 점유율 순으로 2~4위 순을 지켰다. 화우는 딜 8건으로 7000억원 이상의 실적을 쌓아 상당히 선방했다. 5위에는 5건의 딜에 참여한 세종(2340억원)이 이름을 올렸다. 나란히 6위에 오른 광장과 율촌은 2022년에는 IPO 법률자문 부문에서 실적을 내지 못해 순위에서 밀렸다.

법무법인 지평은 이행규 변호사가 직접 IPO 기업을 챙기면서 자문 업무를 총괄하고 있다. 이 변호사는 그동안 IPO 시장에서 가장 많은 회사에 법률자문 서비스를 제공한 변호사로 꼽힌다. IPO 시장 초기 단계에 진입해 법률자문 서비스의 길을 열었다. 지평 IPO팀에는 이유진, 서민아, 김진하, 안중성 변호사가 주니어 변호사로 활약하고 있다.

한국거래소의 심사 과정과 금융감독원의 증권신고서 리뷰 과정에서 법리적 해법을 제시하고 유관기관에 재직했던 고문, 전문위원들과도 유기적 솔루션을 제시해 성공적으로 IPO를 지원하고 있다.

이행규 변호사는 "지평은 주관사를 대리해 상장 기업에 대한 실사를 진행해서 선제적인 이슈를 점검하는 역할을 하고 있다"며 "IPO 예정기업에 대한 다수의 실사 경험을 토대로 거의 모든 법률 이슈에 대해 실무적이고 실천적인 해법을 제시해 주관사단의 호평을 받고 있다"고 말했다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

best clicks

최신뉴스 in 전체기사

-

- '펀딩 3관왕' 트리거투자, 조력자 '유경원 상무' 눈길

- [VC 투자기업]뱅카우, 22일 4호 공모청약…5호부터 복수계좌 도입

- [thebell interview]황상연 HB인베 PE본부장 "차별화된 투자·밸류업 방점"

- [VC 투자기업]이플로우, 프리시리즈A 시동…독일법인 세운다

- [VC 투자기업]아토리서치, 적자 확대에 IPO 시계 늦춰졌다

- [동상이목(同想異目)] '아보하' 시장이 그립다?

- 상장 문턱서 좌절한 원유니버스, 넥써쓰가 일으키나

- [아이티켐 IPO]활발한 조달, RCPS·유상증자 당시 밸류 살펴보니

- [판 바뀐 종투사 제도]위험 익스포져 확대 전망, 리스크 파트 설득 '관건'

- [판 바뀐 종투사 제도]PBS 대상 확대…실효성은