한온시스템-NH증권, 회사채 '끈끈한 파트너십' 작년말 미매각 불구 8회 연속 단독 대표주관

강철 기자공개 2023-04-03 07:01:52

이 기사는 2023년 03월 28일 18시17분 thebell에 표출된 기사입니다

올해 첫 회사채 발행에 나서는 한온시스템이 이번에도 NH투자증권을 조달 파트너로 낙점했다. 2016년부터 2022년까지 8회 연속으로 단독 대표 주관사로 중용할 정도로 NH투자증권에 대한 돈독한 파트너십과 믿음을 드러내고 있다.◇적극적인 세일즈로 트랙레코드 쌓아

28일 IB업계에 따르면 한온시스템은 다음달 공모채를 발행해 최대 3000억원의 운영자금을 마련할 계획이다. 3·5년물로 3000억원을 조달한 작년 10월 이후 약 6개월만에 다시 공모채 시장을 찾는다. 회사채 가격 결정을 위한 수요예측은 늦어도 4월 중순에는 이뤄질 것으로 예상된다.

발행 업무를 총괄할 대표 주관사는 NH투자증권을 단독으로 선정했다. NH투자증권 Industry3본부 실무진은 지난주 주관 계약 체결에 맞춰 실사를 비롯한 사전 준비 절차를 본격 시작했다. 조만간 구체적인 발행 전략을 확정해 한온시스템과 공유할 방침이다.

NH투자증권은 이번 딜 수임으로 한온시스템 공모채 발행을 8회 연속으로 단독 주관하는 진기한 기록을 세웠다. 한온시스템이 한앤컴퍼니를 최대주주로 맞은 2016년 1월부터 2022년 10월까지 매년 빠짐없이 조달 파트너로서의 역할을 수행했다. 조달 규모가 커질수록 주관사가 많아지는 점을 감안하면 상당히 보기 드문 사례라는 평가가 나온다.

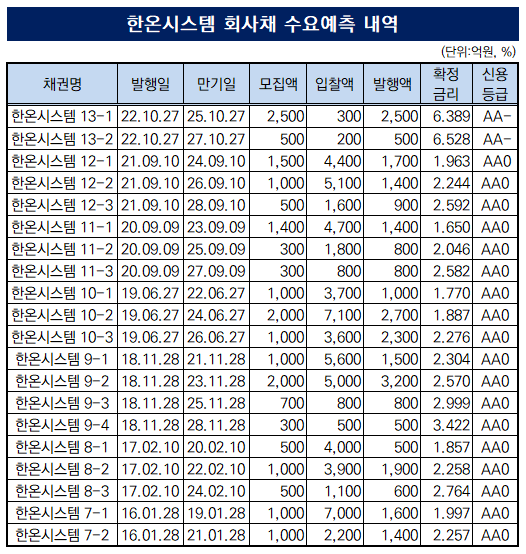

양사의 돈독한 파트너십은 NH투자증권이 대표 주관 업무를 수행하며 쌓은 트랙 레코드가 든든한 기반이 되고 있다. NH투자증권은 한온시스템이 회사채를 발행할 때마다 시장 친화적인 전략 수립과 적극적인 세일즈를 통해 매번 오버부킹을 달성하는 성과를 창출했다. 이를 통해 단독 주관으로도 충분히 흥행을 이끌어낼 수 있는 역량을 입증했다.

2020년 9월 발행한 11회차 3·5·7년물은 NH투자증권의 경쟁력을 제대로 보여준 사례로 꼽힌다. 당시 한온시스템은 부정적(negative) 등급 전망이라는 불리한 조건에도 불구하고 모집액의 4배에 달하는 7300억원의 수요를 모았다. NH투자증권 실무진이 수요예측 당일까지 세일즈 노력을 기울인 것이 등급 디스카운트를 극복하는 원동력으로 작용했다.

시장 관계자는 "NH투자증권은 수년간 리그테이블 상위권을 유지하며 쌓은 경험을 바탕으로 최적의 발행 전략을 제공하는 DCM 하우스"라며 "IB조직 산하에 세일즈 전담 부서를 운영하기 때문에 단독으로도 충분히 공모채 주관 업무 수행이 가능하다"고 말했다.

◇미배정 2500억 전액 인수로 신뢰 지켜

NH투자증권이 한온시스템의 기대에 매번 부응한 것은 아니다. 레고랜드발 유동성 경색 위기가 고조되던 지난해 10월 과감하게 수요예측에 나섰으나 2500억원 미매각을 기록하며 처음으로 실패를 맛봤다. 당시는 AA등급 회사채마저 수급이 얼어붙은 시기라 미매각은 불가항력이었다는 평가가 나왔다.

한온시스템은 그럼에도 NH투자증권을 올해 첫 회사채 발행을 총괄할 단독 주관사로 선정했다. 주관사를 변경하는 식으로 미매각에 대한 책임을 물을 수도 있었으나 다시금 NH투자증권을 중용하며 변함없는 파트너십과 믿음을 드러냈다.

업계에선 지난해 미매각이 발생했을 때 NH투자증권이 책임감 있는 대처를 한 것이 양사의 파트너십을 한층 굳건하게 만들었다고 보고 있다. NH투자증권은 당시 미배정 물량 2500억원에 대해 전액 인수를 결정하며 한온시스템과의 신뢰를 지켰다.

이에 한온시스템은 밴드 최상단보다도 10bp 높은 +70bp의 가산금리를 결정하며 NH투자증권의 원활환 셀다운(sell-down) 마케팅을 지원했다. 통상 미매각이 발생하면 밴드 상단으로 금리를 확정하는 점을 감안하면 10bp를 높인 것은 상당히 대승적인 결단이었다.

증권업계 관계자는 "양사가 단순 발행사와 주관사의 관계를 넘어 자금 조달 전반의 전략적 파트너십을 형성하고 있다고 봐야 한다"며 "앞으로도 긴밀한 커뮤니케이션을 통해 재무 시너지를 극대화할 수 있는 전략을 모색할 것으로 보인다"고 말했다.

이어 "최근 실리콘벨리은행(SVB)과 크레디트스위스(CS) 사태로 수급 변동성이 커졌기 때문에 양사가 올해 첫 회사채 수요예측에서 만족스러운 결과를 얻을 수 있을지 관심이 모인다"며 "연간 4000억원 안팎의 자본지출(Capex) 부담을 상쇄할 수 있는 수익성 개선 여부를 투자자가 어떻게 판단할지가 흥행의 관건"이라고 덧붙였다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

best clicks

최신뉴스 in 전체기사

-

- [Red & Blue]미국 현지 생산 앞둔 알루코, 통상 리스크 해소 기대감

- [토종 AI 반도체 생태계 분석]파네시아, 차세대 AI 전장' 대응 'CXL 스위치' 개발

- '2년만에 돌아온' 초록뱀미디어, 권경훈 회장 행보 주목

- [i-point]샌즈랩, AI NDR 솔루션 일본 공급 개시

- 'PE 2년차' 오스템임플란트, 중국실적 타격 '미국·인도' 대안

- [와이바이오로직스 항암신약 로드맵]'뉴 모달리티' 도전 자신감, 원석 광산 플랫폼 'Ymax-ABL'

- [웹툰사 지배구조 점검]적자 커진 와이랩, 공격적 투자 전략 '난기류'

- [사외이사 BSM 점검]금융계열사 많은 한화그룹, '금융 특화' 사외이사 다수

- [thebell interview]"자본시장법 개정이 현실적…현 상법 체계 이상 없다"

- [ROE 분석]농협금융, 반등했지만 '여전히 은행계지주 바닥권'