[IPO 모니터]'눈높이' 낮춘 모니터랩, 시장친화적 피어그룹 골랐다보안 클라우드 선두주자…공모가 산출서 해외 기업 배제

안준호 기자공개 2023-03-31 07:39:29

이 기사는 2023년 03월 28일 14시09분 thebell에 표출된 기사입니다

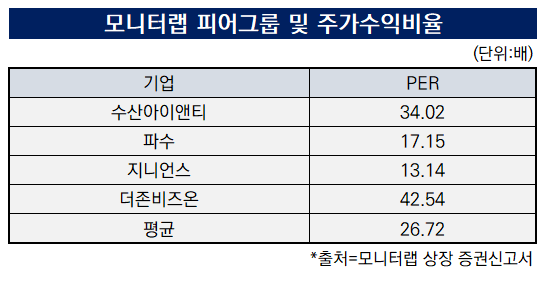

코스닥 상장을 추진 중인 모니터랩이 공모가 산출 과정에서 시장 눈높이를 고려한 몸값을 제시했다. 피어그룹에 해외 기업을 배제하고 국내 사례만을 선정해 희망 공모가를 산출했다. 밴드 상단 기준 시가총액은 최근 상장한 사이버 보안 기업들보다 낮은 수준이다.준비 기간이 길었던 만큼 보수적인 밸류에이션을 선택한 것으로 풀이된다. 모니터랩은 2018년 주관사 선정 이후 공모 시점을 저울질 해왔다. 클라우드 솔루션 매출이 본격적으로 이뤄지는 시기를 기다렸다. 관련 시장이 커진 만큼 현재 상장 적기를 맞이했다.

◇예상 시총 최대 1215억…해외 기업은 피어그룹서 배제

모니터랩은 지난 23일 금융감독원에 상장 증권신고서를 제출했다. 신고서에 제시한 공모가 밴드는 7500~9800원으로, 예상 시가총액은 최대 1215억원 가량이다. 한국거래소 예비심사 청구 당시보다 소폭 상승한 수준이다. 지난해 예심 청구 단계에서는 주당 6800~8200원, 최대 1050억원의 예상 시총을 제시했다.

사이버 보안 업체 샌즈랩이 최근 기업공개(IPO) 흥행에 성공하며 모니터랩의 밸류에이션도 상향 조정된 것으로 보인다. 샌즈랩은 지난달 기관투자자 수요예측에서 1326대 1의 경쟁률을 기록하며 공모가를 희망밴드 최상단인 1만500원으로 확정했다. 현재 주가는 1만원 중반, 시가총액은 2300억원 수준으로 나쁘지 않은 흐름을 이어가고 있다.

현재 샌즈랩 시총을 고려하면 모니터랩의 밸류에이션은 적정하다는 평가다. IB업계 관계자는 "샌즈랩은 멀웨어즈닷컴(malware.com) 등 악성코드 분석에 특화된 반면 모니터랩은 방화벽과 보안 게이트웨이 등 주요 웹 보안 솔루션을 제공하고 있다"며 "사업 분야가 더 넓어 투자 매력은 더 큰 편"이라고 분석했다.

모니터랩은 국내 사이버 보안 업계에서 가장 빨리 디지털 전환에 대응한 기업으로 꼽힌다. 클라우드 시장 태동기였던 2016년 일찌감치 서비스형 보안(SECaaS·Security as a Service) 솔루션을 출시했다. 이를 강조하기 위해 상장 트랙도 기술특례상장을 선택했다. 지난해 나이스평가정보와 이크레더블에서 'A, A' 등급을 획득했다.

현재 밸류에이션에는 클라우드 보안 시장의 성장성이 반영된 상태다. 2024년~2025년 추정 실적을 기초로 공모가 밴드를 산출했다. 다만 피어그룹 선정은 보수적으로 이뤄졌다. 미국의 클라우드플레어(Cloudflare), 일본의 사이버 시큐리티 클라우드(Cyber Security Cloud) 등 글로벌 기업은 검토 과정에서 제외됐다.

◇보안 클라우드 솔루션 선두주자…성장성 입증 관건

오랜 기간 증시 입성을 준비해 온 만큼 밸류에이션에서도 '과욕'을 자제한 것으로 풀이된다. 모니터랩은 2018년 미래에셋증권과 상장 주관사 계약을 체결했다. 몇 차례 회의가 이뤄졌으나 실질적인 사전 준비는 지난 2021년 말 시작됐다. 주된 성장동력인 클라우드 솔루션에서 본격적인 매출이 일어나는 시점을 기다린 것으로 전해졌다.

모니터랩은 지난 2016년 클라우드 보안 플랫폼인 '아이온클라우드(AIONCLOUD)'를 출시했다. 국내 보안 업계에서 본격적으로 클라우드 서비스가 등장하기 이전 시점이다. 선제적으로 시장 진입을 시도한 결과 SECaaS 솔루션에서는 국내 기업 중 가장 큰 존재감을 보이고 있다.

현재 피어그룹 가운데 사이버 보안 기업에 속하는 곳은 파수와 수산아이엔티가 있다. 파수는 지난 2021년 클라우드 보안 솔루션인 '파수 클라우드 브릿지'를 출시했다. 수산아이엔티는 창립 25주년을 맞은 올해 클라우드 전환을 준비 중인 것으로 알려졌다. 2016년 제품을 출시한 모니터랩보다는 시장 진입이 늦었다.

2022년 기준 모니터랩의 클라우드 서비스는 전체 매출의 약 16% 수준을 차지하고 있다. 비중만 놓고 보면 국내 사이버 보안 기업 가운데서는 가장 큰 수준이다. 증권업계 관계자는 "SECaaS 부문에서는 국내 사이버 보안 기업 중 가장 앞서가고 있는 기업"이라며 "클라우드 서비스의 성장성을 제시하는 것이 공모 과정에서 핵심이 될 것으로 보인다"고 전망했다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

best clicks

최신뉴스 in 전체기사

-

- 'GK인사이츠', 첫 이사회…'글로벌 베스트 컴퍼니' 프로젝트 시동

- 이차전지 상장사 윤성에프앤씨, 400억 CB 발행 성공

- '대형 PE 각축' LG화학 워터솔루션 인수전, 글랜우드 PE 승기

- [Korean Paper]등급전망 '긍정적' 동양생명, 5년만에 후순위채 복귀전

- 리브스메드, 흑자전환 여건 개선…5월 예심청구

- 혁신산업펀드, 성장지원 지원자 대거 서류 탈락

- 롯데칠성음료, '새로' 고객 접점 확대에 방점

- [New Issuer]한국물 데뷔 도전 포스코홀딩스, '장기물' 베팅 전략

- [코스닥 유망섹터 지도]미국발 훈풍, 국내 LNG 플레이어 수혜 '부각'

- 두산건설, '창원 메가시티 자이&위브' 무순위 청약

안준호 기자의 다른 기사 보기

-

- 엘디카본, 당진 공장 준공…상장 '몸만들기' 시동

- [Policy Radar]조기 대선發 정산 규제 리스크…유통업계 ‘긴장 고조’

- 뉴키즈온, 주총 문턱 넘을 묘수는

- [thebell note]K패션 '일본행'의 명암

- [GFFG 2.0 점검]브랜딩 핵심 IP, 커머스 사업으로 실적 공헌

- 더핑크퐁컴퍼니, 일본 진출 '박차' 배경은

- [GFFG 2.0 점검]'도넛 본토' 미국 진출, 어떤 준비 거쳤나

- [GFFG 2.0 점검]유통망 개선과 비용 효율화, 턴어라운드 이끌었다

- 해외 진출 올리브영, 미·일 전략 다른 이유는

- [On the move]'위생 논란' 더본코리아, 품질·유통관리 인력 물색