[CFD 사태 후폭풍]키움증권, 실적 '고공행진' 날개 꺾이나1분기 지배순이익은 컨센서스 대비 20%↑…애널리스트 "한국콜마·셀트리온 전례와 닮은꼴"

남준우 기자공개 2023-05-12 07:21:53

이 기사는 2023년 05월 08일 14:16 thebell 에 표출된 기사입니다.

사상 초유의 오너 리스크에 빠진 키움증권에 대한 증권가 애널리스트들의 태도가 바뀌고 있다. 김익래 다우키움그룹 회장의 지분 매도 타이밍에 대한 의혹이 나오기 전까지만 해도 컨센서스 이상의 실적 전망치를 근거로 목표 주가를 상향 조정했다.의혹 제기 이후 애널리스트들 사이에서 목표 주가 하향 조정에 대한 의견이 오가고 있다. 과거 한국콜마나 셀트리온의 사례처럼 오너 리스크 하나만으로도 목표 주가 하향 조정은 충분히 가능한 시나리오다.

◇BNK·KB·NH·한국, 1분기 호실적 전망에 목표 주가↑

증권업계에 따르면 키움증권의 올 1분기 연결기준 지배순이익은 컨센서스를 크게 상회할 것으로 보인다. 키움증권의 1분기 지배순이익에 대해 BNK투자증권은 1989억원, 한국투자증권은 1922억원, KB증권은 1753억원, NH투자증권은 2003억원 등으로 제시했다.

전년 동기 지배순이익 대비 약 40% 상향된 전망치들이다. 컨센서스 대비로는 약 20% 내외를 상회할 것으로 보인다. 작년보다 국내 주식 거래대금이 확대됨에 따라 브로커리지 수수료가 크게 개선됐다.

시장 전체 기준 개인 거래대금 비중은 작년 4분기 62%에서 올 1분기 68%로 6%p 상승했다. 지난 4월에는 거래대금이 약 26조원까지 확대되기도 했다. 2분기에도 추가적인 위탁매매 수수료 증가가 예상되는 상황이다.

작년 하반기부터 제기되기 시작한 증권사의 PF 익스포져 역시 시장 우려와 달리 미미한 수준이다. 키움증권의 PF 익스포져는 1조원 미만으로 추정된다. 이중 85% 이상이 선순위 채권이라 손실 영향이 제한적이라는 평가다.

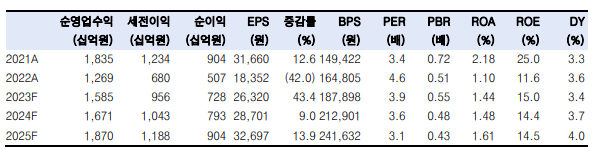

전반적으로 증시가 침체됐던 작년과 비교했을 때 올해 큰 폭의 실적 개선이 예상된 이유다. 한국투자증권의 경우 올해 예상 순이익을 전년 대비 43% 증가한 7280억원까지 내다봤다. 증권사 애널리스트들이 키움증권 목표 주가를 약 15~20% 상향 조정한 근거다.

다만 최근 발생한 CFD 사태 이후 분위기가 바뀌었다. 장밋빛 전망을 제시했던 증권가 애널리스트들 사이에서도 주가 전망 등을 조정해야 하는 것이 아니냐는 의견이 오가고 있는 것으로 파악된다.

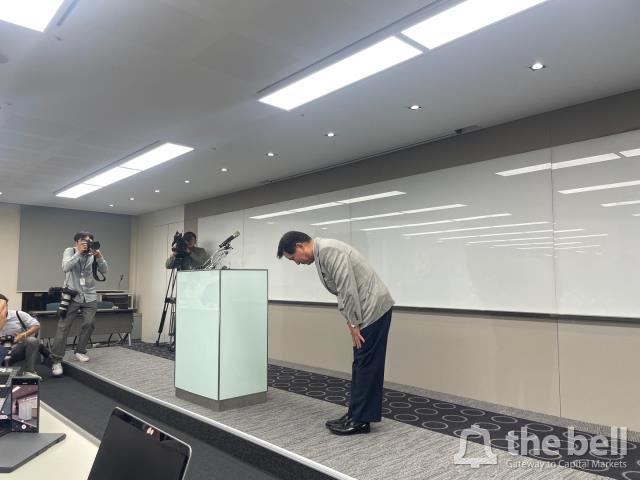

김 회장은 지난 20일 다우데이타 주가 폭락 직전 605억원어치 주식을 블록딜로 매도했다. 폭락 사실을 미리 알고 고가에서 지분을 처분했다는 의혹이 지속적으로 제기됐다. 이에 김 회장은 연휴 직전인 지난 3일 저녁에 기자회견을 열고 사퇴 의사와 함께 주식 매각 대금을 모두 사회에 환원하겠다고 전했다.

김 회장이 직접 거래 명세서를 제시하는 등 사태 수습에 나섰지만 여론은 이미 돌아섰다는 평가다. 여기저기서 '불매운동'의 목소리가 나오는 상황이다. 리테일 위주의 수익 구조를 지닌 키움증권에게는 치명타가 될 수도 있다.

키움증권의 주가도 하락세다. 한때 10만원을 넘겼던 주가는 8만원대까지 떨어졌다. 사퇴 의사를 밝힌 직후 재개된 8일 오전에는 12 거래일만의 반등이 있긴 했지만, 집단소송 등으로 인한 하락세 전환 가능성은 여전히 존재한다. 법무법인 원앤파트너스는 이미 손해배상 소송을 의뢰한 2명을 포함해 집단소송 원고를 모집 중이다.

오너 리스크로 인한 목표 주가 하향 조정은 과거에도 있었다. 한국콜마는 2019년 윤동한 회장이 직원 회의에서 여혐 관련 동영상을 튼 행위로 오너 리스크가 불거졌다. 이후 시장 기대치를 웃도는 영업이익을 기록했음에도 불구하고 대부분의 증권사가 목표 주가를 낮췄다. 셀트리온도 2020년 9월경 서정진 회장이 증여세 반환 소송에서 패소하자 JP모건이 목표 주가를 약 40% 하향 조정했다.

한 증권사 애널리스트는 "과거 한국콜마나 셀트리온의 사례처럼 오너 리스크 하나만으로도 목표 주가 하향 조정은 충분히 발생할 수 있다"며 "최근 상황에 대해 애널리스트들 사이에서도 말이 많은데 리테일 수익에 직접적인 영향을 끼치는 지 등의 여부를 지켜봐야할 것"이라고 말했다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 전체기사

-

- 수은 공급망 펀드 출자사업 'IMM·한투·코스톤·파라투스' 선정

- 마크 로완 아폴로 회장 "제조업 르네상스 도래, 사모 크레딧 성장 지속"

- [IR Briefing]벡트, 2030년 5000억 매출 목표

- [i-point]'기술 드라이브' 신성이엔지, 올해 특허 취득 11건

- "최고가 거래 싹쓸이, 트로피에셋 자문 역량 '압도적'"

- KCGI대체운용, 투자운용4본부 신설…사세 확장

- 이지스운용, 상장리츠 투자 '그린ON1호' 조성

- 아이온운용, 부동산팀 구성…다각화 나선다

- 메리츠대체운용, 시흥2지구 개발 PF 펀드 '속전속결'

- 삼성SDS 급반등 두각…피어그룹 부담 완화

남준우 기자의 다른 기사 보기

-

- [PMI 포럼 2024]"승계 고민 깊어지는 PE들, LP 신뢰 유지 집중해야"

- [PMI 포럼 2024]"새로운 장 열리는 인도네시아, 투자 매력 높아진다"

- '실탄 5000억이 기준' 파라투스·골든루트, 호산테크 매각 IM 배포 시작

- '코아비스 매각 삼수' 한앤코, 해외 SI 주시하는 이유는

- '2차 클로징' MBK, 6호 펀드에 7조 몰렸다

- [2024 이사회 평가]새 주인 맞는 한온시스템, 이사회 어떻게 변할까

- [2024 이사회 평가]'막강한 오너 영향력' 신성델타테크, 이사회 '유명무실'

- 크레센도, HPSP '경영권 프리미엄 최소 30%' 전망 근거는

- '대형항공사 구상' 대명소노그룹, 3조 선수금 활용할까

- [2024 이사회 평가]'베인캐피탈이 품은' 클래시스, 아쉬운 '주주환원'