AJ네트웍스 회사채 수요예측 흥행 '3배 주문 몰려' 금리밴드 하단 관측, 최대 500억 증액발행 검토

안정문 기자공개 2023-07-27 09:09:27

이 기사는 2023년 07월 26일 18시51분 thebell에 표출된 기사입니다

AJ네트웍스가 공모 회사채 수요예측에서 3배에 가까운 주문을 모으며 흥행에 성공했다. 희망금리밴드 하단을 밑도는 조건으로 목표치와 증액한도를 모두 채웠다.AJ네트웍스는 26일 300억원 규모의 회사채 수요예측을 실시했다. 1.5년물 150억원, 2년물 150억원으로 구성됐으며 희망 가산금리밴드는 -30bp~+30bp를 제시했다. 발행대표주관의 경우, 1.5년물은 유진투자증권과 NH투자증권이, 2년물은 SK증권과 NH투자증권이 맡았으며 발행일은 8월2일이다. AJ네트웍스의 기업 신용등급은 'BBB+, 안정적'이다.

AJ네트웍스는 850억원의 수요를 확보했다. 1.5년물에는 420억원, 2년물에는 430억원의 주문이 몰렸다. AJ네트웍스는 현재 최대 500억원 증액발행을 검토하고 있다.

1.5년물은 -85bp, 2년물은 -120bp의 가산금리에서 목표했던 금액을 채웠다. AJ네트웍스가 증액발행을 하게 되더라도 가산금리는 -40bp~-60bp 수준으로 희망밴드를 밑돌 것으로 예상된다.

IB업계 관계자는 "리테일 쪽에서 주문이 몰린 것으로 알고 있다"며 "하이일드 펀드가 늘어나면서 하이일드 수요도 일부 들어간 것으로 보인다"고 말했다. 이어 "하이일드급인 만큼 가산금리가 낮아지더라도 금리 메리트가 있다 보니 수요가 몰린 것 같다"고 덧붙였다.

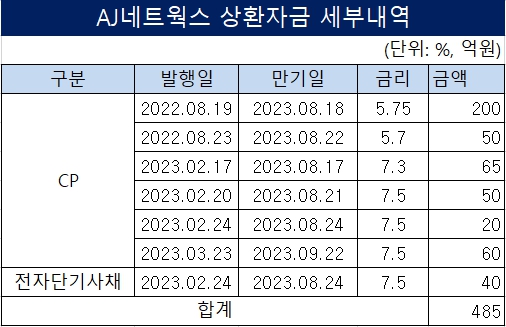

AJ네트웍스는 이번에 발행한 회사채 전액을 채무상환자금으로 쓴다. 세부적으로 CP, 전자단기사채 등 485억원의 단기차입금을 상환해 만기구조를 장기화하는 데 활용한다.

AJ네트웍스가 공모 회사채시장을 찾은 것은 2021년 7월 이후 2년 만이다. 당시 AJ네트웍스는 만기구조 1.5년물 300억원을 4.223% 금리로 조달했다. 대표주관사는 키움증권, KB증권, 신한금융투자가 맡았다.

AJ네트웍스는 올해 들어 7차례 회사채를 발행했는데 모두 사모방식으로 조달했다. AJ네트웍스의 3월 말 기준 부채비율은 257.6%, 차입금의존도는 63.8%다. 작년 말과 비교하면 각각 19.7%p, 0.6%p 하락했고, 1년 전과 비교하면 35.8%p, 1.9%p 상승했다.

AJ네트웍스는 2000년에 설립된 종합렌탈업체로 파렛트, IT, 고소장비 등 분야에서 사업을 영위하고 있다. 2013년 12월 말 아주엘엔에프홀딩스를 흡수합병해 사업 지주사 체제로 전환됐다. 올 3월 말 기준 최대주주인 문덕영 부회장(25.1%)을 포함한 특수관계인 지분율은 총 53.6%이다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

best clicks

최신뉴스 in 전체기사

-

- 애경케미칼, 신사업 확장·시장 확보 '총력'

- 실리콘투, 1분기 성적표 '상세 공개'…"IR 활동 강화"

- '이익 개선' 더핑크퐁컴퍼니, 상장 불씨 되살리나

- [캐시플로 모니터]'벌크업' 한세예스24, 현금흐름은 '마이너스' 전환

- [R&D회계 톺아보기]연구개발 투자 늘리는 롯데웰푸드, H&W 강화 '결실'

- hy, 현대프리미엄아울렛 행사서 와인 접근성 확대

- [i-point]대동, 'K-온디바이스 AI 반도체 기술 개발' 위한 MOU 체결

- [i-point]위세아이텍, 공공데이터 품질관리 역량 '재입증'

- [RWA가 쏘아올린 VC 펀딩난]종투사 모험자본 투자 의무화, 출자 숨통 틔울까

- 세라젬, '셀트론 순환 체어' 신규 출시

안정문 기자의 다른 기사 보기

-

- 사업 다각화 동인기연, 1분기 매출 증대 '성과'

- 금양그린파워, 사업 확장보단 내실 다지기에 '집중'

- 한양증권, IB부문 실적 개선 이끌었다…ROE 상승

- 동인기연 베트남 법인, 온습도 제어·태양광 발전 구축

- [비츠로넥스텍 IPO]4년전 발행 전환사채로 추산한 몸값 수준은

- [하우스 분석]한국투자증권, 운용부문 중심 수익성 개선, IB 부문 'PF 약진' 돋보였다

- [IPO 모니터]기평 준비 완료 덕산넵코어스, 연말 예심청구 전망

- 한화엔진 ICR 연달아 획득, 회사채 발행 나설까

- [Rating Watch]한신평, SK케미칼 등급 하향 기준 완화, 트리거는 '유지'

- 롯데손보 후순위채, 한국증권 절반 이상 셀다운