[Peer Match Up/시스템통합(SI) 빅3]캡티브로 큰 삼성·LG·SK…'일감 몰아주기' 논란은 숙명①[특성]그룹 IT일감 받아 성장, 해외계열사 포함시 의존도↑

원충희 기자공개 2023-08-09 07:23:18

[편집자주]

'피어 프레셔(Peer Pressure)'란 사회적 동물이라면 벗어날 수 없는 무형의 압력이다. 무리마다 존재하는 암묵적 룰이 행위와 가치판단을 지배한다. 기업의 세계는 어떨까. 동일 업종 기업들은 보다 실리적 이유에서 비슷한 행동양식을 공유한다. 사업 양태가 대동소이하니 같은 매크로 이슈에 영향을 받고 고객 풀 역시 겹친다. 그러나 악마는 디테일에 있다. 태생부터 지배구조, 투자와 재무전략까지. 기업의 경쟁력을 가르는 차이를 THE CFO가 들여다본다.

이 기사는 2023년 08월 03일 16:23 THE CFO에 표출된 기사입니다.

삼성SDS, LGCNS, SK㈜C&C는 국내 3대 시스템통합(SI) 업체로 불린다. 모두 국내 대표 재벌그룹 소속이란 공통점이 있는데 계열사 IT 일감을 받아 커왔기 때문이다. 이런 태생적 요인 탓에 '일감 몰아주기' 논란은 지금까지도 숙명처럼 따라다니고 있다.대형 SI 3사의 행보는 일감 몰아주기 논란을 벗어나려는 노력과 궤를 같이 한다. 그룹 밖으로 나가 외부시장을 공략하는 게 가장 이상적이지만 실제로는 규제 회피에 더 초점이 맞춰졌다. 규제대상인 국내 캡티브마켓(그룹 내 시장) 매출만 줄었을 뿐 해외계열사를 포함하면 더 늘어났다.

SK㈜C&C의 경우 지주회사와 합병, 최태원 SK그룹 회장의 지분증여 등으로 일감 몰아주기 규제를 피했지만 오래가지 못했다. 공정거래법이 강화되면서 3년 만에 다시 규제망으로 들어왔다.

◇그룹 IT전담 계열사, 태생적 구조로 '사익편취' 위험↑

SI는 하드웨어, 소프트웨어, 네트워크 등 IT를 통합해 한 시스템으로 만들어주는 사업이다. 가령 인터넷 쇼핑몰 사업자가 직접 홈페이지를 구축하고 결제·배송시스템을 만들기보다 SI 사업자에게 맡긴다. SI는 쇼핑몰의 IT 기획, 개발, 유지보수, 운영 등을 도맡으며 프로젝트에 들어간 인건비와 솔루션 단가 등을 수임료로 받는다.

회사 업무의 디지털화가 진행되면서 기업들은 IT를 자체 관리하기 어려워짐에 따라 각 분야별 전문성을 가진 SI업체에 맡기자 관련시장이 확대됐다. 국내에선 삼성SDS, LGCNS, SK㈜C&C, 아이티센, 다우데이타, 한화시스템 등이 대표적인데 그 중 삼성SDS, LGCNS, SK㈜C&C가 빅3 구도를 형성하고 있다.

매출 규모를 보면 작년 말 기준 삼성SDS가 5조원을 돌파했고 LGCNS는 4조6000억원, SK㈜C&C은 이제 2조원를 넘었다. 삼성SDS가 1985년 설립돼 가장 오랜 역사를 가졌으며 LGCNS가 1987년, SK㈜C&C가 1991년에 설립됐다. 이들은 공통적으로 그룹의 IT사업부가 분사·합병하는 과정을 거쳐 만들어졌다. 그룹 IT서비스를 전담할 계열사를 만들기 위해서다.

표면적인 이유는 IT시스템에 담긴 데이터 등이 회사 기밀이라 타 업체에 맡기기 부담스럽다는 것이다. 다만 이런 태생적 요인 탓에 대형 SI업체들은 일감 몰아주기 논란에 시달리게 됐다. 특히 이들 3사는 모두 오너일가 지분이 있다는 점에서 논란이 가중됐다.

삼성SDS는 이재용 삼성전자 회장이 9.2%, LGCNS는 구광모 LG그룹 회장을 비롯한 구씨 일가가 2.38%, SK㈜C&C의 경우 지금은 그룹 지주사 SK㈜와 합병됐지만 이전 독립법인(SKC&C) 시절에는 최태원 회장이 38%를 갖고 있었다. 계열사들의 IT 물량을 독식한 뒤 이를 통해 번 돈으로 총수일가에 배당으로 퍼주기(사익편취) 딱 좋은 구도였다.

◇지분율 낮아 규제피한 삼성·LG, 캡티브 의존도는 상승세

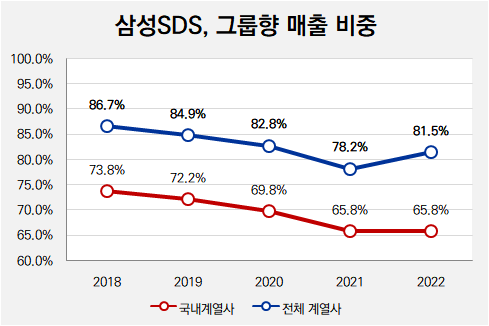

공정거래위원회는 '총수 지분 20%를 넘는 계열사 및 이들 기업이 50% 이상 보유한 자회사'를 사익편취 규제대상으로 삼는데 이 회장의 삼성SDS 지분은 이에 미달해 규제를 피했다. 다만 정치권의 감시 눈초리가 워낙 날카로워 규제대상인 국내계열사향 매출은 해마다 줄이고 있다. 2018년 73.8%에서 지난해 65.8%로 낮췄다.

해외계열사를 포함하면 얘기가 달라진다. 삼성SDS의 캡티브마켓 의존도는 2018년 매출의 86.7%에서 해마다 줄더니 2021년에는 78.2%까지 떨어졌다가 지난해에는 81.5%로 다시 뛰었다. 규제대상이 아닌 해외계열사향 매출이 5000억~6000억원 수준에서 8000억원까지 늘어난 탓이다.

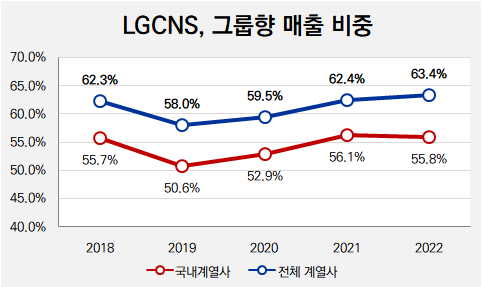

LGCNS도 비슷한 추세다. 그룹 지주사인 ㈜LG가 2019년 LGCNS 지분 84.95% 가운데 35%를 맥쿼리프라이빗에쿼티(PE)에 매각해 50% 미만으로 줄였다. 일감 몰아주기 규제대상에서 벗어난 이후에는 오히려 내부거래가 늘어나는 추세다. 2019년 58%였던 캡티브마켓 의존도는 매년 상승해 지난해 63.4%를 기록했다. 국내계열사향 매출 비중은 50.6%에서 조금씩 상승해 2021년 56.1%에 이르렀다가 작년에 55.8%로 다소 낮아졌다.

SI업계 관계자는 "코로나 팬데믹으로 2021년부터 그룹의 디지털전환 수요가 급증함에 따라 계열 SI들의 일감도 많아졌다"며 "삼성과 LG는 사익편취 규제대상은 아니지만 국내 1~2위 업체인데다 오너 지분이 있는 탓에 정치권의 감시가 심해 국내계열사향 매출은 눈치껏 관리하는 중"이라고 설명했다.

◇감독대상서 빠진 SK, 3년 만에 규제망 복귀

SK㈜C&C는 2015년 4월 SK지주와 합병하면서 현재 사업지주사 SK㈜로 재탄생했다. 합병 후 SK㈜C&C는 지주사 내 IT서비스 사내독립법인(CIC)으로 편제됐다. 이전에는 그룹사 IT일감을 받아 사세를 키웠으며 오너인 최태원 회장의 지분율이 높은 회사였다. 공정법상 일감 몰아주기 규제대상에 해당됨에 따라 사익편취 감시를 받았다.

2018년 11월 최 회장이 1조원 규모의 SK㈜ 지분 4.68%(329만주)를 동생인 최재원 SK그룹 수석부회장 등 친족 18명에게 증여하면서 상황이 변했다. 최 회장의 지분은 23.1%에서 18.4%으로 낮아졌다. 지분을 받은 일부 친족들이 주식을 매도함에 따라 총수일가 지분도 29%대로 떨어졌다. 당시 공정위는 '총수가 지분 20% 이상 보유한 비상장사와 30% 이상 상장사'만 일감 몰아주기 규제대상으로 삼았기 때문에 SK㈜C&C는 공정위 감시대상에서 빠졌다.

하지만 작년부터 상장여부와 관계없이 총수일가 지분이 20%를 넘는 계열사 및 이들 기업이 50% 이상 보유한 자회사들을 모두 사익편취 감시대상에 포함하면서 SK㈜ 자체가 다시 규제망에 들어왔다. SK㈜의 내부거래 항목을 보면 주로 상표권 사용수익과 시스템 구축, IT 아웃소싱 등이다.

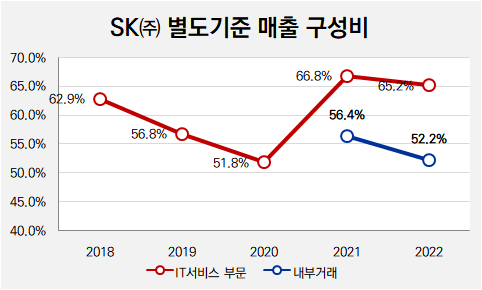

SK㈜의 지난해 별도재무제표 기준 매출은 3조3698억원, 이 가운데 65%(2조1967억원)가 IT사업부문(SK㈜ C&C) 몫이다. 같은 해 SK㈜가 국내계열사와의 거래에서 창출된 매출은 1조5892억원, 해외계열사(1698억원)를 포함하면 1조7590억원이다. 내부거래 비중은 52% 정도로 그 중 상당부분은 SK㈜ C&C로 추정된다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 전체기사

-

- '메시 네트워크' 메를로랩, 코스닥 출사표

- 에어프로덕츠코리아 예비입찰 흥행 조짐, 대형 PE들 도전장

- SK스페셜티 예비입찰, '한앤코 vs MBK' 붙었다

- [현장 인 스토리]한컴라이프케어, 새 먹거리 '화재진압' 주력

- 폴라리스오피스, '산업단지의 날 기념식'서 이사장상 수상

- [i-point]감성코퍼레이션, 기업가치 제고안 "4분기 중 발표"

- [i-point]ICTK, '서울 유니콘 챌린지' 대상 수상

- 아샘운용 1년만에 수장 또 교체…김대환 대표 사임

- 알펜루트운용 최대주주 교체…김항기 전 대표 엑시트

- 더블유운용, NH증권 루키리그로 랩어카운트 '출격'

원충희 기자의 다른 기사 보기

-

- [보수위 톺아보기]삼성전자, 경영진 장기성과인센티브의 역설

- [그룹 & 보드]우리금융, 궤도 오른 카드·캐피탈 이사회에 자율성 부여

- [보수위 톺아보기]엔씨소프트, 주주가치와 따로 노는 경영진 보상정책

- [2024 이사회 평가]삼성전자 "사외이사 활동내역 부분적 공개 검토"

- [2024 이사회 평가]삼성전자, 반도체 불황에도 재무건전성 탄탄히 지켰다

- [2024 이사회 평가]삼성전자, 사외이사 평가 반영…외부평가는 아직

- [2024 이사회 평가]삼성전자, 추천경로 불투명한 사외이사 '옥의 티'

- [2024 이사회 평가]삼성전자, '주주' 대변 사외이사 안보인다

- [2024 이사회 평가]삼성전자, 이사진 충실한 참여…한끝 모자란 개최횟수

- [2024 이사회 평가]삼성전자, 경영위원회 의미는 '경영·감독' 기능 분리