[Peer Match Up/하이트진로 vs 오비맥주]현금창출력이 가져온 '차입금의 변화'⑥[재무]하이트, 레버리지 유지 속 순차입금 축소…OB, 보수적 차입 기조 '현금'↓

박규석 기자공개 2023-08-14 07:56:36

[편집자주]

'피어 프레셔(Peer Pressure)'란 사회적 동물이라면 벗어날 수 없는 무형의 압력이다. 무리마다 존재하는 암묵적 룰이 행위와 가치판단을 지배한다. 기업의 세계는 어떨까. 동일 업종 기업들은 보다 실리적 이유에서 비슷한 행동양식을 공유한다. 사업 양태가 대동소이하니 같은 매크로 이슈에 영향을 받고 고객 풀 역시 겹친다. 그러나 악마는 디테일에 있다. 태생부터 지배구조, 투자와 재무전략까지. 기업의 경쟁력을 가르는 차이를 THE CFO가 들여다본다.

이 기사는 2023년 08월 07일 16시09분 THE CFO에 표출된 기사입니다

하이트진로와 오비맥주의 차입금 규모 등은 코로나19 사태를 기준으로 엇갈린 모습을 보이기 시작했다. 하이트진로가 차입금 규모를 지속적으로 줄였다면 오비맥주는 무차입에서 차입기조로 바뀌었다.이러한 변화는 수익성 중심의 현금창출력 차이가 컸다. 업황의 변동성이 커진 가운데 하이트진로는 안정적인 실적을 유지했지만 오비맥주는 팬데믹 악재의 여파에서 자유롭지 못했다.

그 결과 하이트진로는 공모채 중심의 조달 전략을 유지하면서도 차입금 규모를 점진적으로 줄였다. 반면 오비맥주는 현금창출력이 하락한 상황에서 내부현금을 운영자금 등으로 활용하다 곳간이 빠듯해지자 차입금을 늘리기 시작했다.

◇현금 늘리고 차입금 줄인 하이트진로

하이트진로는 투자와 운영 등에 필요한 재원을 확보하기 위한 외부자금 조달에 적극적인 기업이다. 주로 단기차입금과 사채 등을 활용하며 회사채의 경우 공모시장을 통해 자금을 확보하고 있다. 올해 1분기 말 별도기준으로 만기가 남은 회사채는 총 4460억원, 이자율은 최소 1.38%에서 최대 3.77% 사이다.

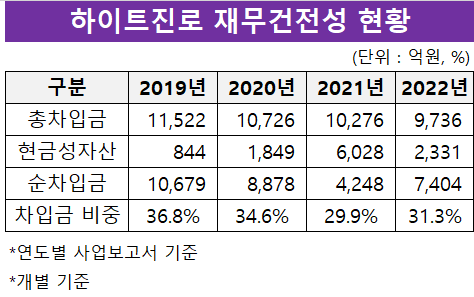

회사채 발행 등에 따른 부담도 크지 않았다. 2011년 진로와 합병한 이후 별도기준 연간 차입금 비중이 35% 내외로 유지됐다. 특히 2020년 이후로는 차입금 비중이 하락하기도 했다.

공모채 발행 기조는 유지하면서도 총차입금 규모를 줄인 게 특징이다. 연간 기준으로 2019년 말에 36.8%였던 하이트진로의 차입금 의존도는 2022년 말 기준으로 31.3%까지 떨어졌다. 올해 1분기 말 기준으로는 31.9%다.

코로나19에 따른 반사이익 등으로 수익성이 증가하면서 자체 현금창출력이 강화된 영향이 컸다. 차입금 상환과 경상투자, 운영자금 등에 필요한 자금을 영업활동으로 확보했다는 얘기다.

실제 하이트진로는 2020년 말 개별 기준 매출이 통합법인 출범 이후 처음으로 2조원을 넘어섰다. 같은 기간 영업이익은 각각 1808억원과 521억원을 기록했다. 영업이익의 경우 전년 대비 125% 늘었고 순이익은 흑자 전환했다. 이후 하이트진로가 작년 말까지 기록한 평균 영업이익과 순이익은 각각 1656억원과 638억원이다.

2020년 말 개별 기준 하이트진로의 총영업활동현금흐름은 전년 대비 55% 증가한 3420억원을 기록했다. 2021년에 2527억원으로 줄기는 했으나 2019년 말 2211억원보다는 컸다. 지난해 말 기준으로는 3548억원을 창출하며 코로나19 기간 중 가장 큰 총영업활동현금흐름을 기록했다.

이러한 현금창출력은 하이트진로가 차입금을 줄일 수 있는 배경이 됐다. 실제 하이트진로의 총차입금은 2019년 말 개별기준 1조1522억원에서 2022년 말에 9736억원까지 감소했다. 같은 기간 순차입금은 1조679억원에서 7404억원을 기록했다.

현금성자산이 2021년 한때 6028억원을 기록한 것도 순상환 전략이 맞물린 결과다. 올 1분기 기준 총차입금이 1조194억원으로 소폭 증가하기는 했지만 3481억원 규모 현금성자산에 힘입어 순차입금은 6713억원을 기록했다.

◇곳간 빠듯한 오비 '무차입→차입' 전환

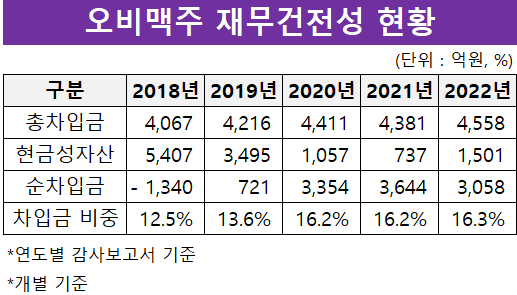

오비맥주는 하이트진로와 달리 보수적인 차입 기조를 유지하고 있다. 회사채 발행 등을 통한 자금 조달보다 회사가 보유한 현금성자산 등을 활용해 운영과 투자 등의 재원을 마련했다. 다만 이러한 무차입 기조는 코로나19 기간 중에 내부현금이 빠르게 고갈되는 원인이 되기도 했다.

코로나19가 발병하기 이전인 2016년부터 2018년까지만 해도 오비맥주는 사실상 무차입 기조였다. 차입금 자체가 없었던 것은 아니지만 풍부한 현금을 토대로 순차입금을 음수로 유지했다. 2017년 말 한때 오비맥주의 현금성자산은 8147억원 규모를 기록하기도 했다. 이는 전년 대비 44% 늘어난 수치다.

하지만 이러한 무차입 기조는 2019년을 기점으로 변화를 맞이한다. 실제 2019년 말 개별 기준 오비맥주의 순차입금은 721억원으로 양수로 돌아섰다. 이듬해에는 3354억원까지 증가했고 2022년 말 기준으로는 3058억원을 기록했다. 차입금 자체가 늘어난 영향도 있지만 현금성자산의 고갈이 미친 여파가 더 컸다.

2017년 말에 8147억원 규모였던 오비맥주의 현금성자산은 2018년에 4067억원까지 감소했다. 2021년 말에는 737억원까지 축소됐다. 지난해 말 기준으로 1501억원을 기록하며 현금성자산이 늘기는 했지만 코로나19 이전과 비교하면 회복이 더디다는 게 업계 평가다.

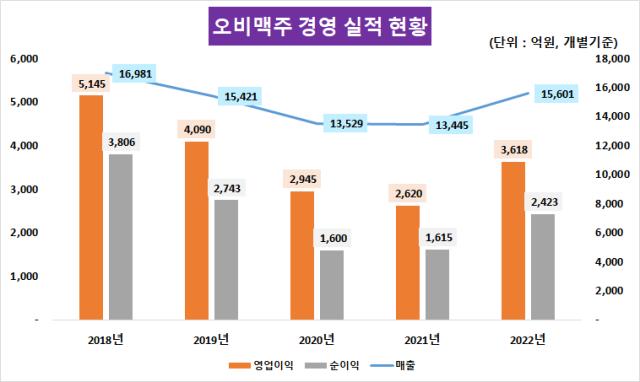

오비맥주의 현금 감소는 영업활동에 기반한 현금창출력이 저하됐기 때문이다. 경쟁사 하이트진로와 달리 맥주전문 회사라는 점과 더불어 유흥시장에서의 판매 부진 등으로 수익성이 낮아진 영향이 컸다.

실제 오비맥주의 매출은 지난 2018년부터 2021년 말까지 지속 감소했다. 2018년 말 개별기준으로 1조6981억원 규모였던 매출은 2021년 말에 1조3445억원까지 줄었다. 순이익의 경우 2020년 한때 1600억원까지 줄어들기도 했다. 오비맥주의 순이익이 2000억원 밑으로 감소한 것은 2011년 이후 9년 만이었다.

그 결과 오비맥주의 총영업활동현금흐름도 함께 줄었다. 2018년 말 개별기준으로 4657억원 규모였지만 이듬해 3673억원까지 감소했다. 2020년과 2021년에는 각각 2731억원과 3019억원을 기록했다.

다만 지난해 수익성이 다소 회복되면서 현금창출력에도 변화가 생긴 부분은 고무적이다. 오비맥주는 작년 말에 1조5601억원의 매출을 기록하며 수익성이 반등했다. 이에 총영업활동현금흐름은 2021년 말 대비 3% 증가한 3113억원을 기록했다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 전체기사

-

- [i-point]'자가면역질환 신약' 이노보테라퓨틱스, 미국 임상 1상 '성공적'

- [i-point]폴라리스오피스, 엔비디아 ‘커넥트’ 공식 파트너 선정

- [i-point]신성이엔지, 한국종합기술·다스코와 연료전지 발전사업 협약

- [i-point]신테카바이오, 'PEGS 보스턴 2025' 참가

- [AACR 2025]첫 구두발표 진씨커, 경쟁사 넘보는 '유전자가위 액체생검'

- [AACR 2025]이뮨온시아 'CD47' 안전성 굳히기 "경쟁약과 다르다"

- [AACR 2025]항암 신약 항체 대신 '페라틴', 셀레메디 플랫폼 데뷔전

- [AACR 2025]근거 쌓는 '루닛 스코프' 빅파마 공동연구 쇼케이스

- [변곡점 선 콜마비앤에이치]변화의 마지막 카드, 경영진 교체 '강수' 두나

- [변곡점 선 콜마비앤에이치]속절없는 주가 하락 '트리거', 주가 부양 의지 없었나