IBK캐피탈, 벤처투자부문 힘입어 순익 성장 4년 연속 성장세, 펀드 결성액 2조 돌파…기업금융, PF익스포저 18% '안전' 성장

김영은 기자공개 2023-11-29 08:56:52

이 기사는 2023년 11월 28일 14:21 thebell 에 표출된 기사입니다.

IBK캐피탈이 업황 부진에도 본업인 기업금융과 벤처투자 두 축을 중심으로 순익 성장을 이뤄냈다. 특히 벤처투자 부문이 벤처팀 신설 이래 4년 연속 성장세를 보이며 내부 핵심 사업축으로 안착했다.기업금융 부문 또한 별다른 부동산PF 부실 위험 없이 성장하고 있다. IBK캐피탈의 기업금융은 업계 최대 규모로 설립 초기부터 내공을 다져 온 보수적인 리스크 관리를 통해 안정적으로 사업을 키워나가고 있다.

28일 금융업계에 따르면 IBK캐피탈의 3분기 누적 순이익은 1629억원을 기록했다. 금리 인상으로 인한 이자비용 상승에도 전년도 동기(1586억원) 보다 2.7% 상승했다. 분기 순이익은 436억원으로 작년 3분기 443억원과 비슷한 수준을 유지했다.

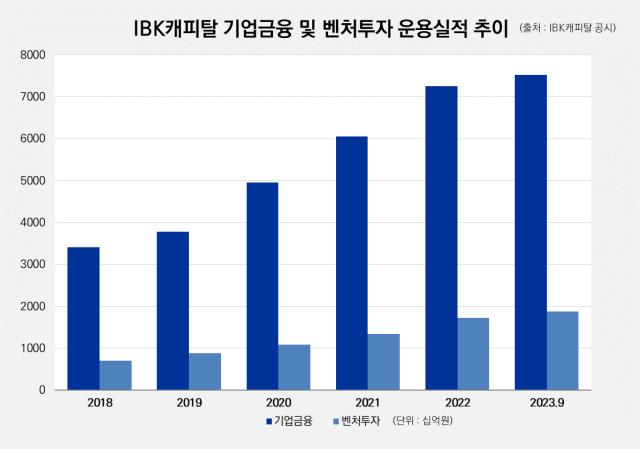

IBK캐피탈의 두 핵심 사업 축인 기업금융과 벤처투자가 순익 성장을 견인했다. 올 3분기 IBK캐피탈의 기업금융 평균잔액은 7조5269억원으로 작년말(7조2491억원) 보다 3.8% 늘었다. 벤처투자의 평균 잔액 또한 1조8802억원으로 작년말(1조7307억원) 보다 8% 증가했다.

◇기업금융 역량 활용한 벤처투자, LP·GP 활약하며 성장 기조

IBK캐피탈은 기업금융 특화 캐피탈사라는 강점을 살려 벤처투자 사업을 키웠다. 대기업과 중소기업에 몰려있던 대출을 스타트업까지 확대해 안정적인 포트폴리오를 구축하기 위한 목적이었다.

IBK캐피탈은 2019년 창업벤처팀을 신설했고 이듬해 창업벤처부로 격상시켰다. 2020년에는 단독 주주인 IBK기업은행에 힘입어 1000억원 규모 유상증자를 통해 벤처기업 투자를 확대했다.

그 결과 2021년부터 벤처투자 부문이 두각을 드러내기 시작했다. 2021년 상반기 IBK캐피탈의 투자금융자산 평가이익은 총 255억원이다. 2020년 같은 기간 72억원보다 3배 넘게 증가했다. 또한 누적 펀드 결성 금액이 2조원을 돌파하며 IBK캐피탈의 주요 사업 중 하나로 자리 잡았다.

IBK캐피탈은 벤처 투자 시장에서 GP와 LP 역할을 두루 도맡으며 규모를 키웠다. 지난 6월에는 한국투자파트너스와 함께 산업은행과 한국성장금융의 출자사업에 위탁운용사(Co-GP)로 선정되며 1500억원으로 목표로 펀드 결성에 착수했다.

현재 IBK캐피탈의 자금운용 실적에서 벤처투자가 차지하는 비중은 18.16%로 2020년 상반기 14.73%에 비해 3.43%p 가량 증가했다.

IBK캐피탈 관계자는 "산업별로 다양하게 투자하고 있고 올해는 시장변동성이 컸던 만큼 시장 수요에 맞춰 대응하고 있다"라고 말했다.

◇업계 최대 기업금융, 보수적 건전성 관리로 부동산PF 부실 위험 낮아

현재 IBK캐피탈의 부동산 관련 익스포저는 2조5000억원으로 PF 대출이 1조9000억원, 브릿지론이 6000억원이다. 금융감독원이 규제하는 PF 익스포저 비율 30% 보다 낮은 수준으로 관리하고 있다. IBK캐피탈 관계자는 “기존에도 부동산PF에 대한 취급 기조가 안정적인 선순위 채권을 위주로 운영해오고 있다“라고 말했다.

IBK캐피탈의 기업금융 규모는 업계 최고 수준이다. 2023년 3분기 IBK캐피탈의 기업금융 및 팩토링금융 대출 잔액은 7조8346억원이다. 캐피탈사 중 기업금융을 많이 취급하는 신한캐피탈과 산은캐피탈의 기업자금대출 현황은 각각 7조8106억원, 6조328억원이다.

기업금융을 핵심 사업으로 두면 리스크 부담이 크다. 리테일금융에 비해 단위당 취급금액이 크기 때문에 쌓아야 하는 충당금도 크고, 부실이 발생하면 감당해야 할 비용도 만만치 않다.

그러나 IBK캐피탈은 1986년 설립 초기부터 기업금융을 본업으로 해 온 만큼 안전성을 최우선순위로 관리해 왔다. IBK캐피탈은 업계에서 드물게 심사본부를 단독으로 배치하고 산하에 관련 부서 3개를 두고 리스크를 관리하고 있다.

IBK캐피탈 관계자는 “고정이하여신 비율도 0.7%로 은행에 버금갈 정도로 보수적으로 건전성 관리를 하고 있다”고 말했다.

최근 금융당국이 요주의여신 분류 기준을 강화하며 IBK캐피탈의 요주의이하여신도 다소 늘었다. 요주의이하여신 비중은 작년말 0.9%에서 올해 3분기 4.9%로 올랐다. 그러나 은행계열 캐피탈사 평균 요주의이하여신 비율 6% 보다 낮은 수준이다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 전체기사

-

- [북미 질주하는 현대차]윤승규 기아 부사장 "IRA 폐지, 아직 장담 어렵다"

- [북미 질주하는 현대차]셀카와 주먹인사로 화답, 현대차 첫 외국인 CEO 무뇨스

- [북미 질주하는 현대차]무뇨스 현대차 사장 "미국 투자, 정책 변화 상관없이 지속"

- 수은 공급망 펀드 출자사업 'IMM·한투·코스톤·파라투스' 선정

- 마크 로완 아폴로 회장 "제조업 르네상스 도래, 사모 크레딧 성장 지속"

- [IR Briefing]벡트, 2030년 5000억 매출 목표

- [i-point]'기술 드라이브' 신성이엔지, 올해 특허 취득 11건

- "최고가 거래 싹쓸이, 트로피에셋 자문 역량 '압도적'"

- KCGI대체운용, 투자운용4본부 신설…사세 확장

- 이지스운용, 상장리츠 투자 '그린ON1호' 조성

김영은 기자의 다른 기사 보기

-

- [thebell note]카카오뱅크와 시중은행의 엇갈린 선택

- [2024 이사회 평가]경동나비엔, 경영진 중심 이사회 구성…독립성 저해

- [2024 이사회 평가]명신산업, 이사회 구성·견제 기능 미흡...경영성과는 '양호'

- 황병우 DGB회장, 핀테크 힘싣는 배경엔 '하이브리드 은행'

- SC제일은행, 영업이익 증가했지만 기업금융 '과제'

- 씨티은행, 기업금융 안정세에 순익 훌쩍 넘은 배당

- 카카오뱅크, 지방은행과 협업 강화…득실은

- 케이뱅크, 업비트 이자율 오르자 가까스로 실적 방어

- 한화생명, 킥스비율 목표 175% 고수…실현 가능성은

- 김기홍 회장 3연임…지금의 JB금융 만든 독보적 존재감