[GP 메자닌 투자 동향 점검]제이앤PE, '웨이비스 CB 투자' 엑시트 청신호3회차 CB 잔액 120억 중 절반 보통주 전환, 나머지 IPO 후 순차적 매각

남준우 기자공개 2023-12-04 08:17:50

[편집자주]

국내 메자닌(Mezzanine) 시장의 판도가 바뀌고 있다. 작년 전환사채(CB)에 이어 올해부터 상환전환우선주(RCPS)에 대한 콜옵션과 리픽싱 관련 규제가 도입되기 시작했다. 상향 리픽싱 조항 등 투자자에게 불리한 규제들이 나타나기 시작하면서 발행량이 급감한 모습이다. 국내 사모펀드 운용사(PEF)들의 투자에도 영향을 끼치기 시작했다. 투자 조건을 달 때 리픽싱 조항을 넣지 않는 곳들도 생겨나고 있다. 일정 기간이 지난 이후 풋옵션을 발동해서 원리금만 상환 받는 정도에 만족하는 곳들도 늘어나는 추세다. 국내 PEF들의 메자닌 투자 동향을 더벨이 살펴본다.

이 기사는 2023년 12월 01일 14시21분 thebell에 표출된 기사입니다

제이앤프라이빗에쿼티(이하 제이앤PE)의 5G 통신 테크 기업 웨이비스 엑시트(투자금 회수)에 청신호가 켜졌다. 전환사채(CB) 투자금 중 일부는 기업공개(IPO) 전에 보통주로 전환한 상태다. 나머지 CB도 IPO 이후 순차적으로 시장에 매각할 계획이다.웨이비스는 최근 한국거래소에 코스닥 상장을 위한 예비심사 청구서를 접수했다. 청구서에 따르면 상장 예정 주식 수는 총 1213만5831주다. 이 중 약 10%에 해당하는 121만4000주를 공모로 모집할 예정이다. 상장 주관사는 대신증권이다.

웨이비스는 5G 통신 등으로 대표되는 무선 통신, ISM(산업·의료·과학)용 주파수 등에 사용되는 무선 주파수(RF) 관련 화합물 반도체 응용 모듈을 설계·개발하는 테크 기업이다.

국내 최초로 무선통신용 질화갈륨(GaN) 반도체 파운드리 서비스를 상용화하며 시장의 주목을 받기 시작했다. 기존에 사용하던 실리콘으로 만들어진 전력 반도체와 비교했을 때 효율·출력·대역 면에서 훨씬 우수하다.

앞서 2021년 신한제7호스팩(SPAC·기업인수목적회사)과의 합병을 통한 우회 상장을 추진하기도 했으나 그 해 연말 계획을 철회했다. 당시 코로나19가 극심했던 때로 민간 통신사업자들의 투자 계획이 대거 연기된 탓이다.

이번 IPO를 통해 제이앤PE는 오랜 투자 결실을 볼 수 있을 것으로 기대된다. PE 업계에 따르면 제이앤PE는 2020년 9월경 CB(3회차) 형태로 웨이비스에 150억원을 투자했다. 이 중 30억원은 보통주 전환 이후 엑시트에 성공한 것으로 알려졌다.

남은 120억원 가운데 60억원은 지난 10월 보통주로 미리 전환한 상태다. 법인등기부등본에 따르면 이 과정에서 웨이비스의 주식 수는 기존 980만3185주에서 1088만5411주로 늘어났다. 이후 다른 투자자들도 일부 CB를 보통주로 전환하며 현재의 보통주 주식 수가 완성된 것으로 파악된다.

코스닥 상장 규정에 따르면 예비 청구서 접수 이후 증권신고서 제출까지 발행 주식 총수가 변하면 안된다. 이에 제이앤PE는 나머지 60억원을 상장 이후 순차적으로 엑시트할 계획이다. 3회차 CB의 전환가액은 현재 1만1600원으로 알려졌다.

PE 업계에 따르면 청구서 상으로 제출한 웨이비스의 공모가밴드는 '1만2000~1만4000원'으로 알려졌다. 기업가치로 따지면 약 1400억~1700억원 수준이다. 최근 고금리 등의 영향으로 다소 침체된 증시 분위기를 고려했을 때 보수적으로 접근한 것으로 풀이된다.

웨이비스는 지난 4월 진행한 146억원 상당의 프리 IPO(상장 전 지분투자) 과정에서 약 1270억원의 가치를 인정받았다. 해당 투자 역시 CB로 진행됐으며 전환가액은 1만3000원으로 공모가밴드 내 가격이다. 제이앤PE가 투자한 3회차 CB 외에도 4~5회차 CB의 전환가액이 1만1600원인 점을 고려하면 무리한 공모가밴드는 아니라는 평가다.

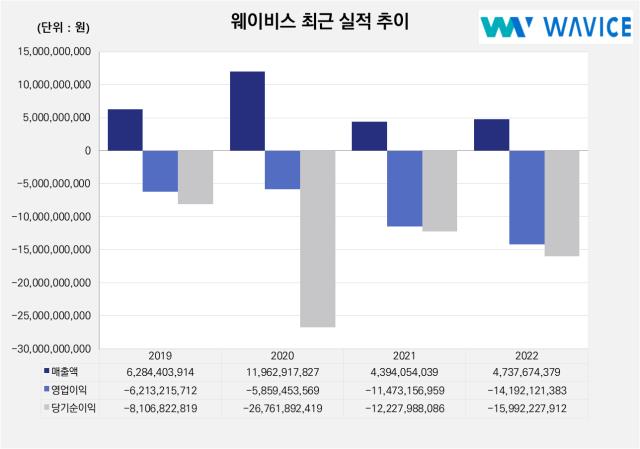

웨이비스가 아직 적자 상태인 점을 고려해 보수적인 접근을 시도했다. 웨이비스는 2022년 매출 47억원, 영업손실 141억원 등을 기록했다. 이 점을 고려해 기술특례 상장을 추진 중이다. 다만 내년부터 본격적인 턴어라운드가 될 것으로 기대하고 있다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

best clicks

최신뉴스 in 전체기사

-

- [i-point]아이씨티케이, WIPO 글로벌 어워드 최종 후보 선정

- [영상]항공시장 다크호스 대명소노, 티웨이항공에서 멈춰선 이유는

- 코스닥 오너의 투자조언

- [i-point]에이루트, 무상감자 결정

- [i-point]샌즈랩, 지식재산 경영인증 획득… IP 포트폴리오 강화 박차

- [i-point]한컴케어링크, 3년 연속 질병관리청 생산 과제 수행기관 선정

- [한화에어로스페이스 vs 라인메탈]주가만으로도 확실한 환원, 미래투자 차이점은

- [한화에어로스페이스 vs 라인메탈]안정적 배당 추구 vs 적극적 주주환원에 '알파'도 기대

- 교보생명, 보장성 비중 축소 속 실적·CSM 동시 감소

- BC카드, 신사업 선전에도 본업 매출 축소

남준우 기자의 다른 기사 보기

-

- [thebell interview]허장 행공 CIO "이자 지급성 자산 확대, 사모신용 주목"

- [PE 포트폴리오 엿보기]한앤코, '안정권 진입' 라한호텔 회수 속도 높인다

- 도미누스, 건화 회수 절차 실시 검토

- [LP&Earning]'8.2% 수익률' 행정공제회, 환헤지 축소 전략 빛났다

- 태권보이의 PE 도전기

- [경찰공제회는 지금]역대 최대 순익냈지만, 투자 성적표 신뢰도 '글쎄'

- [경찰공제회는 지금]'공석 1년 이상' 주요 임원직, 선임 최대 변수 '경찰청'

- 'SK스페셜티 인센' 본 SK실트론, 한앤코 인수 반길까

- [경찰공제회는 지금]'이사회 역할' 운영위원회, 조직 개편 나선다