[한국물 SSA 마켓 진출]'반신반의'하던 선진국 시장, KDB가 뚫었다①아시아에서 일본이 유일했던 SSA 마켓 한국물 첫 등장...30억달러 발행

윤진현 기자공개 2024-02-19 07:29:43

[편집자주]

한국물 이슈어들은 수십년간 이머징 마켓(신흥국 시장)에서 발행을 이어왔다. 정부와 국책은행 등 우량한 등급의 이슈어들도 SSA(Sovereign, Supranational&Agency: 정부, 국제기구, 초우량기관) 마켓 진입은 쉽지 않았다. 드높은 장벽에도 불구 KDB산업은행이 선진국형 조달에 성공했다. 더벨이 한국물 성장 스토리와 SSA 진출 의의에 관해 조명해보려 한다.

이 기사는 2024년 02월 13일 14시44분 thebell에 표출된 기사입니다

KDB산업은행이 'SSA(Sovereign, Supranational&Agency)' 이슈어로 우뚝 섰다. 선진국형 조달 시장인 'SSA 마켓'은 발행사 뿐 아니라 투자자 역시 초우량 기관으로 이뤄진다. 보수적 분위기로 진입장벽이 높지만 KDB산업은행의 흥행엔 문제가 없었다.아시아 국가 중 SSA 스타일을 택하는 이슈어는 일본이 전부다. 대한민국은 글로벌 시장에서 국가 신용등급 기준 AA급 우량 등급을 보유하고 있다. 그럼에도 오랜 기간 이머징마켓으로 분류되면서 선진국형 조달과 거리를 보였다.

IB 업계는 물론 KDB산업은행조차 프라이싱 결과에 대해 반신반의한 것으로 전해진다. 우려와 달리 투자자들은 프라이싱 첫날부터 열띤 반응을 보였다. 그간 KDB산업은행을 비롯한 이슈어들이 글로벌 채권 시장에서 펀더멘탈을 쌓아 가능했단 분석이 나온다.

◇이머징마켓 벗어나 선진국형 조달 '거뜬'

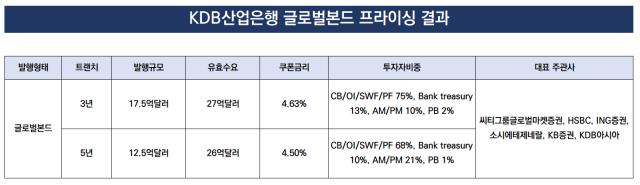

KDB산업은행이 이달 15일(납입일 기준) 30억달러의 글로벌본드(SEC Registered)를 발행한다. 트랜치(tranche)는 3년과 5년물 고정금리부채권(FXD)로 각각 17억5000만달러, 12억5000만달러 규모다.

KDB산업은행의 이번 글로벌본드는 앞선 발행된 채권들과 차별점이 있다. 선진국형 조달방식으로 분류된 SSA 스타일로 외화채 프라이싱을 진행했다. 그간 오랜 기간 한국물 조달을 진행해 온 KDB산업은행은 이머징마켓(EM) 스타일로 조달했다.

2024년 첫 발행에선 SSA 방식의 조달을 택했다. 정부, 국제기구, 우량 기관이 채권을 발행하는 방식인 SSA 스타일은 EM 시장과는 다르다. 프라이싱 기간이 최소 2일로 여유로운 데다 최초제시금리(IPG, 이니셜 가이던스) 기준 역시 차이가 있다.

IPG 기준점으로 미국 국채 금리(T)가 아닌 SOFR(Secured Overnight Financing Rate) 미드스와프(MS), 변동금리를 활용하는 게 일반적이다. 유통금리를 고루 반영하기 위함이다. KDB산업은행 역시 3년물과 5년물 IPG를 SOFR MS에 각각 69bp, 81bp를 더한 수준에서 ±5bp로 제시했다.

국내 최초로 SSA 스타일 발행을 시도했음에도 발행액(30억달러)의 2배에 달하는 53억달러의 오더북을 쌓았다. 그 결과 최종 가산금리(스프레드)는 3년물과 5년물 각각 SOFR MS에 66bp, 78bp로 프라이싱을 마쳤다. IPG 대비 각각 3bp씩 낮은 수준이다. 이에 따른 쿠폰 금리는 3년물 4.625%, 5년물 4.50%다.

◇오랜기간 쌓아 온 '펀더멘탈'…일본 이어 SSA 이슈어 '자리매김'

대한민국은 글로벌 시장에서 국가 신용등급 기준 AA급 우량 등급을 보유하고 있다. 그럼에도 오랜 기간 이머징마켓으로 분류되면서 선진국형 조달과 거리를 보였다. 선진국형 조달 방식인 SSA 스타일을 따르는 이슈어는 아시아 국가 중 일본이 유일하다.

그만큼 IB 업계는 물론 KDB산업은행 역시 우려가 컸던 것으로 전해진다. KDB산업은행의 주 투자자 타깃 중 하나가 바로 중앙은행(CB)과 SSA 등 우량 기관이었지만 전례가 없는 도전이었던 탓이다. 투자자 반응을 예측하기 어려웠던 상황에서 결단을 내렸다.

KDB산업은행의 도전으로 결국 우리나라 이슈어 역시 선진국형 조달에 무리가 없음을 입증할 수 있었다. 특히 이번 발행을 두고 IB 업계에서는 수십년간 한국물 이슈어들이 견고한 펀더멘탈을 증명해냈기에 가능했다고 분석했다.

IB 업계 관계자는 "한국물이 아시아물 중 안전자산으로 여겨지면서 EM시장에서 SSA 투자 비중을 늘려오곤 했다"며 "오랜 기간 투자자들의 선호도를 끌어올린 결과 세컨더리마켓에서도 원활히 채권이 유통되고 있는 점 등이 고루 작용했을 것"이라고 분석했다.

KDB산업은행 측은 앞으로도 SSA 이슈어로서 자리매김 하고자 노력하겠다는 입장이다. KDB산업은행 관계자는 "SSA 방식으로 조달을 할 수 있게 오랜 기간 준비해왔다"며 "이번 달러채 발행에 그치지 않고 앞으로도 SSA 스타일로 견고한 수요를 모을 수 있도록 노력할 것"이라고 밝혔다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 전체기사

-

- 키움증권 리테일 훼손 우려…이틀새 시총 2400억 증발

- 더본코리아, '노랑통닭' 인수 포기 배경은

- [i-point]탑런에이피솔루션, LG디스플레이 장비 공급 업체 등록

- [트럼프 제재 나비효과 '레드테크']한국 울리는 적색경보, 차이나리스크 확산

- [i-point]티사이언티픽, 파트너스 데이 성료…"사업 확장 속도"

- [i-point]빛과전자, 국제 전시회 참여 "미국 시장 확대"

- [탈한한령 훈풍 부는 콘텐츠기업들]잠잠한 듯했는데…JYP엔터의 중국 굴기 '반격 노린다'

- [LGU+를 움직이는 사람들]권준혁 NW부문장, 효율화 vs 통신품질 '균형' 숙제

- [저축은행경영분석]PF 늘린 한투저축, 순익 2위 등극…사후관리 '자신감'

- [저축은행경영분석]'PF 후폭풍' OK저축, 대손상각 규모만 3637억

윤진현 기자의 다른 기사 보기

-

- [New Issuer]KP 초도발행 포스코홀딩스, 똘똘한 자회사 덕볼까

- [SK엔무브 IPO]상장 앞두고 실적 '주춤'…밸류 영향줄까

- [세미파이브 IPO]삼성 파트너와 결이 다르다…해외 피어그룹도 '거론'

- [thebell League Table]LG CNS IPO 효과...KB증권 왕좌 탈환 성공

- [thebell League Table]랜드마크 딜 섭렵 씨티증권, '7연패' 기틀 다졌다

- [세미파이브 IPO]6년간 매출 성장률 '120%'…에쿼티스토리 '가산점'

- [롯데글로벌로지스 IPO]계열 시너지+메가허브로 성장성 어필

- [IB 풍향계]IPO '빅3' 떠오른 삼성증권, 코스피 빅딜로 기세 이어갈까

- 토스, 최초 연간 흑자 달성…앱 출시 10년만에 성과

- [세미파이브 IPO]2분기 예심 '가닥'...코스피 vs 코스닥 최적 전략 고심