[운용사 실적 분석]‘일임 주력’ 트리니티운용, 영업수익 두배 회복4배 증가한 일임수수료…펀드운용보수는 '주춤'

황원지 기자공개 2024-02-26 08:14:11

이 기사는 2024년 02월 20일 13시56분 thebell에 표출된 기사입니다

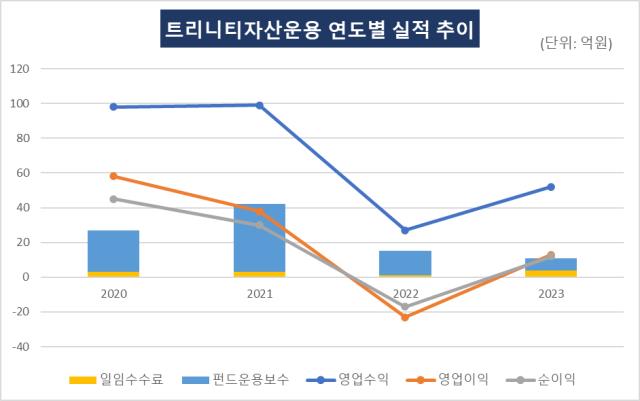

트리니티자산운용의 지난해 영업수익이 두 배 이상 뛰었다. 시황이 회복되면서 증권평가 및 처분이익이 예년 수준을 회복한 영향이다. 리테일 펀드 시장이 부진하자 일임시장에 주력해 잔고를 크게 늘린 점도 한몫했다.20일 금융투자업계에 따르면 트리니티자산운용은 지난해 영업수익 52억원을 기록했다. 재작년 27억원에 비해 거의 두 배 늘었다. 영업이익은 13억원으로 재작년 23억원 적자에서 흑자전환에 성공했다. 같은 기간 17억원 순손실도 12억원 순이익을 기록, 흑자로 돌아섰다.

2022년보다 늘었지만 아직 평년 수준은 회복하지 못했다. 트리니티자산운용은 평년 영업수익은 약 100억원대, 영업이익은 약 40~50억원대를 기록해 왔다. 2020년과 2021년 영업수익 98억원, 99억원을 기록했고 영업이익도 각각 58억원, 38억원을 냈다. 순이익도 각각 45억원, 30억원을 기록했다. 작년 실적은 2020~2021년과 비교해서는 아직 절반 수준인 셈이다.

지난해 영업이익이 반등한 건 고유재산 성과로 얻은 증권평가 및 처분이익 영향이 컸다. 2022년에는 증시 악화로 손실 규모가 확대됐다. 2022년 트리니티자산운용의 증권평가 및 처분이익은 11억원이었다. 반면 증권평가 및 처분손실은 26억원으로 거의 15억원에 달하는 손해를 본 셈이다.

반면 작년에는 수익을 크게 내면서 평년 수준을 회복했다. 2023년 트리니티자산운용의 증권평가 및 처분이익은 40억원을 기록했다. 영업비용으로 잡히는 증권평가 및 처분손실은 약 9억원으로 자체 투자를 통해 30억원이 넘는 이익을 올렸다. 평년 50~60억원대 이익을 올렸던 것을 고려하면 준수한 성과다.

일임 규모가 크게 성장한 점도 주효했다. 트리니티자산운용은 지난해부터 기관 일임에 주력하고 있다. 사모펀드 리테일 시장이 거의 고사하면서 리테일을 통한 펀딩 성장은 사실상 어렵다고 봤기 때문이다. 기관 자금에 집중하면서 펀드 뿐만 아니라 일임 비히클을 통한 자금 유입도 커졌다.

지난해 트리니티자산운용의 일임 계약고는 거의 네 배 가까이 불었다. 2022년 말 일임계약 잔고는 619억원이었으나 1년 만인 2023년 말 2201억원으로 증가했다. 덕분에 일임수수료도 2022년 1억원에서 작년 4억원으로 약 4배 증가했다.

운용사 수익의 핵심축인 펀드 운용보수는 다소 줄어들었다. 트리니티자산운용의 지난해 펀드 운용보수는 7억원으로 전년(14억원) 대비 절반으로 감소했다. 펀드 운용보수는 2020년 24억원, 2021년 39억원을 기록했지만 2022년부터 계속해서 감소세다.

반면 펀드 수탁고 자체는 증가세다. 트리니티자산운용의 지난해 말 기준 펀드 AUM은 1956억원으로 전년 1195억원 대비 두 배 가까이 늘었다. 2020년(1461억원)이나 2021년(1649억원)과 비교해도 절대 규모 자체가 증가한 상태다.

펀드 수탁고가 늘었지만 운용보수는 줄어드는 건 성과보수 때문이다. 운용사의 순이익의 핵심은 보통 성과보수다. 목표수익률보다 높은 수익을 내면 그만큼 초과 수수료 규모가 커지기 때문이다. 문제는 2020~2021년 역대급 고점에서 초과 수익률을 내면서 이미 성과보수를 수취했다는 점이다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 전체기사

-

- 대방건설, '부채비율 80%' 안정적 재무구조 유지

- [상호관세 후폭풍]'90일 유예'에 기업들 일단 안도, 정부 협상 성과에 쏠린 눈

- 에이치알운용, 한투 이어 '신한 PWM' 뚫었다

- KB증권, 2분기 롱숏·메자닌 헤지펀드 '집중'

- "지분 3%로 이사회 흔든다"…얼라인 '전투형 전략'의 정석

- 하나증권, 성장주 중심 라인업 변화

- 우리은행, 가판대 라인업 확대…'해외 AI·반도체' 신뢰 여전

- 하나은행, 라인업 고수 속 'NH필승코리아' 추가

- 리운운용, 메자닌 전문가 모셨다…투자 영역 확대

- 피보나치·모간스탠리, '싱가포르 VCC'로 돈줄 푼다