[재무 리스트럭처링 전략]롯데케미칼, 비핵심 사업 매각 불발이 아쉬운 이유③올해 연결 CAEPX 3조 계획, 영업현금흐름 저하 시기 차입 불가피

김형락 기자공개 2024-03-26 07:08:39

[편집자주]

최고재무책임자(CFO)는 재무안정성을 제고하고, 적정 유동성을 관리하기 위해 다양한 재무 리스트럭처링(Financial Restructuring) 전략을 짠다. 비주력 사업과 유휴 자산 매각부터 계열사 간 통합, 운전자본 최적화 등 구체적인 실행 방법은 다양하다. 미래 현금 창출력 확대를 뒷받침할 재무 구조를 만드는 움직임이다. THE CFO는 주요 기업들의 재무 리스트럭처링 전략을 살펴본다.

이 기사는 2024년 03월 14일 15:13 THE CFO에 표출된 기사입니다.

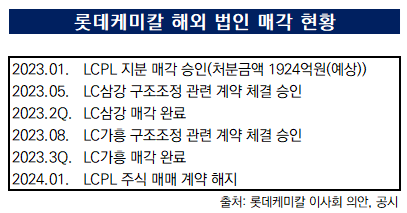

롯데케미칼이 비핵심 사업을 조정하면서 매물로 내놨던 해외 법인 매각 거래를 종결하지 못했다. 올 초 유입 예정이던 매각대금을 활용한 자금 운용도 어려워졌다. 올해 현금창출력을 끌어올리지 못하면 계획된 자본적 지출(CAPEX)을 집행하기 위해 차입금을 늘릴 수밖에 없다.롯데케미칼은 지난 1월 종속기업 LOTTE Chemical Pakistan Limited(LC PL) 매각이 불발됐다. 롯데케미칼 이사회는 지난해 1월 사업포트폴리오를 최적화하기 위해 LC PL 지분 전량(75.01%)을 매각하기로 결정했다. 처분 예정 금액은 취득원가(1069억원)보다 큰 1924억원이었다.

롯데케미칼은 기초소재 사업부문에 속한 아로마틱 계열 사업구조를 재편하면서 LC PL 지분을 정리하기로 했다. LC PL을 보유하는 게 스페셜티(고부가 가치) 소재 사업 확대라는 중장기 비전에 부합하지 않다고 판단했다. LC PL은 파키스탄 소재 고순도테레프탈산(PTA) 생산 법인이다. 지난해 3분기까지 매출은 2908억원, 순이익은 271억원을 기록했다.

롯데케미칼은 LC PL 매각 거래를 지난해 안에 끝내려고 했다. 매각 대금은 기존 석유화학 제품(PE·PP·PET 등) 고부가화 추진, 스페셜티 소재 사업 확대, 친환경 소재 사업군 진출 등에 보태려 했다.

거래 상대방은 파키스탄 화학사(Lucky Core Industries)였다. 매수인은 지난 1월 계약서에 규정된 권리를 행사해 계약을 해지했다. 정치·경제 상황 불확실성으로 인해 파키스탄 경쟁당국의 기업결합 승인 등 매매 계약을 종결하기 위한 선행 조건이 지연됐기 때문이다.

롯데케미칼은 지난해 중국 법인 두 곳은 매각을 끝냈다. 건축용 스페셜티 소재인 산화에틸렌유도체(EOA)와 산화에틸렌(EO)을 생산하던 법인이다. 그해 2분기 공동기업 LC 삼강(LOTTE Sanjiang Chemical) 지분 전량(50%), 3분기 종속기업 LC 가흥(LOTTE Chemical (Jiaxing)) 지분 100%를 처분했다. LC 삼강은 2022년 말 순자산이 마이너스(-)51억원을 기록해 자본잠식 상태였다. LC 가흥도 순손실이 누적돼 지난해 상반기 말 자본총계가 -24억원이었다.

롯데케미칼은 석유화학 시황 악화로 현금창출력이 저하한 시기 비주력 사업을 영위하는 해외 법인 매각 일정이 틀어져 자금 조달 부담이 커졌다. 시황 개선 시점이 불분명해 차입금을 대폭 늘리기엔 부담스러운 상황이다.

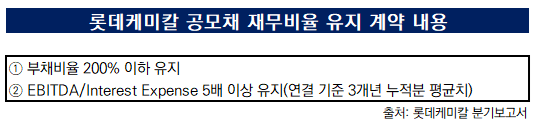

올해는 공모채 재무비율 요건까지 고려해 재무 전략을 펴야 한다. 주요 항목은 연결 기준 이자보상비율(EBITDA/Interest Expense) 3개년 누적분 평균치 5배 이상 유지 등이다. 롯데케미칼은 2022년부터 레버리지비율(4 이하)·이자보상비율(5배 이상) 재무 약정을 미충족해 종속기업(LC USA·LCI) 차입금 대주단에 해당 요건 일시적 적용 유예(웨이버)를 신청했다. 롯데에너지머티리얼즈 인수금융(9361억원) 재무비율(연결 기준 EBITDA/이자비용 5배 이상 유지)도 걸려 있다.

올해 CAPEX 계획은 지난해와 비슷한 수준이다. 성낙선 롯데케미칼 화학군HQ 재무혁신본부장(CFO, 상무)은 지난달 실적 발표 컨퍼런스 콜에서 올해 CAPEX는 별도 기준으로는 1조원, 연결 기준으로는 3조원이라고 밝혔다.

성 상무는 재무안정성을 제어하기 위한 자구 노력을 병행하면서 투자 재원을 마련해야 한다. 공모채에서 기한 이익 상실(EOD) 사유가 발생하지 않도록 상각전영업이익(EBITDA)을 늘리면서 이자비용 증가를 통제해 재무비율 유지 요건도 맞춰야 한다.

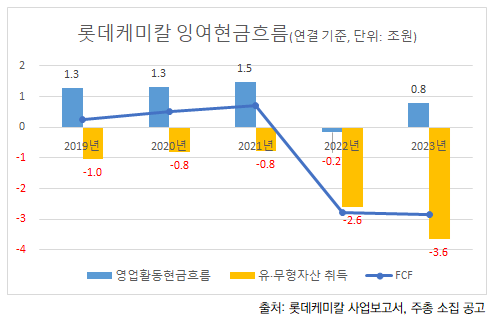

롯데케미칼은 지난 2년(2022년~지난해) 별도 기준, 연결 기준 잉여현금흐름(FCF)이 모두 적자를 기록했다. 영업활동현금흐름이 연간 유·무형자산 취득액보다 적었다. 부족한 투자 재원은 차입금으로 만들었다. 2021년 말 3조5479억원이었던 연결 기준(이하 동일) 총차입금은 △2022년 말 6조1679억원 △지난해 말 9조8278억원으로 증가했다. 이자비용은 △2021년 877억원 △2022년 1599억원 △지난해 3분기 3177억원으로 늘었다.

롯데케미칼 관계자는 "LC PL 재매각은 현재 결정된 게 없다"고 말했다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

best clicks

최신뉴스 in 전체기사

-

- 마크 로완 아폴로 회장 "제조업 르네상스 도래, 사모 크레딧 성장 지속"

- [IR Briefing]벡트, 2030년 5000억 매출 목표

- [i-point]'기술 드라이브' 신성이엔지, 올해 특허 취득 11건

- "최고가 거래 싹쓸이, 트로피에셋 자문 역량 '압도적'"

- KCGI대체운용, 투자운용4본부 신설…사세 확장

- 이지스운용, 상장리츠 투자 '그린ON1호' 조성

- 아이온운용, 부동산팀 구성…다각화 나선다

- 메리츠대체운용, 시흥2지구 개발 PF 펀드 '속전속결'

- 삼성SDS 급반등 두각…피어그룹 부담 완화

- MNC솔루션 고속성장, 'K-방산' 피어그룹 압도

김형락 기자의 다른 기사 보기

-

- [롯데그룹 재무 점검]롯데케미칼, 불황 단기 대책은 자회사 지분 감소

- [재무 리스트럭처링 전략]휠라홀딩스, 중장기 현금흐름 유입처는 매그너스홀딩스

- [재무 리스트럭처링 전략]휠라홀딩스, 북미 법인 빅배스 노리나

- [조달 전략 분석]이수그룹, PCB 계열사가 전지 소재사 인수한 까닭은

- [2024 이사회 평가]CJ CGV, 충분한 안건 검토 기간…평가 체계는 미비

- [2024 이사회 평가]HD현대건설기계, 보상위 신설…대표이사·의장 분리

- [레버리지&커버리지 분석]HD한국조선해양, 조선 3사 동반 차입금 상환

- [레버리지&커버리지 분석]HD현대마린솔루션, 공모자금 덕에 순현금 전환

- [레버리지&커버리지 분석]HD현대일렉트릭, 순현금 전환 목전

- [2024 이사회 평가]롯데칠성음료, 내부 피드백 활발…외부 공개는 아직