[저축은행 CIR 리포트]자산규모 2위 OK저축, 경영 효율성은 '중위권'②작년 CIR 30%대 재진입, 대부업 철수에 따른 일회성 요인에 판관비 상승

김서영 기자공개 2024-05-16 13:00:00

[편집자주]

지난해에 이어 올해도 저축은행업계에는 충당금 쇼크가 이어지고 있다. 대손충당금 전입액을 확대하라는 금융당국의 압박이 계속되면서 순이익 선방이 어려운 상황이다. 관건은 '얼마나 효율적으로 경영했는지'에 달렸다. 총영업이익경비율(CIR)은 은행권 경영 효율성의 기준으로 통한다. 최근 3년간 주요 저축은행의 CIR 추이를 분석해봤다.

이 기사는 2024년 05월 10일 16시44분 THE CFO에 표출된 기사입니다

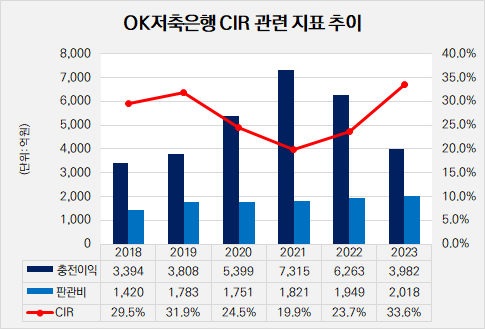

OK저축은행은 경영 효율성 성적표에서 상위 10개 대형사 중 중위권에 머물러 있다. 총영업이익경비율(CIR·Cost Income Ratio)이 2019년 이후 4년 만에 다시 30%를 웃돌았다. 자산 규모에 비해 경영 효율성이 떨어졌다는 분석이다.최근 3년간 CIR 지표가 상승한 건 무엇보다 충당금적립전이익(충전이익)이 줄어든 영향이 컸다. 여기에 더해 지난해 대부업 철수 작업을 조기에 마무리하면서 일회성 요인이 판매관리비(판관비)에 반영됐다. 비용 절감 효과가 제한적이었던 것으로 나타났다.

◇작년 CIR 33.6%, 30% 웃도는 건 '4년만'

작년 말 기준 OK저축은행의 CIR 수치는 33.6%를 기록했다. 자산 규모로는 전체 저축은행 79개사 가운데 2위지만, 경영 효율성 지표에선 10개 대형사 가운데 6위에 랭크됐다. 최근 3년간 CIR 수치가 13.7%p 상승하며 경영 효율성이 나빠졌다.

총영업이익경비율 CIR은 은행에서 사용하는 경영 효율성 지표로 총영업이익 가운데 판관비로 지출되는 비율을 의미한다. 여기에서 총영업이익은 영업이익에서 충당금을 제하지 않은 충전이익에 판관비를 더해 계산한다. CIR 수치가 낮을수록 경영 효율성이 좋은 것으로 분석한다.

OK저축은행의 CIR 수치는 작년 말 2019년 이후 4년 만에 30%대에 진입했다. 2019년 31.9%를 기록한 CIR 수치는 2020년 24.5%, 2021년 19.9%로 약 5%p씩 하락하며 경영 효율성이 개선되는 모습을 보였다.

그러나 최근 3년간 CIR 수치가 다시 상승하기 시작했다. CIR은 2021년 19.9%에서 2022년 23.7%로 3.8%p 올랐고, 작년 말 33.6%로 전년 대비 9.9%p 상승했다. 해가 갈수록 상승 폭이 커지며 경영 효율성이 나빠졌다.

OK저축은행이 CIR 수치를 개선하기 어려웠던 이유는 충전이익이 감소했기 때문으로 풀이된다. 저축은행업계 전체적으로 금융 불안정성이 높아지자 대출 영업을 축소했고 OK저축은행도 예외가 아니었다.

지난해 대출금은 12조795억원으로 전년 대비 144억원 줄었다. 대출금이 2021년 10조3500억원에서 2022년 12조939억원으로 16.85% 증가했던 것과 대비된다. 이에 따라 작년 말 충전이익은 3982억원으로 전년(6263억원) 대비 36.4% 줄었다.

◇대부업 철수로 판관비 상승, 비용 절감 효과 '제한적'

지난해 말 OK저축은행의 경영 효율성을 떨어뜨렸던 건 충전이익 감소뿐만이 아니었다. 일회성 요인으로 인해 판관비가 증가하며 비용 절감 효과가 제한적이었기 때문이다.

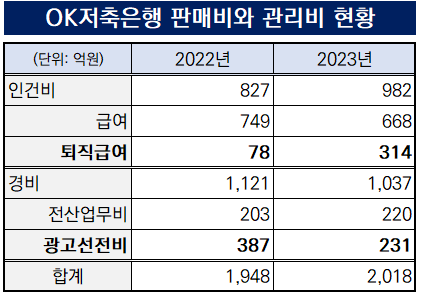

감사보고서에 따르면 작년 말 기준 OK저축은행의 판관비는 2018억원으로 나타났다. 판관비가 1948억원이었던 전년과 비교해 소폭 증가한 수준이다. 지금까지 OK저축은행은 1000억원대의 판관비를 유지했는데, 지난해 판관비가 2000억원을 돌파했다. 이는 최근 6년 새 처음이다.

세부적으로 살펴보면 영업 경비에 있어선 전년 동기 1121억원에서 작년 말 1037억원으로 7.49% 절감했다. 그러나 같은 기간 인건비가 982억원을 기록하며 전년(827억원)보다 18.74% 증가했다. 특히 퇴직급여가 78억원에서 314억원으로 약 4배 뛰었다.

퇴직급여가 눈에 띄게 증가한 배경에는 지난해 영업 양수도 결정이 있었다. 지난해 OK저축은행은 대부 계열사인 '아프로파이낸셜대부'가 보유한 대출채권 7351억원을 이관받았다. 또한 직군 전환에 따른 인력 풀(pool) 조정이 이뤄지며 퇴직금 등 일회성 비용이 반영됐다.

이는 OK금융그룹이 금융당국과 약속한 대부업 철수 작업의 일환이었다. 지난 2014년 OK저축은행의 전신인 예주·예나래저축은행을 인수하면서 대부업 철수 작업이 시작됐다. 2028년과 2019년 '원캐싱'과 '미즈사랑'을 철수했으며 마지막 남았던 아프로파이낸셜대부까지 정리해 당초 계획보다 1년 3개월 빠르게 대부업 철수 작업을 끝마쳤다.

OK저축은행 관계자는 "금융시장 불확실성이 지속되면서 관리 강화 등을 위해 보수적으로 대출을 취급하면서 지난해 영업 규모가 감소했다"며 "이뿐만 아니라 직군 전환에 따른 퇴직금 증가 등 일회성 비용이 판관비에 반영된 영향"이라고 설명했다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 전체기사

-

- '아보하' 시장이 그립다?

- 상장 문턱서 좌절한 원유니버스, 넥써쓰가 일으키나

- [아이티켐 IPO]활발한 조달, RCPS·유상증자 당시 밸류 살펴보니

- [판 바뀐 종투사 제도]위험 익스포져 확대 전망, 리스크 파트 설득 '관건'

- [판 바뀐 종투사 제도]PBS 대상 확대…실효성은

- [판 바뀐 종투사 제도]IMA 부동산운용 10% 제한, 발행어음 통합 한도 설정

- 크로스로드파트너스, 에이엘티 투자 1년 만에 회수 '시동'

- 'DIP 카드' 김병주 MBK 회장, 직접 출연 아닌 보증 택했다

- 중부CC 매각 속도전, 홀당 가격 100억 가능 관측

- '고려아연 우군' 베인캐피탈, 브릿지론→인수금융 대환 나선다

김서영 기자의 다른 기사 보기

-

- [건설사 미수금 모니터]HL디앤아이한라, 지방주택 현장 공사비 회수 '착착'

- [건설리포트]동문건설, 수주목표 '1.2조' 실적 반등 나선다

- 인창개발, 가양동 CJ 공장부지 매입 5년 만에 착공

- [디벨로퍼 리포트]KT에스테이트, '호텔사업 호조'에 역대 최대 실적

- [Company Watch]GS건설, 해외 모듈러 신사업 '외형 확장' 성과

- [건설리포트]부영주택, 저조한 분양 탓 수익성 회복 고전

- [thebell note]모듈러 주택, 진가를 발휘할 때

- [건설리포트]우미건설, '분양 호조' 힘입어 외형 성장

- [건설부동산 줌人]신영부동산신탁, '증권 출신' 김동현 신탁사업부문장 낙점

- [이사회 분석]GS건설, 다시 여는 주총…사외이사 '재선임' 카드