동국제약 알짜 자회사 동국생명과학, 코스닥 상장 예심 청구 매출 1200억 국내 조영제 1위 업체…지분 56% 가진 모회사도 눈길

차지현 기자공개 2024-07-01 09:09:10

이 기사는 2024년 06월 28일 18시08분 thebell에 표출된 기사입니다

동국제약의 알짜 자회사 동국생명과학이 본격적인 기업공개(IPO) 절차에 돌입했다. 한국거래소에 예비심사 청구서를 제출하면서다. 2021년 상장 계획을 공식화한 지 3년 만이다.28일 제약업계에 따르면 동국생명과학은 이날 한국거래소에 코스닥 상장을 위한 예심 청구서를 제출했다. 공모 예정 주식 200만주를 포함해 총 1599만2070주를 상장할 계획이다. NH투자증권이 대표 주관사, KB증권이 공동 주관사다.

동국생명과학은 2017년 5월 동국제약 조영제 사업부를 물적분할해 설립했다. 조영제는 자기공명영상(MRI), 컴퓨터단층(CT) 촬영 시 조직이나 혈관이 잘 보이도록 유도하는 약물이다.

X-ray 조영제 '파미레이', MRI 조영제 '유니레이' 등을 주력 제품으로 보유했다. 국내 조영제 시장 1위를 기록 중이다. 이외 유럽, 일본, 동남아 등 17개국과도 수출 네트워크를 확보했다. 작년 매출은 1201억원이었다. 같은 기간 영업이익은 85억원을 기록했다.

안정적인 실적에 더해 성장 날개도 달았다. 인공지능(AI) 진단 사업이다. 종합 이미징 솔루션 분야 선두기업을 목표로 AI 병변 검출 제품 개발에 나섰다. 2018년엔 국내 의료 AI 업체 루닛과 맞손을 잡기도 했다. 유방암 검진 AI 솔루션 '루닛 인사이트'의 국내 유통 및 공급을 맡았다.

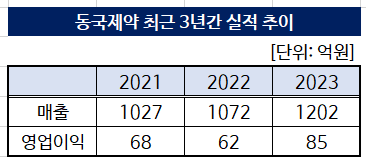

동국생명과학이 처음 IPO 추진 의사를 밝힌 건 2021년 4월로 거슬러 올라간다. 이후 2023년 내 IPO를 마무리하겠다고 했으나 매번 미뤄져 왔다. 모회사 동국제약의 자산 규모가 5000억원을 초과해 일반 기업 상장 트랙을 밟아야 하는데 성장세가 기대에 못 미친 게 원인이었다. 최근 3년간 매출이 고르게 성장한 데 따라 IPO에 속도를 내기로 결정한 걸로 보인다.

동국생명과학이 IPO를 성공적으로 완주하면 동국제약 역시 큰 수확을 거둘 수 있을 전망이다. 3월 말 기준 동국제약은 동국생명과학 지분 56.11%를 보유 중이다. 작년 동국생명과학이 발행한 285억원 규모의 상환전환우선주(RCPS)에 펀드를 통해 간접투자했고 일부 물량을 사들일 수 있는 콜옵션(매도청구권)도 있었지만 올 초 모두 행사했다.

동국제약이 올 4월 새로 발탁한 재무전략 총괄 임원에도 관심이 쏠린다. 김홍기 재무기획 상무를 전무이사보로 승진발령하고 최고재무책임자(CFO) 임무를 맡겼다. 동국생명과학 IPO 작업을 주도적으로 이끌 것으로 점쳐진다.

동국제약 관계자는 "동국생명과학은 조영제 및 진단사업 등을 진행하는 동국제약 자회사"라며 "IPO 이후 종합 이미징 솔루션 분야에서 선두기업 입지를 더욱 확고히 해 나갈 계획"이라고 말했다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 전체기사

-

- 교보생명, 보장성 비중 축소 속 실적·CSM 동시 감소

- BC카드, 신사업 선전에도 본업 매출 축소

- 푸본현대생명, 환율 변동성에 투자부문 적자

- 코리안리, 보험계약마진 증가… 킥스비율도 우상향

- [저축은행 서민금융 리포트]정책자금대출 경쟁 붙은 지주계, 앞서가는 하나저축

- 현대캐피탈, 본업 경쟁력으로 손익 방어…사옥 매각익 반영

- [금융사 임베디드 동맹 분석]신한금융, 더존비즈온과 'ERP 뱅킹' 야심찬 청사진

- [저축은행 위험 관리 점검]페퍼저축, 2년간 대출채권 1조 매각…올해 건전성 회복 기대

- 보험업 신뢰지킨 주인공

- [카드사 글로벌전략 점검]KB국민카드, 인니에 역량 집중…실속은 태국에서