[기업집단 톺아보기/원익그룹]원익QnC, 자회사 IPO 기한 1년 연장⑤내후년 1월까지 MOMQ 적격 상장 못하면 FI 공동매각요구권 행사 요건 충족

김형락 기자공개 2024-10-22 08:17:28

[편집자주]

사업부는 기업을, 기업은 기업집단을 이룬다. 기업집단의 규모가 커질수록 영위하는 사업의 영역도 넓어진다. 기업집단 내 계열사들의 관계와 재무적 연관성도 보다 복잡해진다. THE CFO는 기업집단의 지주사를 비롯해 주요 계열사들을 재무적으로 분석하고, 각 기업집단의 재무 키맨들을 조명한다.

이 기사는 2024년 10월 17일 07시15분 THE CFO에 표출된 기사입니다

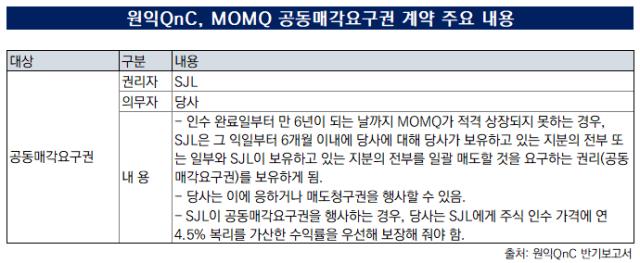

원익QnC가 종속기업 MOMQ Holding(MOMQ) 기업공개(IPO) 기한을 1년 늘렸다. 당초 내년 1월까지가 재무적 투자자(FI)와 합의한 MOMQ 적격 상장 기한이었지만, 올해 내후년 1월까지로 연장했다. 원익QnC보다 FI와 약정한 종속기업(MPM Holdings) IPO 기한이 빨랐던 KCC는 인수금융 차입으로 MOM Holding Company 잔여 지분을 취득했다.원익QnC는 올해 MOMQ FI인 MOM USA Limited Partnership(SJL)과 공동매각요구권 계약 내용을 바꿨다. 지난해까지 SJL은 인수 완료일부터 만 5년이 되는 날까지 MOMQ가 상장하지 못하면 6개월 안에 공동매각요구권을 행사할 수 있었다. 올해 MOMQ 적격 상장 기한을 인수 완료일부터 만 6년으로 늘렸다.

MOMQ는 원익QnC 주요 종속기업이다. 올 상반기 말 원익QnC 연결 기준 자산총계는 1조4532억원, MOMQ 자산총계는 8808억원이다. 반도체용 석영유리(쿼츠웨어) 가공 업체인 원익QnC는 2020년 1월 쿼츠·실리콘 원재료 제조 기업인 미국 모멘티브(Momentive Performance Materials)의 쿼츠·세라믹 부문을 인수해 수직계열화를 완성했다.

원익QnC는 2019년 5월 KCC, SJL파트너스와 컨소시엄 MOM Holding Company(MOM)를 설립해 모멘티브 지분 인수 계약을 체결했다. 거래 구조가 바뀌어 2020년 1월 MOMQ가 MOM이 보유한 모멘티브 쿼츠 부문 4개사 지분 100%를 취득해 인수 절차를 끝냈다. 지분 이전 대가(3088억원)는 MOMQ가 MOM에 집행한 대여금 상환액(1억6021만8000달러)과 MOM 지분 감자 대금(1억652만7715달러)으로 치렀다.

원익QnC는 2019년 MOMQ에 645억원을 출자해 지분 50%+1주를 취득했다. 원익QnC 는 MOMQ 잔여 지분을 보유한 SJL에는 공동매각요구권을 부여했다. 원익QnC는 인수 완료일로부터 5년 이내에 MOMQ가 적격 상장하지 못하면 SJL이 공동매각요구권을 행사할 수 있도록 했다. 원익QnC는 SJL이 공동매각요구권을 행사하면 MOMQ 지분 전체를 매입할 수 있는 매도청구권(Call Option)을 확보했다.

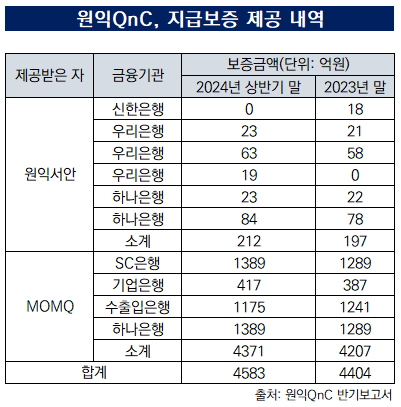

설립 첫해인 2019년 말 MOMQ 자산총계는 3098억원이었다. 그해 말 MOMQ 자본총계 1228억원는 원익QnC와 SJL 출자금, 부채총계 1869억원은 차입금이다. MOMQ는 그해 5월 한국수출입은행, 하나은행, 한국산업은행에서 1876억원을 차입했다. 차입금 만기는 5년이다. 원익QnC가 MOMQ 차입금에 지급보증을 제공했다.

MOMQ는 2022년 2340억원을 들여 일본 반도체 웨이퍼 제조용 석영 도가니(Quartz Crucible) 제조 업체 쿠어스텍 나가사키(Coorstek Nagasaki) 지분 100%를 인수했다. MOMQ는 쿠어스텍 나가사키 인수를 위한 인수금융을 실행하면서, 2019년에 실행한 기존 인수금융도 대환했다. MOMQ는 그해 11월 KEB하나은행, IBK기업은행, 수출입은행, SC은행에서 4174억원을 차입했다. 차입금 만기는 5년이다. 이번에도 원익QnC가 지급보증을 제공했다.

원익QnC 연결 기준 총차입금 과반은 MOMQ 인수금융이다. 올 상반기 말 원익QnC 연결 기준 총차입금은 6937억원이다. 같은 기간 원익QnC가 지급보증한 MOMQ 인수금융 잔액은 4371억원이다. 올 상반기 말 원익QnC 연결 기준 부채비율은 166%, 차입금의존도는 48%다.

원익QnC보다 FI 공동매각요구권 행사일이 빨랐던 KCC는 올해 인수금융 차입금으로 MOM 잔여 지분을 인수했다. 지난 5월까지 MPM을 적격 상장하지 못해 MPM 완전 모회사인 MOM 잔여 지분 40%에 해당하는 의결권부 전환우선주 4만0941주를 약 8079억원에 취득했다. KCC가 MOM 잔여 지분을 보유한 엠오엠 제1호 사모투자 합자회사(KCC 지분율 49.8%)로부터 약 4020억원을 분배받아 실질적인 지분 취득금액은 약 4060억원이다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 전체기사

-

- 알테오젠 자회사, '개발·유통' 일원화…2인 대표 체제

- [상호관세 후폭풍]포스코·현대제철, 美 중복관세 피했지만…가격전쟁 '본격화'

- [상호관세 후폭풍]핵심산업 리스크 '현실화'...제외품목도 '폭풍전야'

- [상호관세 후폭풍]멕시코 제외, 한숨돌린 자동차 부품사…투자 '예정대로'

- [상호관세 후폭풍]미국산 원유·LNG 수입 확대 '협상 카드'로 주목

- [상호관세 후폭풍]조선업, 미국 제조공백에 '전략적 가치' 부상

- [상호관세 후폭풍]생산량 34% 미국 수출, 타깃 1순위 자동차

- [상호관세 후폭풍]캐즘 장기화 부담이지만…K배터리 현지생산 '가시화'

- [2025 서울모빌리티쇼]무뇨스 현대차 사장 "美 관세에도 가격인상 계획없어"

- [2025 서울모빌리티쇼]HD현대사이트솔루션 대표 "북미 매출목표 유지한다"

김형락 기자의 다른 기사 보기

-

- [이슈 & 보드]SK오션플랜트, 2대·3대주주 이사회에 자리 요구

- [그룹 & 보드]SK그룹, 이사회서 KPI 이중·삼중 점검

- [그룹 & 보드]SK이노베이션, 연간 100건 넘는 의안 처리

- [그룹 & 보드]삼성그룹, 계열사마다 다른 경영 계획 심의 절차

- [그룹 & 보드]한화오션, 한화 품에서 늘어난 이사회 소집 횟수

- [2025 theBoard Forum]"기업인 출신 사외이사 확대는 독립성 고민 결과"

- [이슈 & 보드]한화에어로, 사업 재편·대규모 자금 조달로 바쁜 이사회

- [그룹 & 보드]미등기 임원 인사권 가진 OCI홀딩스 계열 사외이사

- 진화하는 프록시 파이트

- [그룹 & 보드]효성, HS효성 분할 후에도 보수한도는 300억