렉라자 만든 제노스코, 탄탄한 매출기반 상장작업 돌입 22일 코스닥 상장 심사 신청, ‘얀센’ 로열티로 ‘지속성’ 마련

김성아 기자공개 2024-10-23 08:18:15

이 기사는 2024년 10월 22일 21시37분 thebell에 표출된 기사입니다

국산 항암제 최초로 미국 식품의약국(FDA) 문턱을 넘은 ‘렉라자(성분명 레이저티닙)’를 만든 원개발사 제노스코가 코스닥 상장을 본격화했다. 신약개발사로는 유일하게 상장 전 기술성평가에서 만점을 받으며 제약바이오 업종 기업공개(IPO) 시장 대어로 올라섰다.깐깐해진 거래소를 설득할 무기도 마련했다. 연내 유한양행으로부터 유입되는 161억원의 상용화 마일스톤과 렉라자 미국 매출로 발생하는 로열티다. 뻥튀기 상장으로 바이오텍의 ‘지속성’ 입증이 가장 중요한 요소로 떠오른 지금 제노스코의 상장 여정은 무난할 것으로 예측된다.

◇기평 ‘만점’으로 예심 청구, 630만주 공모 예정

제노스코는 22일 한국거래소에 코스닥 시장 상장 예비심사 청구서를 제출했다. 공모 예정 주식 630만주를 포함해 4922만8386주를 상장한다. 상장 주관사는 미래에셋증권이다.

기술특례상장 트랙으로 코스닥 입성을 준비한 제노스코는 4월 진행한 기술성평가에서 2개 평가기관으로부터 모두 AA등급을 받았다. 바이오 섹터에서 ‘만점’을 득한 기업은 2021년 루닛을 제외하면 없다. 신약개발사로는 제노스코가 유일한 셈이다.

제노스코는 2008년 미국 보스턴에서 신약 연구를 시작했다. LG화학 신약 제미글로와 유한양행 렉라자를 만든 고종성 대표가 이끌어 일찌감치 주목받았다. 2015년 기술이전한 레이저티닙이 FDA 승인을 받으며 올해 8월 다시 한 번 업계의 이목을 집중시킨 바 있다.

◇레이저티닙 로열티로 지속성 입증, 예심 통과 ‘청신호’

제노스코는 렉라자 로열티로 지속적인 매출 기반을 마련했다. 이른바 ‘파두’ 논란으로 거래소는 바이오텍의 매출 지속성에 집중하고 있다. 예비 글로벌 블록버스터로 떠오른 렉라자가 주요 매출원이라는 점은 든든한 뒷배다.

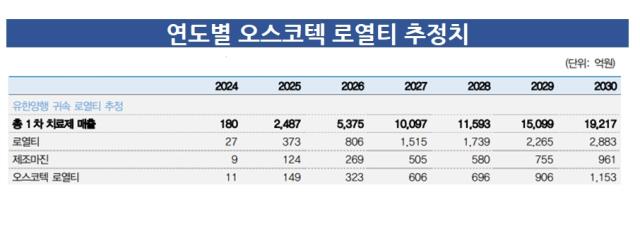

제노스코는 연내 유한양행으로부터 161억원의 상용화 마일스톤을 수령한다. 내년부터 마일스톤 규모는 더 늘어난다. 유한양행이 받는 렉라자 미국 매출 로열티 비율은 10~12% 수준으로 연간 최대 3000억원에 달할 전망이다. 유한양행과 제노스코 모회사 오스코텍, 제노스코는 6대 2대 2 비율로 로열티를 나눈다.

대신증권이 연도별 추정 로열티를 계산한 결과 오스코텍과 제노스코가 받게 될 로열티 수익은 2025년 260억원, 2030년 1700억원에 달한다. 양사가 절반씩 나누더라도 연간 800억원 이상의 매출이 담보된다.

유럽, 중국, 일본 등 타 국가 승인을 통한 추가 매출 가능성도 열려있다. 유럽, 중국에서 품목 허가를 받을 경우 양사가 받을 수 있는 마일스톤은 각각 3000만 달러, 4500만 달러다. 일본은 1500만 달러다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 전체기사

-

- [i-point]위세아이텍, 대한소방공제회 사업 수주…데이터 기반 행정 고도화

- [i-point]감성코퍼레이션, 75억 규모 자사주 취득·소각

- [thebell note]글로벌세아그룹의 민간외교

- [thebell interview]"왓타임, 중고시계 1등 플레이어 목표…일본 공략"

- [VC 투자기업]리코, 585억 시리즈C 투자 유치…업박스 고도화

- 오거스트벤처, 영화투자 강자 급부상 '비결은'

- [김화진칼럼]보험 사기

- [리걸테크 스타트업 점검]엘박스, 투자 혹한기 깨고 시리즈C 성료 임박

- [달바글로벌 road to IPO]구주매출 고사한 FI…'오버행 우려' 기우일까

- [모태 2025 1차 정시출자]13곳 몰린 재도약, 나우IB·교보증권 탈락 이변

김성아 기자의 다른 기사 보기

-

- HLB 11번째 상장사 애니젠…진양곤 회장 '사내이사' 등판

- LG화학, 수천억 베팅 통풍신약 접어도 '자산손상' 없다

- 온코크로스, 각자 대표 체제 전환 '신사업 드라이브'

- 지아이이노베이션 창업주 장명호, 4년만에 대표 복귀

- [오가노이드사이언스 IPO]추정 매출·순익 줄어도 몸값 유지 안간힘 '할인율' 이용

- 통풍 시장성 다른 판단, LG화학 '포기' vs JW중외 '원톱'

- [thebell note]특례상장의 본질은 미래일까 현재일까

- [주주총회 현장 돋보기]오스코텍-주주연대, 열띤토론에도 좁히지 못한 '상장' 이견

- [주주총회 현장 돋보기]오스코텍, 뿔난 소액주주에 김정근 회장 연임 '부결'

- [제약사 IPO 전략 점검]마더스제약, 캐파 확장 '투자자와의 약속' 2026년 상장