[SK 진화의 성장통]재무개선·자본확충 두 마리 토끼...'유사자본' 후폭풍⑨SK E&S·SK에코플랜트·SK온, 우선주 대거 발행, 배당금 부담 현실화

이민호 기자공개 2024-07-03 08:11:25

[편집자주]

SK그룹이 체질 변화를 선언했다. 배터리 사업 육성과 환경, 소재, 수소 등 신사업 발굴 과정에서 발생한 막대한 자금 유출이 부메랑이 돼 돌아온 결과다. 리밸런싱 선언을 SK그룹의 '후퇴'라고 볼 수는 없다. 다음 단계로 진화하기 위한 일시적인 진통에 가깝다. THE CFO는 SK그룹의 성장 전략과 핵심 계열사들의 재무구조를 점검한다. 나아가 2024년 현재 SK그룹이 직면한 리스크의 실체와 크기를 객관적으로 진단한다.

이 기사는 2024년 06월 28일 08:42 THE CFO에 표출된 기사입니다.

SK㈜의 일부 자회사는 우선주를 대거 발행하는 재무전략을 펼쳤다. 우선주에 대한 상환권을 가져오면서 자본으로 인정받아 투자재원 확보와 재무건전성 개선의 '두 마리 토끼'를 노린 결정이었다. 하지만 우선주 인수자에 막대한 배당금을 지급하면서 차입에 따른 이자비용과 사실상 동일한 현금부담을 지게 됐다.◇신성장사업 투자재원 확보·재무건전성 개선 '두마리 토끼'

SK 각 자회사가 경쟁적으로 신성장회사 투자에 나선 것은 2021년부터다. SK가 첨단소재, 바이오, 그린, 디지털을 4대 핵심사업으로 정하고 투자센터를 재편한 시기와도 맞물린다. 각 자회사 최고경영자(CEO)와 최고재무책임자(CFO)의 성과평가에서 신성장사업 투자가 주요한 척도로 자리잡았다. 영업활동으로 벌어들이는 현금을 웃도는 금액을 신성장회사 지분 투자에 투입하면서 차입을 늘릴 수밖에 없었다.

문제는 차입이 늘면서 재무건전성이 계속 악화된 점이다. 신성장회사 특성상 여전히 적자인 곳이 많고 투자금 회수에 긴 시간이 소요된다. 투자금은 소요되는데 신성장회사로부터 수익을 끌어올리지 못하면서 차입이 늘고 부채비율이 상승하는 재무적인 부담이 반복됐다.

이 때문에 SK 각 자회사로서는 신성장사업 투자재원을 확보하면서도 재무건전성을 개선하는 두 마리 토끼를 잡을 방안이 필요했다. 여기에 금융권 차입이 대부분 한도까지 차면서 재무적투자자(FI)로부터 많은 금액을 일시에 끌어와야 했다. FI를 만족시킬 발행 형태가 필요했다.

이런 상황에서 쏟아진 게 우선주다. 이들 우선주의 핵심은 공통적으로 발행사인 SK의 각 자회사만 상환권을 가지는 점이다. 인수자는 상환을 요구할 권리가 없다. 이 때문에 발행분 전량이 회계상 자본으로 인정됐다. 대규모 현금을 끌어들이면서도 자본총계가 증가해 부채비율이 낮아진 것이다.

◇우선주 배당금 발생…이자비용과 현금부담 동일

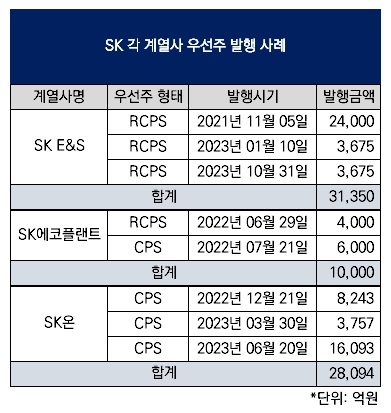

SK E&S는 2021년 11월 2조4000억원, 지난해 1월 3675억원과 10월 3675억원을 합산해 3조1350억원에 이르는 상환전환우선주(RCPS)를 콜버그크래비스로버츠(KKR)을 대상으로 발행했다. 2020년말 185.7%까지 상승했던 SK E&S 연결 기준 부채비율은 RCPS 발행이 모두 완료된 올해 1분기말 161.5%로 하락했다. 올해 1분기말 자본총계(7조3880억원)의 42%가 RCPS다.

SK에코플랜트는 2022년 6월 RCPS 4000억원에 이어 7월 전환우선주(CPS) 6000억원을 합산해 1조원의 우선주를 발행했다. 우선주 인수에는 다수 국내 증권사와 사모펀드 운용사가 참여했다. 2021년말 420.9%에 달했던 SK에코플랜트 연결 기준 부채비율은 올해 1분기 말 245.3%로 개선됐다. 올해 1분기 말 자본총계(4조4662억원)의 22%가 우선주다.

SK이노베이션의 자회사 SK온은 2022년 12월 8243억원, 지난해 3월 3757억원과 6월 1조6093억원을 합산해 2조8094억원에 이르는 CPS를 한국투자프라이빗에쿼티를 포함한 다수 FI를 대상으로 발행했다. 2022년 12월과 지난해 1월에 걸쳐 모회사인 SK이노베이션으로부터 합산 2조원의 출자(유상증자)가 병행됐던 시기다. 당시 CPS 발행분 전량이 회계상 자본으로 인정되면서 총차입금 증가와 당기순손실 지속에도 올해 1분기말 연결 기준 부채비율이 188.2%에 머무르는 주요인이 됐다.

우선주를 발행하면 차입금 증가를 통제할 수 있지만 정기적으로 현금이 나가는 이자비용 증가도 통제할 수 있다. 하지만 우선주는 기본적으로 보통주보다 배당금을 더 높게 주는 주식이다. 발행사로서는 이자비용과 사실상 동일한 현금 부담을 진다. SK E&S의 RCPS 발행분 전량에 매겨진 우선배당률은 3.99%다. 이 때문에 SK E&S는 우선주 배당금으로만 2021년과 2022년 각각 958억원, 지난해 1397억원을 부담했다. 지난해 이자비용이 2727억원이었던 점을 고려하면 적지 않은 금액이다.

SK에코플랜트도 2022년 304억원, 지난해 296억원의 우선주 배당금을 지출했다. 다만 SK온의 경우 CPS 발행분 전량에 매겨진 우선배당률은 현금배당 5%와 주식배당 5%이지만 우선배당 시기가 2026년부터로 아직 도래하지 않아 우선주 배당금이 발생하고 있지는 않다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

best clicks

최신뉴스 in 전체기사

-

- [i-point]SAMG엔터, 하반기 IP 출격 준비 '수익성 극대화'

- 유유제약 3세, 부친 지분 수증 '세금 낮추고 담보 높이고'

- [i-point]시노펙스, 인공신장기용 혈액여과기 국산화 성공

- [삼성디스플레이는 지금]삼성전자 대여·배당 27조, 곳간 사정 '이상무'

- 노랑풍선, '5→7본부' 체제로…리오프닝 '선제적 대응'

- 빗썸, 로똔다 지분 전량 매각 '거래소 사업 집중'

- [한미 오너가 분쟁]한미약품 캐스팅보터에서 키맨으로, 이젠 '신동국의 시간'

- 녹십자 미국 계열사 NK 사업 '아티바' 나스닥 상장 재도전

- [문턱 낮춘 바이오시밀러 '지각변동']오리지널·경쟁사 차별화 결국 기술, 피하주사 'SC' 뜬다

- 제테마, 보툴리눔톡신 국내 데이터로 미국 후기 임상 '직행'

이민호 기자의 다른 기사 보기

-

- [SK 진화의 성장통]재무개선·자본확충 두 마리 토끼...'유사자본' 후폭풍

- [SK 진화의 성장통]'인큐베이터' 지주사, CIC 체제 중간성적표

- [SK 진화의 성장통]SK, '투자센터' 앞세운 신성장회사 직접투자 명암

- [SK 진화의 성장통]SK에코플랜트, 환경사업 부담…그룹 '지원 논의' 계기

- [SK 진화의 성장통]5년새 계열사수 2배로…포트폴리오 전환 급했나

- [SK이노-E&S 합병 '승부수']빠른 회수책 유상감자, 자회사별 여력은

- [재무 리스트럭처링 전략]SK네트웍스 'AI 컴퍼니' 비전 선봉에 하이코캐피탈

- [재무 리스트럭처링 전략]'수익기여 18%' SK렌터카 매각, 얻는 것과 잃는 것

- [SK이노-E&S 합병 '승부수']3조 RCPS 보유한 KKR의 셈법은

- [SK이노-E&S 합병 '승부수']SK이노베이션, 신용등급 하락의 나비효과