신세계푸드, '부채 줄이기' 재무구조 개선 잰걸음 공모채 발행규모 증액 단기차입금 전액 상환, 임대차 계약 변경으로 리스부채 감축

서지민 기자공개 2024-07-25 07:53:46

이 기사는 2024년 07월 23일 08시43분 thebell에 표출된 기사입니다

신세계푸드가 재무건전성 제고에 박차를 가하고 있다. 공모채 발행 규모를 증액해 채무 상환 여력을 늘렸고 1900억원에 달하는 리스부채를 줄이는 방안도 추진 중이다. 당분간 대규모 투자 계획이 없는 만큼 부채 감축에 집중한다는 계획이다.신세계푸드는 이달 25일 발행할 제5회차 무보증사채 발행총액을 500억원에서 700억원으로 증액했다. 수요예측 흥행으로 계획보다 많은 자금을 조달할 수 있게 됐다. 이번 공모채 발행의 목적은 이달 26일 만기가 도래하는 500억원 규모의 제3회차 공모채 상환이다.

추가로 조달하는 200억원 역시 채무 상환에 사용하기로 했다. 당초 상환하려던 3회차 공모채와 더불어 단기차입금을 모두 갚을 계획이다. 하나은행과 신한은행으로부터 빌린 단기차입금의 규모는 총 445억원으로 부족한 자금 245억원은 내부 자금으로 충당한다.

신세계푸드에 따르면 단기차입금의 만기일은 올해 11월로 만기일에 맞춰 차입을 상환할지 일부 금액을 중도 상환할지는 아직 정해지지 않았다. 조달 자금은 실제 사용일까지 금융기관의 수시입출금예금, 정기예금 등 안정성이 높은 금융상품을 이용해 운용할 예정이다.

확보한 유동성을 전액 채무 상환에 활용하기로 결정한 배경에는 현재 대규모 투자 계획이 없다는 점이 주효했다. 올해 예정된 투자 계획은 시스템 개발과 신규 식음사업장 출점 등에 투입될 157억원이 전부다.

신세계푸드는 기존 사업을 안정적으로 유지하면서 재무구조를 개선해 내실을 다지는 데 주력할 방침이다. 단기차입금을 장기 회사채로 차환하고 나아가 총 부채규모를 줄여 재무 건전성을 제고한다.

이러한 재무구조 개선 작업의 일환으로 하반기 중 평택물류센터 임대차 계약구조 변경에 나설 계획이다. 신세계푸드는 2020년 평택물류센터를 15년간 장기임차하면서 약 2100억원의 리스부채를 계상했다. 올해 1분기 말 기준 유동리스부채로 317억원, 비유동리스부채로 1625억원이 인식된 상태다.

해당 물류센터의 일부를 이마트24 등 계열사에 전대해 연간 58억원의 임대료를 지급받는다. 이 전대 방식의 계약구조를 계열사가 직접 임대인과 계약하는 방식으로 변경해 리스부채 감소 효과를 보는 전략이다. 약 700억원 이상의 부채 감축 효과를 보게 될 것으로 분석된다.

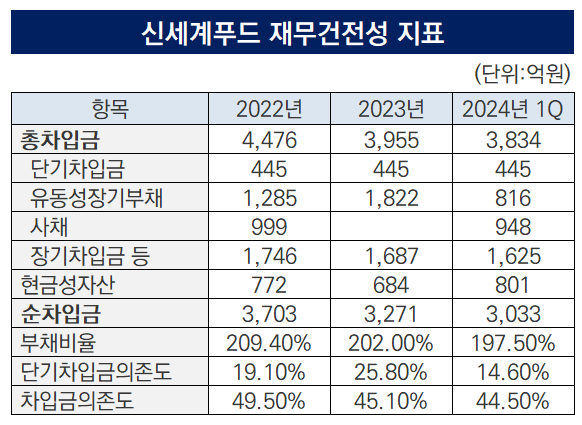

신세계푸드의 총차입금은 2022년을 기점으로 감소하는 추세다. 리스부채를 포함한 총차입금은 연결기준 2022년 4476억원에서 2023년 3955억원, 올해 1분기 말 3834억원으로 줄어들었다. 같은 기간 부채비율은 209.5%에서 197.6%로 하락했다.

신세계푸드 관계자는 "현재 본사 차원에서 결정된 신규 투자가 없다"며 "추가적인 대규모 투자 계획이 없는 만큼 차입금 상환에 집중하고 있는 상황이다"고 말했다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

best clicks

최신뉴스 in 인더스트리

-

- [현대엔지니어링 빅배스]'모회사' 현대건설도 영향권, '이례적' 적자 전환

- '티웨이 경영권 분쟁' 대명소노, 주총 표대결 향방은

- 오하임앤컴퍼니, 가전 브랜드 '이롭' 공동구매 진행

- '신공장 가동' 일진전기, 변압기 초도물량 출하 대기

- [i-point]휴림로봇, 전기차 배터리 화재 진압 로봇 개발

- [현대엔지니어링 빅배스]1조대 손실 인식, '인니·사우디' 해외 플랜트 부실 여파

- [i-point]브이티 리들샷, 중국 NMPA 위생허가 취득

- [i-point](여자)아이들 민니, 첫 미니앨범 글로벌 인기 증명

- [Red & Blue]큐렉소, 의료로봇 성장궤도 진입 '청신호'

- [기술특례 새내기주 진단]외연 확장 나선 오픈놀, 실적 본궤도 진입 '언제쯤'

서지민 기자의 다른 기사 보기

-

- 오하임앤컴퍼니, 가전 브랜드 '이롭' 공동구매 진행

- [한화 김동선의 홀로서기]한화갤러리아로 모인 '믿을맨 트리오'

- [이사회 분석]신세계프라퍼티, '송병관 CFO' 사내이사 합류

- [한화 김동선의 홀로서기]김동선, 아워홈 인수 후에도 직접 지휘한다

- [배당정책 리뷰]폰드그룹, '분기배당 도입' 저평가 탈출구 될까

- 한세엠케이, 포트폴리오 재정비 '적자 늪' 탈출 사활

- '굽네치킨' 지앤푸드, 창업주 홍경호 대표 복귀

- SPC, '쉐이크쉑' 빅바이트컴퍼니에 4개월만 추가 수혈

- [정용진의 이마트, 정유경의 신세계]정유경 회장, 이명희 '신세계' 지분 승계 시점은

- 오하임앤컴퍼니, '레이디가구' 프로모션 진행