에스에이티, M&A 매물로 등장 최대주주 에프넷, 2010년에 104억 원에 인수한 지분 매각 추진

권일운 기자공개 2013-03-13 14:47:52

이 기사는 2013년 03월 13일 14:47 thebell 에 표출된 기사입니다.

코스닥 상장사 에스에이티가 인수합병(M&A) 매물로 등장했다.13일 M&A업계에 따르면 에스에이티의 최대주주인 에프넷은 보유 지분 전량(34.1%)과 경영권을 매각하기 위해 원매자를 찾고 있다. 에스에이티의 대표이사인 김웅 대표의 지분(4.31%) 역시 함께 매각할 예정이다.

에프넷은 지난 2010년 신주인수권부사채(BW)와 분리형 신주인수권(워런트), 보통주를 인수하는 방식으로 에스에이티의 경영권을 확보했다. 당시 에프넷은 에스에이티의 지분 39.77%를 확보하는 데 104억 원을 투자했다.

매각 희망가는 250억 원으로 전해졌다. 12일 종가(주당 1915원)를 기준으로 할 때 해당 지분의 평가액은 68억1900만 원이지만 주요 주주인 어니언텍(17.82%)과 이운경씨(7.73%) 등도 함께 지분을 매각할 가능성이 큰 것으로 알려져 있어 이들의 지분까지 합한 가격으로 분석된다.

에스에이티는 이동통신 중계기용 모듈 제조를 주력 사업으로 영위하는 회사다. 지난해 3분기(누적) 매출액의 73.7%인 18억6700만 원이 중계기용 컨트롤러 판매를 통해 발생할 정도로 해당 사업의 비중이 높다.

사업 다각화를 위한 노력도 꾸준히 진행했다. 2010년에는 주식교환(스왑) 방식으로 자동화 솔루션 업체인 에임시스템의 지분 100%를 확보, 완전 자회사로 편입했다. 지난해에는 게임 개발사인 게임프릭의 신주와 전환사채(CB)에 투자하기도 했다.

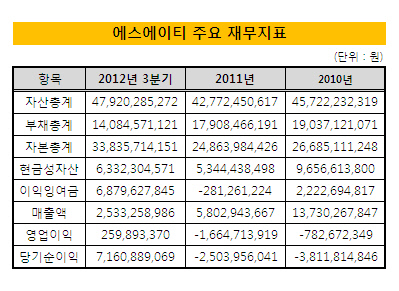

재무구조는 개선되는 추세다. 2010년과 2011년, 2년 연속으로 영업적자를 기록했지만 3분기까지의 실적만 놓고 본다면 2012년에는 흑자 전환이 유력하다. 수익성이 좋아진 덕분에 2011년 말 기준 2억8100만 원이 쌓여 있던 결손금을 털어내고 이익잉여금 계정을 플러스(+)로 전환했다.

최대주주인 에프넷측은 구체적인 투자금 회수(Exit) 방안이 결정되지 않았다며 에스에이티 M&A설을 부인했다.

에프넷의 최대주주인 TS인베스트먼트 변기수 부사장은 "에스에이티에 투자한 티에스윤09-01M&A3호조합의 만기는 2014년 8월로 아직 18개월 정도 남아 있다"며 "에스에이티 인수 의사를 개별적으로 타진해 온 곳은 있지만 엑시트 방안이 M&A가 될지 등은 논의한바 없다"고 말했다.

|

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

best clicks

최신뉴스 in 전체기사

-

- [글로벌 파이낸스 2024]"선진 금융기법 도입, 2030 톱 티어 외국계 은행 도약 목표"

- [동방메디컬 IPO In-depth\안정적 재무·실적에도 상장, '글로벌 메디컬 리더' 비전 묘수

- 글로벌 혁신기술 인증 덱스레보, 국내 허가 '청신호'

- [글로벌 파이낸스 2024]신한은행 뉴욕지점, 선제적 체질 개선…지속성장 기반 마련

- 사업부진·재무부담 이중고 SKC, '내실 경영' 본격화

- [레버리지&커버리지 분석]금호타이어, 부채비율 199% ’매출·수익성·재무’ 다 잡았다

- [SK이노베이션 밸류업 점검]'ROE 10%' 목표…조건은 E&S 시너지-배터리 부활

- [ESG 등급 분석]'SKC 편입효과' ISC, 통합등급 두 계단 상승

- '27년의 수소 헤리티지' 현대차 이니시움, 특별한 세가지

- 주주환원 의지 재확인한 현대글로비스 ‘ROE 15%’ 타깃