삼성엔지, 영업목표 하향 조정 '불확실성 지속' [건설리포트]영업이익 '2500억→1700억' 낮춰… 악성 현장 하반기 준공 부담

김시목 기자공개 2014-07-24 09:15:00

이 기사는 2014년 07월 23일 16시21분 thebell에 표출된 기사입니다

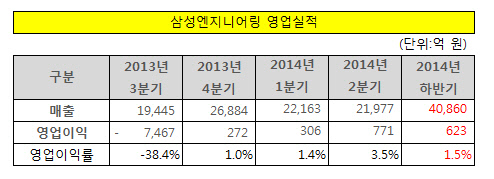

삼성엔지니어링이 지난해 어닝쇼크 충격을 딛고 3분기 연속 흑자 행진을 이어갔다. 흑자폭 역시 점차 증가하고 있는 추세다. 대규모 손실 탓에 역주행하던 영업이익률도 잇단 이익 실현으로 올해 2분기 3%대를 넘어섰다.하지만 수익성 개선 흐름에도 불구 삼성엔지니어링은 연간 영업이익 목표를 하향조정하기로 했다. 또 신규수주 규모도 조절해 외형 확장보단 내실 다지기에 주력하겠단 의지를 재차 내비쳤다. 하반기 준공 예정인 문제 사업장의 원가율 상승을 막고 흑자 기조를 지속하기 위한 조처로 풀이된다.

23일 금융감독원 전자공시시스템에 따르면 삼성엔지니어링은 올해 연결기준 실적을 잠정집계한 결과 771억 원의 영업이익을 올린 것으로 나타났다. 지난해 4분기(272억 원)과 올해 1분기(306억 원)에 이어 개선된 흐름을 이어가고 있다.

◇2분기 '깜짝 실적' 수익성 개선… 영업이익률 3%대 돌파

삼성엔지니어링은 준공을 눈앞에 둔 일부 해외 사업장의 수익성 개선과 마진율이 높은 그룹공사 매출비중 증가 덕분에 2분기 깜짝 실적을 발표했다. 지난해 소극적인 해외사업 수주 탓에 매출은 20%가량 줄었지만 영업이익은 시장 전망치를 크게 웃돌았다.

실제로 이라크, 태국, 말레이시아 현장에서 280억 원 가량의 수익(원가율 개선에 따른 준공 차익)이 추가로 발생한 것으로 파악된다. 국내 매출의 80%를 차지하는 그룹공사의 경우 영업이익이 지난해 4분기 96억 원에서 올해 2분기 245억 원으로 불어났다.

그 결과 수익성 지표인 영업이익률은 크게 개선됐다. 삼성엔지니어링은 잇단 흑자를 바탕으로 올해 2분기 3.5%의 영업이익률을 기록했다. 어닝쇼크 이후인 지난해 4분기와 올해 1분기 영업이익률이 각각 1.0%와 1.4%를 기록한 점을 고려하면 약 2%p 이상 상승한 셈이다.

삼성엔지니어링 측은 어닝쇼크 이후 지속적으로 펼쳐 온 외형 팽창 기조를 버리고 수익성 관리의 성과로 평가했다. 실제로 지난해 신규 수주는 크게 줄었다. 올해는 상반기 수주량이 늘었지만 하반기 수주량을 줄여 연간 목표치를 조절하기로 했다. 지속적인 '내실 다지기' 행보인 셈이다.

삼성엔지니어링 관계자는 "수익성 최우선 기조의 영업전략으로 3분기 연속으로 흑자를 기록했고 흑자폭도 크게 늘었다"며 "당분간은 현안 프로젝트가 문제없이 마무리될 수 있도록 관리해나갈 것"이라고 설명했다.

◇올 영업익 목표 800억 삭감… 공기 지연 사업장 준공 '촉각'

하지만 하반기 공기가 지연된 부실 사업장의 준공이 잇따를 전망이다. 올해 3분기에만 7조 원을 밑도는 프로젝트들이 준공이 예정돼 있다. 삼성엔지니어링의 해외 현안 프로젝트 중 44% 수준인 것으로 업계는 전망하고 있다.

삼성엔지니어링 측도 원가 상승에 대해 어느 정도 예측하고 있는 것으로 보인다. 실제 삼성엔지니어링은 2분기 실적 발표화 함께 연간 영업이익 목표치를 2500억 원에서 1700억 원으로 하향조정한다고 밝혔다. 상반기 1077억 원의 영업이익 대비 하반기는 600억 원 수준에 그치는 셈이다.

삼성엔지니어링이 시장과의 약속을 위해 보수적인 목표치를 재설정했다지만 사실 연초 내세웠던 목표달성 실패한 것이다. 수정된 목표를 달성하면 하반기 영업이익률은 다시 1.5%를 기록, 다시 뒷걸음질 치게 된다.

그나마 대표적인 부실 사업장으로 손꼽히던 사우디 샤이바 사업장의 경우 공기 지연의 사유가 발주처로 넘어갈 것으로 알려져 삼성엔지니어링의 부담이 줄어들 전망이다. 하지만 '저마진' 대형 프로젝트들이 아직 다수 존재하고 있어 내년 전망까지 불투명하게 하고 있다.

특히 UAE 카본블랙 프로젝트의 경우 지난해 3분기 2200억 원 가량을 충당금으로 쌓았지만 공사규모가 늘어나면서 추가 손실 가능성에 노출됐다. 또 사우디 얀부발전과 쿠웨이트 CFP#2 역시 마찬가지다. 3곳은 모두 입찰 당시 타 업체와의 입찰금액에 상당한 차이가 있었던 것으로 전해진다.

증권사 애널리스트는 "일부 현안 프로젝트의 경우 우려가 해소되고 있지만 여전히 다수의 프로젝트가 공기 지연에 따른 원가 리스크에 노출돼 있다"며 "영업이익 목표치를 대거 줄인 대목도 회사 측에서 추가 원가 발생을 예측하고 있는 것"이라고 설명했다.

|

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

best clicks

최신뉴스 in 전체기사

-

- 청약증거금 2조 몰린 쎄크, 공모청약 흥행 '28일 상장'

- [영상/Red&Blue]겹경사 대한항공, 아쉬운 주가

- [i-point]모아라이프플러스, 충북대학교와 공동연구 협약 체결

- [i-point]폴라리스오피스, KT클라우드 ‘AI Foundry' 파트너로 참여

- [i-point]고영, 용인시와 지연역계 진로교육 업무협약

- [i-point]DS단석, 1분기 매출·영업이익 동반 성장

- [피스피스스튜디오 IPO]안정적 지배구조, 공모 부담요소 줄였다

- 한국은행, 관세 전쟁에 손발 묶였다…5월에 쏠리는 눈

- [보험사 CSM 점검]현대해상, 가정 변경 충격 속 뚜렷한 신계약 '질적 성과'

- [8대 카드사 지각변동]신한카드, 굳건한 비카드 강자…롯데·BC 성장세 주목