'다크호스' 동일, 동부건설 본입찰 참여 안한다 매각 측에 불참의사 통보, 대기업 경영시스템 자료 확보 목적

김장환 기자공개 2016-05-10 08:16:29

이 기사는 2016년 05월 08일 13시40분 thebell에 표출된 기사입니다

동부건설 매각 예비입찰에 참여한 ㈜동일이 본입찰 불참 의사를 매각자 측에 전달한 것으로 확인됐다. 자금을 들여 실사까지 진행했지만, 정작 본게임에는 나서지 않겠다는 입장이다. 애초부터 대형 건설사의 경영 시스템을 살펴보기 위한 목적에서 이번 인수전에 뛰어든 것으로 파악된다.8일 투자금융(IB) 업계에 따르면 ㈜동일은 동부건설 매각 본입찰에 참여하지 않겠다는 의사를 주관사인 삼일회계법인(삼일PwC)과 서울중앙지방법원 파산부 등에 이미 통보했다. 지난달 4일 인수의향서(LOI) 제출 이후 실사를 거쳐 최종적으로 이 같은 결정을 내린 것으로 알려졌다.

부산지역에 연고를 둔 ㈜동일은 미흡한 인지도와 달리 제법 '잘 나가는' 건설사이다. ㈜동일의 2015년 감사보고서를 살펴보면 지난해 별도기준 매출 1358억 원, 영업이익 293억 원, 당기순이익 319억 원을 각각 기록했다. 전년보다 매출 외형이 큰 폭으로 줄었지만, 수년간 적자 없이 안정적 실적을 이어오고 있다.

최근에는 경기도 고양시 삼송지구에서 '동일스위트' 브랜드를 단 아파트를 분양하는 등 사업 영역을 전국으로 넓히고 있다. 시공능력평가 순위는 35위로, 건설업계에서 비교적 익숙한 우미건설(37위), 포스코엔지니어링(38위), 대우조선해양건설(41) 등 보다 상위권에 랭크돼 있다.

|

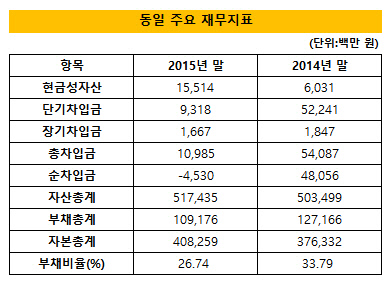

재무 구조도 양호한 편이다. 지난해 말 기준 부채총계는 1092억 원, 자본총계는 4083억 원으로 부채비율이 26.7%에 그친다. 이 기간 총 차입금은 110억 원, 현금성자산이 155억 원으로 사실상 무차입 틀을 유지하고 있다. 동부건설 인수를 위해 외부에서 자금을 조달할 수 있는 여력이 그만큼 충분하다고 볼 수 있다.

업계에서는 이에 따라 ㈜동일을 동부건설 인수전 '다크호스'로 바라보는 시선도 있었다. 예비입찰 참여 업체들 상당수가 재무적투자자(FI)이고, 경영권 확보를 목적으로 매각에 뛰어든 호반건설 등 전략적투자자(SI)들도 인수 의지가 크지 않기 때문이다.

정작 본입찰 포기를 선언한 ㈜동일은 다른 데 목적이 있었다는 후문이다. 업계 관계자는 "동일은 실사 기회를 얻어 대기업 건설사의 경영 시스템이 어떤지 살펴보기 위해서 예비입찰에 들어왔다"며 "(실사를 위해 지급해야 하는) 1000만 원대 비용으로 배울 만한 다양한 데이터를 얻을 수 있는 좋은 기회라고 판단했던 것"이라고 말했다.

㈜동일이 본입찰 불참 의사를 밝히면서 동부건설 인수전은 이제 FI 중심의 격전이 펼쳐질 것으로 전망된다. 지난달 4일 열린 예비입찰에 입찰의향서(LOI)를 제출해 본입찰 참여 자격을 얻은 업체는 ㈜동일 외 키스톤PE, 한토신, 유암코, 호반건설, 서영엔지니어링 등 6곳이다. 본입찰은 오는 10일 진행된다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

best clicks

최신뉴스 in 전체기사

-

- [i-point]제이엘케이, ‘메디컬 AI 얼라이언스’ 출범식 개최

- 카카오엔터테인먼트 매각, 투자자간 셈법 엇갈린다

- 카카오, '11조 몸값' 카카오엔터테인먼트 매각 추진

- [i-point]대동, 우크라이나 농업부와 미래농업 기술 지원 협력 논의

- '위기를 기회로' 탑코미디어, 숏폼 올라탄다

- [thebell interview]임형철 블로코어 대표 “TGV로 글로벌 AI 투자 확대”

- [VC 경영분석]유안타인베, '티키글로벌' 지분법 손실에 '적자 전환'

- [VC 경영분석]성과보수 늘어난 CJ인베, 줄어드는 관리보수 '과제'

- [VC 경영분석]'첫 성과보수' 하나벤처스, 모든 실적 지표 '경신'

- [VC 경영분석]SBVA, '펀딩·투자·회수' 선순환…'당근' 성과 주목