현대重 지주사 전환, 높아지는 '삼호重 합병' 가능성 [지배구조 분석]손자회사 계열사 지분 소유 금지…성사 시 현대미포 42.3% 유지 가능

강철 기자공개 2017-01-24 08:20:10

이 기사는 2017년 01월 23일 16:25 thebell 에 표출된 기사입니다.

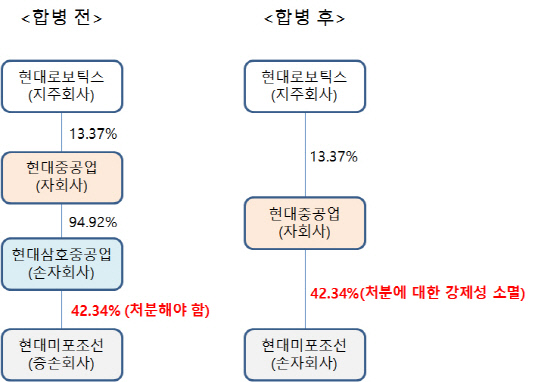

현대중공업그룹이 현대로보틱스를 중심으로 한 지주회사 전환을 공식 선언했다. 분사 후 인위적인 조치를 통해 충족시켜야 하는 지주회사 요건으로는 △상장 계열사 지분 20%(비상장 계열사는 40%) 이상 보유 △손자·증손회사의 국내 계열사 주식 소유 제한 △금융 계열사 보유 금지가 꼽힌다.업계에선 현대중공업이 현대삼호중공업을 합병하는 방법으로 '손자·증손회사의 국내 계열사 주식 소유 제한' 요건을 해소할 수 있다는 관측을 내놓고 있다. 현대중공업이 현대삼호중공업을 합병할 시 현대미포조선의 위치가 '증손'에서 '손자'로 상승하고, 그 결과 주식 보유 제약이 사실상 없어진다.

◇ '손자·증손회사의 국내 계열사 주식 소유 제한' 해결이 관건

현대중공업은 오는 2월 27일 임시 주주총회를 열고 △현대로보틱스(로봇·투자) △현대건설기계(건설장비) △현대일렉트릭앤에너지시스템(전기전자시스템)을 인적분할하는 안건을 승인할 예정이다. 분할기일은 4월 1일이다.

분할되는 계열사 중 현대로보틱스는 지주회사로 설립된다. 현대중공업, 현대건설기계, 현대일렉트릭앤에너지시스템의 자기주식을 13.37%씩 매입해 그룹 지배구조 상에서 최상단에 오를 예정이다.

공정거래법에 따르면 지주회사는 △자산총액 5000억 원 이상 △자산총액 중 자회사 지분가액 비중 50% 이상 △부채비율 200% 이하 △상장 계열사 지분 20%(비상장 계열사는 40%) 이상 보유 △손자·증손회사의 국내 계열사 주식 소유 제한 △금융 계열사 보유 금지 등의 요건을 갖춰야 한다.

현대로보틱스는 분할 자체로 △자산총액 5000억 원 이상 △자산총액 중 자회사 지분가액 비중 50% 이상 △부채비율 200% 이하 요건을 갖춘다. 다만 △상장 계열사 지분 20%(비상장 계열사는 40%) 이상 보유 △손자·증손회사의 국내 계열사 주식 소유 제한 △금융 계열사 보유 금지를 충족하기 위해서는 인위적인 조치가 필요하다.

'상장 계열사 지분 20%(비상장 계열사는 40%) 이상 보유'는 상대적으로 손쉽게 충족할 수 있을 것으로 보인다. 현대중공업, 현대건설기계, 현대일렉트리앤에너지가 상장될 예정인 만큼 현대로보틱스가 이들 계열사 지분을 7%만 취득하면 된다. 지난해부터 추진 중인 하이투자증권 매각이 완료될 시 '금융 계열사 보유 금지'도 해결된다.

문제는 '손자·증손회사의 국내 계열사 주식 소유 제한'이다. 분할 후 현대중공업그룹의 핵심 지배구조는 '현대로보틱스→현대중공업→현대삼호중공업→현대미포조선'으로 변경된다. 현대중공업이 자회사, 현대삼호중공업이 손자회사, 현대미포조선이 증손회사가 되는 셈이다.

지주회사의 손자·증손회사는 국내 계열사 주식을 보유할 수 없다. 이 요건을 맞추기 위해서는 현대삼호중공업이 보유한 현대미포조선 지분 42.34%, 현대미포조선이 가지고 있는 현대중공업·현대로보틱스·현대건설기계·현대일렉트릭앤에너지시스템 지분 7.98%를 모두 정리해야 한다.

|

◇ '현대重-삼호重' 합병 시 현대미포 지분 42.3% 유지 가능해

현대중공업·현대로보틱스·현대건설기계·현대일렉트릭앤에너지시스템 지분 7.98%는 경영권만 놓고 볼 때 의미가 크지 않다. 현대중공업의 경우 이 지분에 의결권이 부여되지도 않는다.

반면 현대삼호중공업이 보유한 현대미포조선 지분 42.34%는 경영권 유지를 위해 반드시 필요하다. 잔여 지분 57.66%를 매입해 100% 자회사를 만드는 방법이 있으나 이는 현실성이 떨어진다. 따라서 이 지분을 어떻게 처리하느냐가 향후 지주회사 전환 과정에서 관건이 될 가능성이 높다.

업계에선 현대중공업이 현대삼호중공업을 흡수합병하는 방법을 택할 수 있다고 보고 있다.

합병이 이뤄질 시 기존 '현대로보틱스→현대중공업→현대삼호중공업→현대미포조선'의 지배구조는 '현대로보틱스→현대중공업→현대미포조선'으로 변경된다.

이 과정에서 손자회사인 현대삼호중공업이 가지고 있던 현대미포조선 지분 42.34%가 자회사인 현대중공업으로 이전된다. 현대미포조선의 지위도 '증손회사'에서 '손자회사'로 한 단계 상승한다. 강제로 지분을 매각하지 않아도 지주회사 요건을 갖출 수 있다는 얘기다.

현대중공업은 현대삼호중공업 지분 94.92%를 보유하고 있다. 따라서 주주총회, 주식매수청구 접수 없이 이사회 승인만으로 합병 결정이 가능하다. 현대삼호중공업 합병이 지배구조, 비용 측면에서 최상의 결과를 가져오는 방법이 될 수 있는 셈이다.

목포에 생산 거점을 두고 있는 현대삼호중공업은 현대중공업과 마찬가지로 신규 선박 건조를 주력 사업으로 영위하고 있다. 선박 영업은 현대중공업, 현대삼호중공업 공동으로 이뤄진다. 따라서 합병으로 인해 사업 상에 차질이 발생할 가능성도 거의 없다.

조선업계 관계자는 "현대중공업과 현대삼호중공업의 차이점을 굳이 찾자면 노동조합이 별도로 운영되고 있는 것 정도"라며 "합병이 실제로 단행된다면 현대삼호중공업이 '현대중공업 목포조선소'가 될 것으로 보인다"고 말했다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

best clicks

최신뉴스 in 전체기사

-

- '크라우드 펀딩' 와디즈, '테슬라 요건' 상장 추진

- [우리투자증권의 부활]그룹 황태자로 키울까…우리지주 '추가출자' 불가피

- [금융지주 CEO 책임경영 진단]진옥동 회장, 글로벌·자본시장 '톱 레벨' 기반 구축 경과는

- [라인야후 탈네이버 논란]주인 바뀐 라인넥스트, 블록체인 사업 추진 '오히려 좋아'

- [보험사 지급여력 돋보기]DB손보, 줄어든 '보험위험'에 버퍼 확보

- AI 외치는 삼성, 자신감·위기감 '공존'

- 시큐센, 1분기 매출 41억·영업손실 13억

- 콤텍시스템, 1분기 적자폭 감소 "AI 공격 투자"

- '어닝서프라이즈' 파워넷 "성장 모멘텀 계속"

- '이 어려운 시기에'...KB증권, 동문건설 '본PF' 성공