한앤컴퍼니, 코아비스 인수금융 차환 우리銀·하나금융·삼성證 주선…일반 기업대출로 변경

정호창 기자공개 2017-07-04 09:07:03

이 기사는 2017년 06월 28일 17:22 thebell 에 표출된 기사입니다.

사모투자펀드(PEF) 운용사인 한앤컴퍼니가 자동차 부품사 코아비스 투자를 위해 금융권에서 조달한 인수금융(Loan)을 일반 기업대출로 차환(리파이낸싱)했다. 경영권 지분 처분시 기존 인수금융 약정상 차입금을 일시 상환해야 하는 부담이 존재해, 대출조건을 매각 추진에 용이한 형태로 변경하기 위한 조치다.28일 투자은행(IB)업계에 따르면 한앤컴퍼니는 이날 760억 원 규모의 코아비스 인수금융을 새로운 대주단이 조성한 신디케이트론으로 차환했다. 이번 리파이낸싱 작업은 우리은행이 주도하고 하나금융투자와 삼성증권이 공동 주관사로 참여했다.

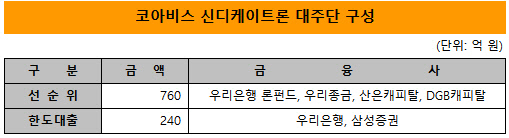

전체 리파이낸싱 규모는 차입 원금인 텀론(Term Loan) 760억 원에 이자 지급용 한도대출(RCF) 240억 원을 포함해 총 1000억 원이다. 텀론은 우리은행 론펀드와 우리종금, 산은캐피탈, DGB캐피탈 등 4곳의 금융사가 대주단을 꾸려 지원했다. 한도대출은 우리은행과 삼성증권이 각각 150억 원, 90억 원씩 설정했다.

대출 만기는 3년으로 결정됐고, 금리는 4% 중반대로 5% 초반대였던 기존 대출보다 소폭 낮게 책정됐다.

|

이번 리파이낸싱의 가장 큰 특징은 차입 성격과 약정 등이 M&A 인수금융에서 일반 기업대출로 전환된 점이다. 기존 차입금은 한앤컴퍼니가 코아비스 인수를 위해 설립한 특수목적법인(SPC) 한앤코에이피홀딩스 유한회사가 차주인 인수금융이었으나, 이번에 코아비스를 차주로 하는 일반적인 기업대출로 변경됐다.

PEF는 기업투자시 일반적으로 SPC를 세워 인수자금의 일부를 금융권에서 차입한 뒤 투자기업과 합병해 자금 부담은 줄이고 수익은 극대화하는 '레버리지(leverage) 전략'을 구사한다. 한앤컴퍼니 역시 이 같은 전략에 따라 지난해 말 한앤코에이피홀딩스와 코아비스의 합병을 단행했다.

SPC와 투자기업의 합병이 이뤄지면 SPC의 운영자금 확보를 위해 투자기업이 정기적으로 시행하던 배당을 할 필요가 없어져 경영 효율성이 높아진다. 대신 SPC의 인수금융이 합병법인에 이전돼 PEF가 기업 매각시 대주단의 동의를 구해야 하는 문제가 생길 수 있다. 통상 SPC에 지원되는 인수금융에 지배권 변경(Change of Control)시 대출금 일시 상환 약정이 걸려있기 때문이다.

한앤컴퍼니가 조달한 코아비스 인수금융 약정에도 같은 조건이 들어있다. 이르면 올해 안에 코아비스를 매각하고 투자금을 회수(Exit) 할 계획을 세운 한앤컴퍼니는 해당 약정이 매각 추진에 부담이 될 수 있다고 판단, 인수금융 리파이낸싱을 통해 대출조건을 변경하기로 결정했다.

이날 리파이낸싱이 순조롭게 마무리되면서 한앤컴퍼니의 코아비스 인수금융은 통상적인 기업대출로 전환됐다. 기존 인수금융이 한앤컴퍼니 SPC가 보유한 코아비스 지분을 담보로 설정했던 것과 달리 새로운 신디케이트론의 담보는 코아비스 자산으로 설정됐다. 이에 따라 지배권 변경(CoC)과 관련된 약정 역시 제거돼 한앤컴퍼니의 코아비스 매각 추진이 한결 용이해졌다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

best clicks

최신뉴스 in 전체기사

-

- 아이엠지티, 과학정보통신부 IR52 장영실상 수상

- [i-point]미래산업 기흥공장, 내년 2분기 가동 시작

- [코스닥 상장사 매물 분석]루멘스, 경영권 프리미엄 105% 책정 근거 '현금 곳간'

- [Company Watch]'공모가 하회' 인스피언, 주가 우하향 '골머리'

- [i-point]소니드에이아이, 자율주행 폭발물·지뢰 탐지 로봇 개발

- [2024 이사회 평가]평가개선 우수 호텔신라, 경영성과 개선 과제

- [2024 이사회 평가]CJ대한통운, 우수한 참여도 속 아쉬운 '평가개선'

- [i-point]아우딘퓨쳐스, 세븐틴 에스쿱스와 마케팅 박차

- 현대모비스 TSR 30% 목표, 투자회수 사이클 자신감

- '티어1' 현대모비스 '글로벌 OE 40%'의 의미