골드만의 아리랑본드, 1년간 1500억 찍었다 27일에도 216억 발행…모두 만기 10년 이상·콜옵션 부여

민경문 기자공개 2018-06-28 13:11:00

이 기사는 2018년 06월 27일 15시51분 thebell에 표출된 기사입니다

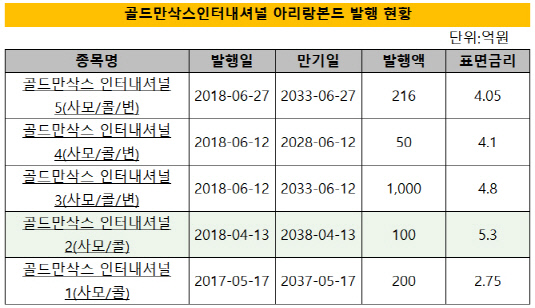

골드만삭스가 국내에서의 원화 조달을 늘려가고 있다. 작년부터 발행한 사모 아리랑본드 규모만 1500억원이 넘는다. 모두 만기 10년 이상의 장기물인데다 콜옵션이 부여된 점이 특징이다. 골드만삭스 측은 조달 다변화 차원에서 원화로 발행하는 것일 뿐 다른 의도는 없다는 입장이다.골드만삭스 인터내셔널은 27일 216억원 규모의 사모 아리랑본드(외국기업이 한국에서 발행하는 원화채권)를 발행했다. 만기는 15년으로 콜옵션이다. 표면금리는 4.05%이지만 FRN(변동금리부) 조건이다.

골드만삭스의 아리랑본드는 이번이 처음은 아니다. 작년 5월 17일 200억원어치(20년물) 발행이 최초였다. 이후 올해 4월 100억원, 지난 12일에는 만기를 나눠 1000억원, 50억원 규모로 조달했다. 모두 콜옵션이 포함된 것이 특징이다. 주관사는 5건 모두 하나금융투자가 담당했다.

|

또 다른 관계자는 "216억원, 50억원처럼 발행액이 쪼개져 있는 것도 흔치 않은 사례"라며 "콜옵션 등을 고려하면 향후 자금 회수 전략까지 고려한 의사결정"이라고 말했다.

이에 대해 골드만삭스 관계자는 "발행 주체인 골드만삭스 인터내셔널은 미국을 제외한 다른 국가에서 펀딩을 하기 위한 영국법인"이라며 "단순히 원화로 자금을 조달하기 위한 취지일 뿐 다른 의도는 없다"고 말했다. 콜옵션의 경우 환율 변동에 대비하기 위해 포함시킨 조항이라는 설명이다.

외국계 IB의 아리랑본드 발행은 골드만삭스가 처음은 아니다. 노무라 인터내셔널 펀딩(Nomura international funding pte)은 2015년부터 작년까지 3년 연속 원화 조달을 이어가고 있다. 공사모 포함 발행액은 5200억원에 달한다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

best clicks

최신뉴스 in 전체기사

-

- '위기를 기회로' 탑코미디어, 숏폼 올라탄다

- [thebell interview]임형철 블로코어 대표 “TGV로 글로벌 AI 투자 확대”

- [VC 경영분석]유안타인베, '티키글로벌' 지분법 손실에 '적자 전환'

- [VC 경영분석]성과보수 늘어난 CJ인베, 줄어드는 관리보수 '과제'

- [VC 경영분석]'첫 성과보수' 하나벤처스, 모든 실적 지표 '경신'

- [VC 경영분석]SBVA, '펀딩·투자·회수' 선순환…'당근' 성과 주목

- [thebell note]'시니어 창업시대'를 기다리며

- [i-point]박진수 주성씨앤에어 대표 "북미 네트워크 기반 영구자석 사업 본격화"

- [i-point]폴라리스오피스, 서버리스 ‘웹오피스’ GS인증 1등급

- [i-point]킵스바이오파마, 윤상배 신임 대표 합류