CJ ENM '캐시카우' 역시 홈쇼핑 [홈쇼핑 빅뱅②]모바일, 취급고 증가율 TV쇼핑 2배 웃돌아…송출수수료 부담도 완화

노아름 기자공개 2018-08-01 08:05:40

[편집자주]

CJ오쇼핑과 CJ E&M 합병 발표 이후 시장에서 내 놓은 평가에는 기대와 우려가 교차한다. 시총 6조원 공룡기업의 비즈니스 전략 변화 못지 않게 유통업계에서는 CJ ENM 발(發) 홈쇼핑 재편 가능성에도 주목한다. 성숙기에 접어든 홈쇼핑 시장에서 개별 기업은 각각 어떤 카드를 꺼내들까. 유통기업의 사업구상을 뒷받침하는 재무여력과 이들의 근간을 이루는 지배구조, 영업환경 변화에 따른 수익구조 변동 등을 종합적으로 살펴본다.

이 기사는 2018년 07월 24일 08시13분 thebell에 표출된 기사입니다

CJ ENM 출범 이후에도 캐시카우는 여전히 오쇼핑 부문이 맡을 가능성이 높은 것으로 나타났다. CJ오쇼핑의 판매수수료율이 홈쇼핑 7개사 중 가장 높은데다가 송출수수료 부담이 없는 모바일부문의 취급고 기여도 또한 점차 늘어나고 있기 때문이다.신설법인 CJ ENM의 사업부문은 △오쇼핑 △E&M △디지털커머스 등으로 나뉜다. 유관 사업영역에 따라 CJ ENM은 홈쇼핑, 방송·음악, 영화·공연 등의 세부 영역으로 쪼개져 사업 포트폴리오를 구축할 것으로 전망된다. 앞서 4개 부문(방송·영화·음악·공연)을 축으로 사업을 이어왔던 CJ E&M은 합병을 앞두고 편제를 2개 부문(방송·영화)으로 개편했다.

시너지 조직을 제외하면 크게 오쇼핑과 E&M 양대 축을 두는 구조이지만 시장에서는 홈쇼핑 사업부문의 실적 기여도가 가장 높을 것으로 전망한다. 이같은 전망이 나온 배경에는 성장세를 보이는 모바일 부문에서 미래먹거리를 찾는 홈쇼핑업계의 최근 분위기와 30%를 웃도는 CJ오쇼핑의 판매수수료율 등이 자리한 것으로 보인다.

CJ ENM 오쇼핑부문 모바일 취급고(거래액)는 지난 1분기 2804억원으로 전년 동기대비 20.3% 늘어났다. TV홈쇼핑 부문 증가율(10.1%)을 약 2배 웃도는 수치로 모바일부문의 성장세가 가파르다는 평가다.

시장에서는 모바일 취급고를 꾸준히 늘려왔던 경쟁사 GS홈쇼핑과 같이 오쇼핑 또한 모바일이 주요 매출처로 자리매김할 가능성이 높다고 내다본다.

이는 매해 높아지고 있는 송출수수료 금액이 홈쇼핑업계의 부담을 키우고 있는 것과 달리 모바일은 유료방송사에 채널사용료(송출수수료)를 납부할 필요가 없다는 점이 반영된 진단이다. 유료방송사가 방송 대가로 홈쇼핑 업체로부터 거둬들인 송출수수료 매출은 2016년 1조 2560억원까지 증가했다.

|

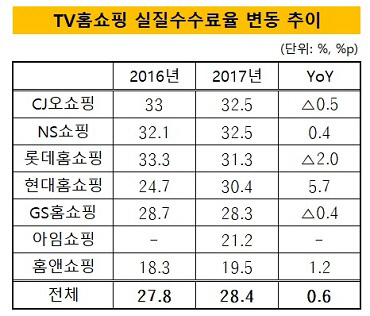

이외에도 판매 알선 대가로 홈쇼핑사가 협력사로부터 수취하는 판매수수료가 최근 2년 연속 32.5~33%를 기록하고 있는 점 또한 오쇼핑의 실적 기여도를 추정하는 가늠자가 된다.

공정거래위원회는 지난해 유통채널 업태별로 판매수수료율을 조사한 결과를 발표했는데, TV홈쇼핑이 상품 판매 대가로 납품업체로부터 받는 수수료율(28.4%)이 백화점(22%), 대형마트(21.9%), 온라인몰(11.6%)에 비해 비싼 것으로 나타났다. 홈쇼핑 7개사 중에서는 CJ오쇼핑의 수수료율이 32.5%로 가장 높았다.

판매수수료는 홈쇼핑업체의 주요 수익원이기도 하다. 지난 1분기 기준 판매수수료(대행매출)이 전체 오쇼핑 부문 매출에서 차지하는 비중은 77.29%로 나타났다. 이는 홈쇼핑업계의 높은 수익성을 지탱하는 요인으로 꼽힌다.

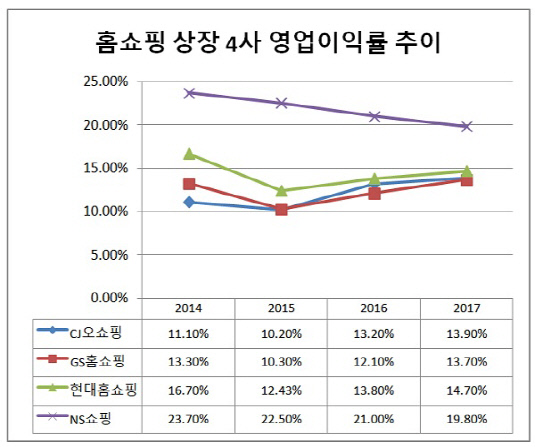

지난 2015년 백수오 파동 이후 TV홈쇼핑 사업자의 영업이익률이 하락했음에도 홈쇼핑 7개사는 여전히 백화점, 할인마트, 편의점 등 여타 유통채널 사업자에 비해 수익성이 높은 것으로 나타났다. 별도기준 지난해 CJ오쇼핑의 영업이익률은 전년대비 소폭 증가한 13.9%로 집계됐다. 이는 GS홈쇼핑(13.7%)과 엇비슷한 규모로 CJ오쇼핑이 2016년 대표이사 교체 카드를 꺼내들며 수익성 반등에 성공했다는 평가다.

|

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

best clicks

최신뉴스 in 전체기사

-

- [김화진칼럼]보험 사기

- [리걸테크 스타트업 점검]엘박스, 투자 혹한기 깨고 시리즈C 성료 임박

- [달바글로벌 road to IPO]구주매출 고사한 FI…'오버행 우려' 기우일까

- [모태 2025 1차 정시출자]13곳 몰린 재도약, 나우IB·교보증권 탈락 이변

- [모태 2025 1차 정시출자]창업초기 일반, L&S·위벤처스·HB인베 각축전 예고

- [모태 2025 1차 정시출자]스케일업·중견도약, AI코리아 매칭 일변도 될까

- [모태 2025 1차 정시출자]강자 집결 라이콘 분야, 와이앤아처 탈락 '이변'

- [모태 2025 1차 정시출자]대형사 2곳 생존 '청년창업', 중소형사간 경쟁 심화

- [모태 2025 1차 정시출자]여성기업 분야, 기술 중심 CVC 강세

- [모태 2025 1차 정시출자]루키리그, 23곳 생존…재수생 절반 올해도 아쉽게 고배