[배달의민족 M&A]공정위 조건부 승인에도 'DH·배민' 빅딜 굳건한 까닭우아DH아시아 통해 아시아 시장 공략이 최종 목표…'핵심자산' 넘긴 뒤 매각 가능성

서하나 기자공개 2020-11-18 08:18:02

이 기사는 2020년 11월 17일 10시02분 thebell에 표출된 기사입니다

공정거래위원회가 요기요 매각을 조건부로 내걸었음에도 딜리버리히어로(DH)와 우아한형제들의 빅딜에 큰 타격은 없을 것으로 보인다. 애초부터 한국에서 성격이 유사한 두 개의 플랫폼을 동시에 운영하기 보단 양사를 점진적으로 통합해나가는 시나리오에 중점을 두고 있었기 때문이다. 마지막까지 공정위 설득이 어려울 경우, 최대한 시간을 확보해 '알짜' 자산을 배민에 넘긴 다음 매각을 진행하는 그림도 가능하다.17일 업계에 따르면 공정위는 요기요를 운영하는 DH 측에 배달의민족 인수를 위해선 자회사 요기요를 매각하라는 조건을 단 조건부 심사 보고서를 발송했다. 국내 배달 앱 1, 2위 사업자인 배달의민족과 요기요가 결합하면 시장 점유율이 90%에 이르는 독점적 지배자가 탄생하고, 배달료 인상 등 시장에 대한 영향력이 높을 수 있다는 이유에서다.

인수 주체인 DH 측은 "요기요 매각은 절대 없다"라며 "남은 절차 동안 어떻게든 공정위를 설득해보겠다"고 밝혔다.

앞으로 DH측의 코멘트 제출과 12월 9일로 예정된 전원회의, 공정위의 최종 발표 등 절차가 남아 있다.

시장에선 공정위가 입장을 번복하기는 쉽지 않을 것이란 관측이 지배적이다. 공정위의 조건부 승인은 '불허'인 만큼 결국 딜이 깨질 것이라란 전망도 나온다.

일각에선 최악의 경우에도 DH측 타격은 그리 크지 않을 것이라고 지적했다. 최대한 보수적으로 가정하더라도 배달의민족 운영사 우아한형제들이 인수 무산에 대해 걱정할 필요는 없다는 분석에 힘이 실린다.

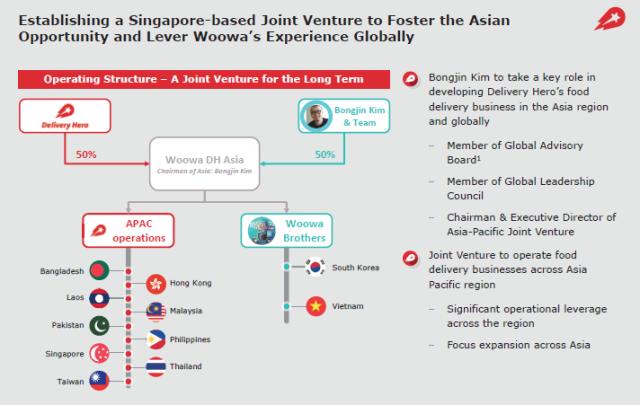

DH와 우아한형제들은 지난해 12월 지분 맞교환을 통해 합작법인 우아DH아시아를 설립하고 함께 아시아 시장을 공략해나가겠다는 플랜을 발표했다. 그러면서 DH가 인수하는 전체 지분 87% 가운데 김봉진 의장과 경영진의 지분 약 13%는 현금 대신 DH 지분과 맞교환이 이뤄졌다. 애초에 엑시트 개념으로 진행된 인수합병(M&A)이 아니었다.

김봉진 의장은 우아한형제들과 딜리버리히어로가 각각 지분 50%-1주, 50%+1주를 출자해 세운 합작법인 '우아DH아시아'의 회장(Chairman)에 올랐다. 사실상 DH가 노린 것은 우아한형제들이 아닌 김 의장이라는 말도 나왔다. 김 의장은 기존에 없던 배달 서비스를 만들어 국내 압도적 1위 서비스로 키워냈고 오랜 기간 운영 노하우와 마케팅 역량 등을 입증한 인물이다.

DH가 우아한형제들 인수를 포기할 가능성은 극히 낮다. 게다가 아시아는 DH가 절대 포기할 수 없는 중요한 시장이다. 김봉진 의장이 우아DH아시아 회장에 올라 총괄할 대만, 라오스, 말레이시아, 방글라데시, 싱가포르, 태국, 파키스탄, 필리핀, 홍콩 등 11개국의 매출은 이미 DH 글로벌 매출의 약 37%를 차지할 뿐 아니라 가장 잠재력 높은 시장이다.

이 때문에 지난해 말 양사의 빅딜 발표 이후부터 요기요 내부에선 불안한 기운이 감돈 것으로 전해진다. DH 입장에서 배민 인수 이후를 생각해보면 국내에서만 성격이 유사한 두개의 플랫폼을 동시에 운영하는 그림이다. 효율성이 떨어지는 상황에서 요기요 정리는 시간문제일 수 있다. 더욱이 최종 목표인 아시아 배달 시장 석권을 위해선 국내에서 두 개의 플랫폼에 중복으로 투자할 여력이 부족할 것이란 전망이다.

실제로 외국계 기업이 국내 기업을 인수한 뒤 고용 문제로 갈등을 빚은 사례도 있다. 대표적으로 2013년 로켓코리아 국내 진출 법인인 그루폰코리아는 티켓몬스터와 합병 이후 수백 명에 이르는 그루폰코리아 직원을 정리했다.

물론 최선의 시나리오는 공정위의 승인을 얻어내 안정적으로 인수를 마친 뒤 점진적으로 1위 플랫폼인 배민에 힘을 싣는 그림이다. 다만 이 경우에도 요기요 브랜드와 인력을 언제까지 지속할지 여부는 여전히 불투명하다. 최근 배민과 요기요의 점유율은 각각 약 60%, 약 30% 등이다.

딜 관계자는 "딜을 진행하기에 앞서 양측 경영진이 지금과 같은 상황을 대비해 플랜을 세웠을 것"이라며 "최악의 경우 핵심 자산을 배민에 넘기고 요기요를 정리하더라도 배민 인수를 마무리하겠다는 시나리오가 유력해 보인다"고 전했다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 전체기사

-

- [아이티켐 IPO]활발한 조달, RCPS·유상증자 당시 밸류 살펴보니

- [판 바뀐 종투사 제도]위험 익스포져 확대 전망, 리스크 파트 설득 '관건'

- [판 바뀐 종투사 제도]PBS 대상 확대…실효성은

- [판 바뀐 종투사 제도]IMA 부동산운용 10% 제한, 발행어음 통합 한도 설정

- 크로스로드파트너스, 에이엘티 투자 1년 만에 회수 '시동'

- 'DIP 카드' 김병주 MBK 회장, 직접 출연 아닌 보증 택했다

- 중부CC 매각 속도전, 홀당 가격 100억 가능 관측

- '고려아연 우군' 베인캐피탈, 브릿지론→인수금융 대환 나선다

- '지붕형 태양광 인수' 스틱·에이치에너지, LP 모집 포인트는

- [판 바뀐 종투사 제도]신용공여 중견기업 확대, 수익 창출 루트 '고심'