'한샘·두산'발 메가딜 클로징 눈앞, 자문사 순위 영향은 딜로이트안진·삼정KPMG·법무법인 화우 '화색'

서하나 기자공개 2022-01-04 08:20:51

이 기사는 2022년 01월 03일 13시31분 thebell에 표출된 기사입니다

2022년 국내 인수합병(M&A) 시장에서 연초부터 조단위 딜 클로징이 예정됨에 따라 주요 자문사들이 초반 기선 제압에 나설 것으로 예상된다. 한샘 매각 측 금융자문을 제공한 딜로이트안진과 두산공작기계 인수 자문을 수행한 삼정KPMG 등이 대표적이다.지난해 인수합병(M&A)을 가장 뜨겁게 달군 한샘 딜의 자금 납입이 4일 완료될 예정이다. 인수 측인 IMM프라이빗에쿼티(PE)은 약 1조4400억원의 자금을 납입해 한샘 최대 주주인 조창걸 회장(15.45%)을 포함한 특수관계인 7인의 보유 지분 약 30%를 취득한다.

연초부터 조단위 딜이 성사되면서 자문사로 활약한 하우스들이 단숨에 상위권에 랭크될 것으로 보인다. 딜로이트안진과 법무법인 화우 등은 각각 한샘 매각 측의 금융자문과 법률자문을 수행했다.

딜로이트안진은 지난해 회계자문 분야에서 거래금액 19조6253억원으로 삼일PwC(34조9188억원)와 삼정KPMG(23조35억원)에 이어 3위에 올랐다. 그러나 금융자문 분야에서는 지난해 16위에 그치면서 크게 두각을 드러내지 못했다.

법무법인 화우의 초반 러시도 예상된다. 화우는 지난해 말 한샘 딜 클로징이 예상됨에 따라 준수한 기업 자문 실적이 기대됐지만, 자금납입 일정이 연초로 밀리면서 순위에 큰 이변을 만들진 못했다. 화우는 지난해 법률자문 금액 3조6485억원, 조정점유율 3.78%로 리그테이블 6위에 올랐다.

대신 연초부터 1조원대 트랙레코드를 쌓으며 순조롭게 출발하게 됐다. 사실 화우는 M&A를 아우르는 기업 자문은 송무 부문에 비해 상대적으로 경쟁력이 약하다는 평가를 받아왔다. 하지만 최근 대기업 M&A 빅딜에 법률 자문사로 자주 등장하면서 과거와는 사뭇 다른 행보로 이목을 끌고 있다.

2조4000억원 규모의 두산공작기계 인수전도 자문사들이 연초부터 치고 나갈 빅딜로 꼽힌다. 디티알오토모티브는 지난해 8월 MBK파트너스로부터 두산공작기계 지분 100%를 인수하는 주식매매계약(SPA)을 체결했다. 거래 종결은 1월 28일로 예정돼있다.

두산공작기계 딜에 자문사로 활약한 하우스들의 초반 순위 상승이 예상된다. 특히 두산공작기계 인수 측 금융자문과 회계자문을 도맡은 삼정KPMG의 수혜가 클 것으로 보인다. 인수 측과 매각 측 법률자문을 모두 챙긴 김앤장 법률사무소도 단숨에 조단위 실적을 쌓을 예정이다. 이밖에 BoA메릴린치가 매각 측 금융자문사를 맡았다.

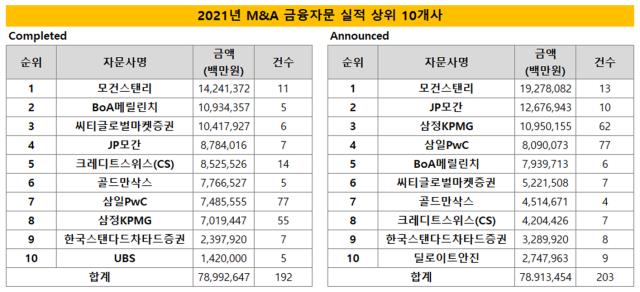

더벨 리그테이블에 따르면 거래 완료(잔금납입) 기준 2021년 M&A 금융자문 분야 상위 10개사의 자문 실적 금액은 83조2250억원을 기록했다. 14조2414억원 규모의 거래를 책임지며 1위에 오른 모건스탠리를 비롯해 BoA메릴린치(10조9344억원), 씨티글로벌마켓증권(10조4180억원) 등이 각각 2·3위를 차지했다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

best clicks

최신뉴스 in 전체기사

-

- [i-point]아이씨티케이, WIPO 글로벌 어워드 최종 후보 선정

- [영상]항공시장 다크호스 대명소노, 티웨이항공에서 멈춰선 이유는

- 코스닥 오너의 투자조언

- [i-point]에이루트, 무상감자 결정

- [i-point]샌즈랩, 지식재산 경영인증 획득… IP 포트폴리오 강화 박차

- [i-point]한컴케어링크, 3년 연속 질병관리청 생산 과제 수행기관 선정

- [한화에어로스페이스 vs 라인메탈]주가만으로도 확실한 환원, 미래투자 차이점은

- [한화에어로스페이스 vs 라인메탈]안정적 배당 추구 vs 적극적 주주환원에 '알파'도 기대

- 교보생명, 보장성 비중 축소 속 실적·CSM 동시 감소

- BC카드, 신사업 선전에도 본업 매출 축소