보로노이 상장 밸류, 프리IPO 대비 28% 낮췄다 'L/O 2건' 가치 사실상 미반영, 공모 물량 줄이고 할인율 확대

심아란 기자공개 2022-05-17 08:28:30

이 기사는 2022년 05월 16일 10시55분 thebell에 표출된 기사입니다

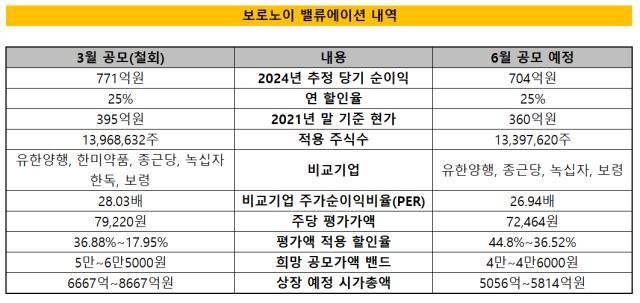

보로노이가 지난해 8월 완료한 프리IPO 포스트 밸류보다 최대 28% 낮춘 상장 몸값을 제시해 눈길을 끈다. 마지막 펀딩 전후로 성사시킨 2건의 기술이전(L/O) 가치를 사실상 밸류에 반영하지 않은 모습이다. 3월 첫 번째 공모 당시 시장 눈높이를 확인한 이후 공모 물량을 줄이고 할인율도 높인 만큼 코스닥 입성에 성공할지 주목된다.보로노이는 내달 8일부터 이틀 동안 공모가 확정을 위한 수요예측에 나선다. 앞서 3월에 공모를 진행했으나 철회를 결정했다. 올해 7월까지 상장예비심사 효력이 지속되는 점을 고려해 새로운 증권신고서를 금융위원회에 제출하고 공모에 다시 도전한다.

보로노이는 총 130만주의 신주를 발행할 예정이며 공모 밴드는 4만~4만6000원으로 제시했다. 공모 예정액은 520억~598억원이다. 상장 밸류는 최대 5814억원을 기대하고 있다.

이번 IPO의 프리 밸류는 최대 5204억원 수준으로 책정됐다. 작년 8월 250억원 규모로 완료한 프리IPO 포스트 밸류가 6246억원인 점을 감안하면 17% 할인된 가치다. 희망 공모 밴드 하단 가격을 고려하면 28% 낮췄다. 올해 3월에 진행했던 첫 번째 공모 당시 프리 밸류 7354억원과 비교하면 29% 낮게 조정됐다.

시장에서는 보로노이의 상장 완주 의지에 주목하고 있다. 작년 프리IPO를 전후로 미국 소재 브리켈바이오테크(Brickell Biotech)와 피라미드 바이오사언스(Pyramid Biosciences)에 전임상 물질을 기술이전하면서 투자 가치를 높였으나 오히려 상장 몸값은 낮추는 방법을 선택했다. L/O 2건의 총 계약 금액은 1조3864억원이다.

적정 몸값을 조정하기 위해 공모 주식수를 줄이고 신주 발행 가격을 내렸다. 2024년의 예상 순이익도 낮춰 잡고 할인폭을 확대하며 투자 유인을 높였다. 주주들이 의무 보유를 약속한 덕분에 상장 직후 유통 물량은 기존 약 36%에서 이번에 26% 수준으로 감소했다.

코스닥 상장 트랙으로는 '시장평가 우수기업 특례상장(유니콘 트랙)'을 선택했다. 이는 상장 시가총액으로 5000억원 이상이 가능할 경우 전문평가기관 한 곳에서만 기술성 평가를 받게 해주는 제도다. 보로노이는 지난해 6월 기술보증기금에서 A 등급을 받았다. 보로노이의 상장 예정 주식수(1263만8949주)를 고려하면 확정 공모가 하한선은 3만9560원이다.

2015년 설립된 보로노이는 실험실과 인공지능을 연계한 플랫폼 '보로노믹스'를 통해 신약 후보물질을 발굴하고 개발 초기에 기술이전하는 사업모델을 구축했다.

세포 내 신호전달을 담당하는 인산화효소(Kinase) 중 질병의 원인이 되는 인산화효소에 선택적으로 결합하는 표적치료제 개발 기술이 핵심 역량이다. 종양, 퇴행성 뇌질환, 자가면역질환 치료제를 개발하고 있으며 직접 임상을 진행 중인 파이프라인은 교모세포종과 췌장암을 타깃으로 하는 'VRN-01'이다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사