[저축은행경영분석]웰컴저축, 상환으로 PF 588억 축소…실적도 선방대손충당금 114% 충당…예금·대출 줄이고 리스크 최소화

김영은 기자공개 2023-12-08 08:19:20

이 기사는 2023년 12월 07일 10시27분 thebell에 표출된 기사입니다

웰컴저축은행이 부동산PF 일부를 상환받아 PF 규모를 줄였다. 부동산 대출 관련 연체율이 악화했지만 대손충당금을 충분히 쌓아 부실 위험에 대비하고 있다.업황 부진으로 저축은행 적자가 이어지는 가운데 웰컴저축은행은 3분기에도 순이익 흑자를 냈다. 올해부터 꾸준히 예금과 대출을 안정화해온 내실경영으로 이자비용 상승폭을 최소화했다. 내년에도 영업 확대보다 보수적인 경영 기조를 이어갈 방침이다.

7일 업계에 따르면 웰컴저축은행의 부동산PF 비중이 부쩍 줄였다. 부동산PF대출 규모는 작년 3분기 6256억원, 올해 상반기 6403억원으로 소폭 올랐으나 이번 3분기에는 5815억원으로 588억원 줄어들었다.

부실채권 매각 없이 대출 만기 상환을 통해 PF규모가 줄어들었다는 설명이다. 시행사들이 건물을 준공하고 이후 분양이 진행되면서 상환을 하거나 은행권으로 대출을 이전했다.

부동산PF를 포함한 부동산 업종 연체율은 4.56%에서 7.09%로 다소 악화했다. 이에 웰컴저축은행은 올해부터 여신 분류 기준을 강화해 대손충당금을 충분히 비축해 두고 있다는 입장이다. 웰컴저축은행의 3분기 고정이하여신 대비 대손충당금 비율은 114.12%다.

향후 부실채권 매각을 위한 작업도 진행 중이다. 현재 웰컴저축은행은 저축은행 PF정상화펀드에 연체채권 매각 여부와 규모를 판단하기 위한 분류 작업을 하고 있다.

경영공시에 따르면 웰컴저축은행의 3분기 누적 순이익은 358억원으로 작년 동기(756억원) 보다 52.6% 감소했다. 그러나 한국투자저축은행(114억원)을 비롯해 적자로 돌아선 페퍼저축은행(-677억원)과 애큐온저축은행(-375억원), 다올저축은행(-111억원)과 비교하면 선방한 모습이다.

타저축은행과 마찬가지로 부실채권 매각이 순익에 가장 큰 영향을 미쳤다. 웰컴저축은행이 3분기에 매각한 처분 금액은 884억원으로 상반기 매각 금액인 550억원 보다 높은 수준이다. 이번 매각으로 88억원의 처분손실이 났지만 1282억원의 대손충당금 환입 효과를 봤다.

눈에 띄는 건 이자비용 증가폭이 크지 않았다는 점이다. 웰컴저축은행의 3분기 이자비용은 609억원으로 전년 동기(400억원) 대비 52% 증가하는 데 그쳤다. 같은 기간 SBI저축은행의 이자비용은 957억원에서 1577억원으로 65% 증가했고 OK저축은행은 763억원에서 1592억원으로 109% 늘어났다.

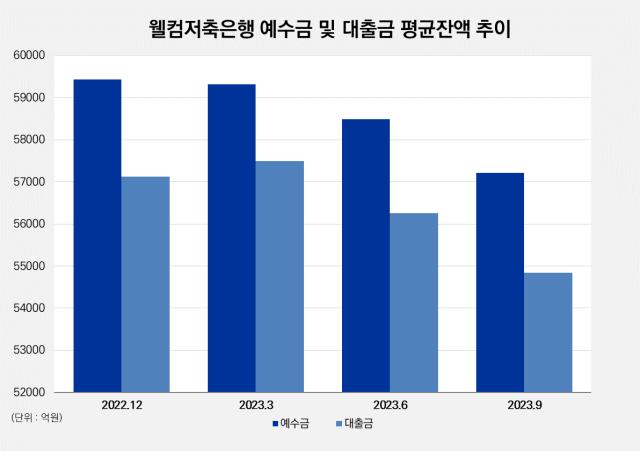

웰컴저축은행은 올해 들어 예금과 대출 규모를 꾸준히 줄이고 있다. 웰컴저축은행의 예수금 평균잔액은 1분기 5조9318억원에서 5조8483억원, 5조7214억원으로 점차 감소했다. 대출금 평균잔액도 1분기 5조7486억원에서 5조6254억원, 5조4843억원으로 낮아졌다.

예금과 대출 구성도 리스크를 줄이는 방향으로 변화했다. 고금리 중심의 신용대출은 줄이고 안정적인 담보 대출이 늘어났다. 3분기 웰컴저축은행의 담보대출과 신용대출은 각각 2조647억원, 1조7962억원이고 비중은 각각 40.97%, 35.64%다. 작년말 담보와 신용대출 비중은 35.56%, 41.32%로 올해와 상반된 모습이다.

예금 구성 또한 안정화했다. 단기 조달이 중요한 요구불예금 비중이 줄어들었다. 올해 1분기 요구불예금은 1조2727억원으로 전체 예수금의 22.15%를 차지했다. 그러나 3분기 요구불예금은 9925억원으로 비중도 18.45%로 감소했다. 반면 거치식예금 비중은 74.22%에서 78.21%로 늘었다.

웰컴저축은행은 경기 회복이 될 때까지 긴축경영 기조를 유지할 방침이다. 웰컴저축은행 관계자는 "올해는 물론 내년 상반기까지도 금리가 떨어지고 경기가 회복되기 전까지는 영업을 확대하는 대신 내부 프로세스를 정비하고 신상품을 준비하는 등 미래를 대비하는 데 힘을 쓸 계획이다"라고 말했다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 전체기사

-

- [i-point]제이엘케이, ‘메디컬 AI 얼라이언스’ 출범식 개최

- 카카오엔터테인먼트 매각, 투자자간 셈법 엇갈린다

- 카카오, '11조 몸값' 카카오엔터테인먼트 매각 추진

- [i-point]대동, 우크라이나 농업부와 미래농업 기술 지원 협력 논의

- '위기를 기회로' 탑코미디어, 숏폼 올라탄다

- [thebell interview]임형철 블로코어 대표 “TGV로 글로벌 AI 투자 확대”

- [VC 경영분석]유안타인베, '티키글로벌' 지분법 손실에 '적자 전환'

- [VC 경영분석]성과보수 늘어난 CJ인베, 줄어드는 관리보수 '과제'

- [VC 경영분석]'첫 성과보수' 하나벤처스, 모든 실적 지표 '경신'

- [VC 경영분석]SBVA, '펀딩·투자·회수' 선순환…'당근' 성과 주목

김영은 기자의 다른 기사 보기

-

- [지방은행vs인뱅 구도 변화]리테일 강자 된 인터넷은행…다음 타깃은 소호 금융

- [금융지주 해외은행 실적 점검]전북은행 PPCB, 포트폴리오 다변화 통했다…순익 '성장일로'

- [윤석열 대통령 탄핵]동력 잃은 금융 정책…백지화 가능성도

- [지방은행vs인뱅 구도 변화]인터넷은행 도입 10년…지방은행 위협하는 순익 성장

- 한국소호은행, 소상공인 금융 혁신 이뤄낼 경쟁력 세가지

- [금융지주 해외은행 실적 점검]NH농협은행, 글로벌 순익 기여도 10% 청사진은

- [은행경영분석]토스뱅크, NIM 나홀로 상승하며 연간 흑자 '스타트'

- [은행경영분석]씨티은행, 14년 만에 ROE 5% 돌파…배경엔 '순익·배당'

- [보험사 지배구조 점검]한화생명, 경쟁사 대비 협소한 사외이사 후보군

- NH농협금융, '내부통제·ESG' 과제 맞춰 사외이사 쇄신