'부정적' 단 쌍용C&E, 단기사채에 '집중' 공개매수에 대한 부정적 시선, 공모채 조달 쉽지 않아

김슬기 기자공개 2024-05-16 08:42:16

이 기사는 2024년 05월 13일 15:18 THE CFO에 표출된 기사입니다.

쌍용C&E가 올 들어 만기 1년 미만의 단기사채 발행에 속도를 내고 있다. 지난해만 해도 회사채 발행을 주요 조달수단으로 활용했으나 올해 지배구조 개편 발표 이후 국내 신용평가사로부터 등급전망이 '부정적' 혹은 '하향검토'로 변경된만큼 조달여건이 더 악화됐다.특히 쌍용C&E의 대주주인 한앤코시멘트홀딩스가 올 들어 지배구조 개편을 진행했고 이를 위해 쌍용C&E도 자기주식을 매입하면서 부담이 커졌다. 쌍용C&E는 공개매수에 3300억원 이상의 자금을 투입했다. 향후 등급 전망 변화 없이는 공모채 조달이 쉽지 않을 것으로 보인다.

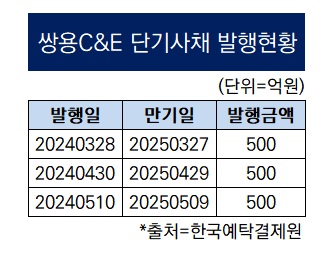

◇ 3월부터 매달 단기사채 발행, 총 1500억 조달

한국예탁결제원에 따르면 지난 10일 쌍용C&E는 500억원 규모의 단기사채를 발행했다. 만기는 내년 5월 9일까지로 364일물로 발행됐다. 신용등급은 한국신용평가와 서울신용평가 두 곳이 A2로 부여했다. 단기신용등급은 A1~A3, B~D등급까지 크게 6개로 나뉜다.

쌍용C&E의 단기사채 발행은 올 들어 속도를 내고 있다. 지난 3월과 4월에도 각각 500억원씩 총 1000억원의 단기사채를 발행했고 현재 단기사채 잔액은 1500억원까지 늘어났다. 지난해까지만 해도 쌍용C&E는 기업어음(CP)이나 단기사채 발행도 거의 없었던 것으로 파악된다.

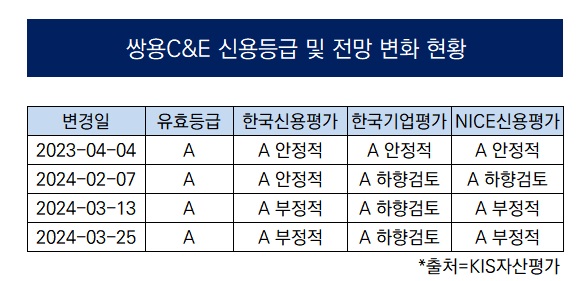

올 들어 쌍용C&E의 단기사채 발행이 증가하고 있는 데에는 올해 지배구조 개편과 관련해 신용평가사들의 등급전망이 좋지 않다는 점과도 무관하지 않은 것으로 보인다. 공모 회사채 시장에서 '부정적' 전망을 달고 기관투자자들의 수요예측을 진행하기에는 상황이 여의치 않았던 셈이다.

올해 2월 한앤코시멘트홀딩스는 상장폐지를 목적으로 쌍용C&E의 공개매수를 단행한다고 발표한 바 있다. 쌍용C&E도 공개매수를 통해 자사주 매입을 해야했던만큼 3300억원이 넘는 자금을 썼다. 공개매수 발표 이후 NH투자증권으로부터 1800억원의 단기차입을 받았고 보유 현금 1550억원도 자사주 매입에 썼다. 지난 4월 매입을 마쳤고 쌍용C&E는 5491만여주, 3746억원 규모의 자사주를 소각했다.

개편안 발표 이후 한국신용평가와 나이스신용평가는 쌍용C&E의 등급전망을 '부정적'으로 조정했고 한국기업평가는 하향검토 대상에 올렸다. 신용등급은 A0다. 신용등급 하향 리스크가 있는만큼 당장 공모채 발행에 나서기보다는 단기사채 위주로 자금을 조달하고 있는 것이다.

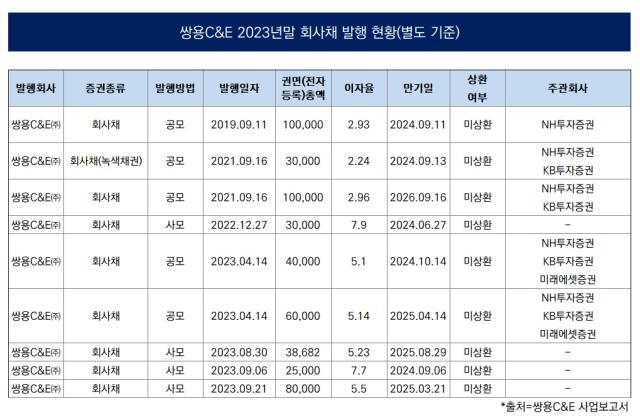

◇ 최근 2년 새 '공모채→사모채→단기사채'로 조달처 변화

쌍용C&E는 그간 주기적으로 공모채 시장을 찾아온 이슈어다. 하지만 지난해 4월 공모채 시장에서 1000억원 모집에 570억원이 모이면서 미매각을 기록했다. 당시 신용등급 및 전망은 'A0, 안정적'이었고 개별 민평금리 대비 +50bp까지 밴드 상단을 열었었다. 그럼에도 미매각이 발생, 체면을 구겼다.

이후 쌍용C&E는 불안정한 투심 때문에 지난해 하반기 사모사채 발행으로 방향을 틀었다. 지난해 8~9월에는 세 차례에 걸쳐 사모채를 발행했다. 8월에는 2년 만기(387억원)로 사모사채를 찍었고 9월 6일에는 1년물(250억원), 2년물(800억원)로 자금을 조달했다. 이자율은 각각 5.23%, 7.7%, 5.5%였다.

그나마 작년에는 사모사채를 통해 만기 1~2년의 자금을 조달했다면 올 들어서는 만기구조가 더 짧아졌다. 올 들어 발행한 단기사채의 경우 364일물로 1년이 채 되지 않는다. 올 하반기에 총 1950억원의 회사채 만기가 돌아오는만큼 하반기에도 차환 발행을 하거나 현금상환을 해야 한다.

내년 상반기에는 올해 발행한 단기사채(1500억원)에 더해 만기가 돌아오는 회사채 1400억원까지 하면 총 2900억원을 상환해야 한다. 결과적으로 쌍용C&E가 1년 안에 갚아야 하는 차입금(사채 기준)은 5000억원에 육박한다. 회사채 만기가 1년 초과 2년 이하인 금액은 1000억원이다. 결국 만기가 1년 이내에 집중돼 있는 것이다.

IB업계 관계자는 "등급 전망에 '부정적'이 달려있거나 하향검토 대상에 올라와 있으면 공모채 발행에 부담이 있는 것이 사실"이라고 설명했다. 결국 당분간 공모채를 통한 조달이 쉽지 않은만큼 사모사채나 단기사채 등을 활용할 것으로 보인다. 조건에 따라 은행권 차입도 늘릴 여지가 있다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 전체기사

-

- [IR Briefing]김창구 클로봇 대표 "로봇 SW 전문기업 포지셔닝"

- GS에너지, 비싼 몸값으로 흥행…'그룹 신인도' 덕봤다

- [i-point]김동식 케이웨더 대표, 보통주 매입 "책임경영"

- [한미 오너가 분쟁]신동국·임주현 선임 주총 열린다…형제측 '감액배당' 상정

- [i-point]하이퍼코퍼레이션, 평가 유예 신의료기술 선정

- [LG CNS IPO]'드디어' 상장 닻 올린다…내달 예심 청구

- 상폐 개선기간 '파멥신', '타이어뱅크' 인사 경영서 빠진다

- [thebell interview]정진바이오사이언스, 국내 첫 '시크리톰' 활용 IBD 타깃

- [thebell note]제약바이오의 주춧돌 'CRO'

- [SG헬스케어 IPO-in depth]스팩 상장 추진, 제품 '세대교체' 통한 매출 확장 전략

김슬기 기자의 다른 기사 보기

-

- [2024 이사회 평가]'내우외환' 카카오, '견제기능·경영성과' 아쉬움

- [그룹 & 보드]'소위원회 최다' 하나금융, '이승열·강성묵' 통해 계열 관리

- [그룹 & 보드]하나금융, 계열사 겸직서 엿본 은행 '절대적' 위상

- [2024 이사회 평가]네이버, 기타비상무이사를 보는 엇갈린 시선

- [보수위 톺아보기]네이버, 'RSU' 도입에도 아쉬운 주가흐름

- [2024 이사회 평가]네이버, '외형 성장'에도 투자 지표 '낙제점'

- [2024 이사회 평가]'꼼꼼한 평가' 네이버, 지배구조 'A+' 이유있네

- [2024 이사회 평가]네이버, 사외이사 추천경로 '옥에티'

- [2024 이사회 평가]네이버, '경영·금융·법률·ESG' 고른 전문성 뽐냈다

- [2024 이사회 평가]네이버, 주주가치 제고 성과에 달린 경영진 보수