[내부거래 톺아보기]합병 앞둔 DN 그룹, 국내 계열 거래 대폭 축소 전망②내부거래 총액 70% 제외, 100억 미만 예상…"지주 전환 따른 최적 결정"

김소라 기자공개 2024-06-20 08:03:55

[편집자주]

공정거래위원회는 매년 대기업 집단의 내부거래 현황을 공개한다. 시장 감시를 통한 소유·지배구조 및 경영 관행의 개선을 유도하기 위함이다. 이해관계자는 이를 토대로 기업집단 내 계열사 간 자산, 자금거래 현황을 파악하고 변화 추이를 확인할 수 있다. 내부거래는 경영전략 상 효율을 극대화하기 위한 목적을 띤다. 하지만 재원을 그룹 내부에만 축적시키고 시장 경쟁력 약화를 야기할 수 있다는 지적도 따른다. 더벨은 대기업 집단의 내부거래 현황과 양상을 짚고 세부 자금흐름을 따라가본다.

이 기사는 2024년 06월 13일 14:42 THE CFO에 표출된 기사입니다.

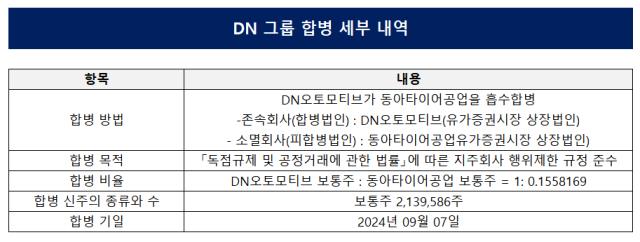

차량용 부품 전문 그룹 'DN'의 내부거래액이 올 하반기 줄어들 전망이다. 그룹 내 주요 법인 간 합병에 따른 영향이다. 현재 내부거래가 상당분 발생하고 있는 두 개 법인 간 합병으로 그룹 내 자금 흐름도에도 주요한 변화가 예상된다.이는 지주사 체제 전환에 따른 후속 조치 차원에서 결정됐다. 그룹의 핵심 법인인 'DN오토모티브'는 지난해 1월 지주사로 전환됐다. '독점규제 및 공정거래에 관한 법률'(공정거래법)에 따라 자회사 총 지분가액이 자산총액의 과반 이상을 넘기며 지주사 전환 의무가 부여됐다. 동시에 지주사를 대상으로 한 자회사 지배력 충족 의무도 발생했다. 이를 이행하기 위한 목적으로 합병을 결정했다는 설명이다.

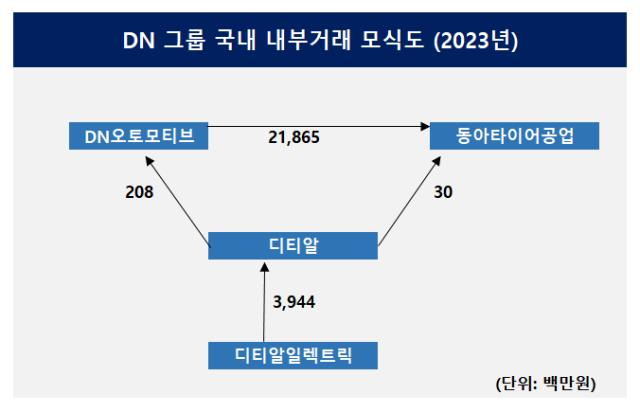

DN그룹은 국내 계열 법인 간 내부거래가 발생하고 있다. DN은 자산총액 5조원 이상을 충족, 공정거래위원회에서 지정하는 공시대상 기업집단에 포함되면서 그룹 내부거래 현황이 시장에 공개되고 있다. 이에 따르면 그룹 국내 계열사 간 내부거래액 합계는 2022~2023년도 모두 300억원대를 기록했다. 세부적으로 사업 법인 간 여러 종류의 거래를 맺고 있다.

향후 해당 거래엔 상당 부분 변화가 발생할 전망이다. 당장 올 사업연도부터 변화의 조짐이 나타날 것으로 예상된다. 3분기 추진 예정인 DN오토모티브와 계열사 '동아타이어공업' 간 합병이 원인이다. DN오토모티브가 차량용 고무 제조사 동아타이어공업을 흡수합병하면서 기존에 집계됐던 상호 간 내부거래액이 총액에서 제외될 예정이다. 서로 다른 법인 간 거래가 아닌 단일 법인 내에서 이뤄지는 사업 및 경영 이슈가 되는 까닭이다.

결과적으로 국내 계열 법인 간 내부거래액은 크게 줄어들 것으로 점쳐진다. 기존 DN 그룹 국내 계열사 간 내부거래 현황을 보면 이번에 합병을 앞둔 2개 법인 간 거래가 가장 큰 몫을 차지했다. 지난해 기준 양사 간 내부거래액은 당해 DN 그룹 국내 계열 법인 전체 내부거래액 대비 72%다. 금액으론 220억원 가량이다. 그 밖에 타 국내 계열 법인 간 내부거래액이 동일한 수준으로 유지된다고 단순 가정했을때 향후 DN 그룹 국내 내부거래 규모는 연 100억원에 못 미칠 것으로 예상된다.

그간 양사 간 발생했던 거래는 대부분 사업 목적 거래다. DN오토모티브가 생산하는 차량용 방진 제품은 합성 고무를 주요 원재료로 한다. 이에 따라 고무 제품을 전문 생산하는 동아타이어공업으로부터 이를 매입해오고 있다. 구체적으로 올 1분기 DN오토모티브는 동아타이어공업에서 총 58억원치의 배합고무(CMB, Carbon Master Batch)를 사들였다. 내부거래액 중 일부 부동산 거래분도 있었지만 차지하는 비중은 미미했다. 1%가 채 안된다.

이번 합병은 그룹 전체 지배력 측면에선 긍정적이다. 지주사 DN오토모티브에 대한 총수 일가 지분이 늘어나는 시나리오다. 이달 기준 김상헌 DN오토모티브 회장을 비롯해 총수 일가가 보유한 동아타이어공업 총 지분은 891만4016주(64.91%)다. DN오토모티브가 동아타이어공업을 흡수합병하는 방식에 따라 이들은 합병비율(1: 0.1558169)에 기초해 DN오토모티브 신주 138만8954주를 추가 획득할 예정이다. 이를 고려했을 때 DN 최대주주 지분은 현재 50.89%에서 53%대로 늘어날 전망이다.

DN은 지주사 체제 하에 합병을 가장 유리한 선택지로 보고 이를 결정했다. 공정거래법상 지주사 행위 제한 규정을 준수해야 하는데 여타 시나리오 대비 해당 선택지가 가장 최적이었다는 설명이다. 이 규정은 지주사가 자회사에 대해 30% 이상 지분을 보유해야 한다는 내용이다. 기존엔 최소 기준이 20%였으나 2020년 말 공정거래법 개정에 따라 규정이 보다 엄격해졌다. 올 1분기 말 기준 DN오토모티브가 보유한 동아타이어공업 지분이 12.6%인 점을 고려하면 지분 추가 취득에 대한 부담이 상당했던 셈이다.

DN오토모티브 관계자는 "지난해를 기점으로 공정거래위원회 대기업 집단에 신규 편입됐고 지주사 전환 등 지배구조와 관련한 후속 이슈들이 따랐다"며 "이번 합병은 동아타이어공업 지분 전량 매각, 지분 30%까지 추가 매입 등 실현 가능한 여러 논의 안건들 가운데 경영 전략적으로 가장 적합한 방향을 택한 것"이라 설명했다.

DN그룹이 덩치를 급격히 불릴 수 있었던 것은 2022년 진행한 '두산공작기계' 인수 영향이 컸다. 2021년 말 기준 연결 자산총액 1조7000억원 규모의 해당 법인을 100% 인수해 단기간 빠르게 성장했다. 지난해 공정거래위원회 공시대상 기업집단 선정 당시 DN 그룹 자산총액은 5조8000억원으로 국내 전체 대기업 집단 중 자산총액 기준 73위에 랭크됐다. 올해 기준 DN 자산총액 변화는 미미했고 전체 순위는 신규 대기업 집단에 지정된 영원 그룹에 자리를 내주면서 74위에 머물렀다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 전체기사

-

- [IB 풍향계]'빅딜급' 수수료 삼성증권 함박웃음…목표 달성 '성큼'

- [Korean Paper]LG엔솔, 발행전 '공들인' 미국 IR 통했다

- [Rating Watch]대림, 등급하향 트리거 터치하자 기준 변경…한숨 돌렸다

- [증권신고서 정정 리스트]'신고서 다시 쓰세요'...현미경 심사, 예비상장사 '진땀'

- [thebell note]알체라 CEO의 배수진

- [IB 풍향계]미래에셋, 장고 끝 비전스팩 '1호' 닻 올린다

- 'A-' 대한항공, 회사채 발행금리는 'A+급'

- [IPO 모니터]뱅크웨어글로벌 FI, 2배 수익으로 엑시트 '눈앞'

- 엔씨소프트, 만기 사채·차입금 상환...비용 관리 '고삐'

- [Company & IB]SK그룹 사업재편, 커버리지 비즈니스 미칠 영향은

김소라 기자의 다른 기사 보기

-

- [내부거래 톺아보기]방산 덕 본 한화그룹, 해외 계열 거래도 줄었다

- HS효성, 효성첨단소재 지분율 충족 방안은

- [내부거래 톺아보기]농심그룹, '비상장' 집중된 계열 거래

- [내부거래 톺아보기]코웨이 품은 넷마블, 해외 계열사 영업 거래 늘었다

- [내부거래 톺아보기]'유통사' 넷마블, 넓게 퍼진 비상장 매출 거래

- [내부거래 톺아보기]분할 앞둔 효성그룹, 계열 거래 축소 전망

- [thebell Forum/2024 CFO Forum]"주주의 성공이 나의 성공이란 인센티브 전제 돼야"

- [내부거래 톺아보기]효성그룹, 도드라진 부동산 임대거래

- [내부거래 톺아보기]합병 앞둔 DN 그룹, 국내 계열 거래 대폭 축소 전망

- [내부거래 톺아보기]DN그룹, 대규모 국외 거래 배경엔 'DN솔루션즈'