[보험사 지급여력 돋보기]한화손보, 건전성감독기준 자본의 '질과 양' 개선 비결은손실흡수성 높은 기본자본 비중 증가…킥스비율도 180%대 진입

이재용 기자공개 2024-06-18 13:02:46

[편집자주]

신지급여력(K-ICS)제도는 기존 위험계수방식에서 벗어나 시나리오 방식을 적용함으로써 경제환경에 따른 자본 변동성 등 리스크를 더욱 정밀하게 측정한다. 이에 재무제표에는 보험사가 처한 실제 경영 상황이 고스란히 드러난다. 새 제도가 도입된 지 1년, 그간 쌓인 지급여력 데이터에 기반해 각 보험사의 경영 리스크를 파악하고 산출 배경과 결론 도출 근거를 살펴본다.

이 기사는 2024년 06월 14일 07:41 THE CFO에 표출된 기사입니다.

한화손해보험은 건전성감독기준(PAP) 자본의 질과 양이 동시에 개선됐다. 지급여력금액(가용자본)의 절대 규모는 줄었으나 지급여력기준금액(요구자본)에 비례한 상대적 규모는 증가했다. 이에 신지급여력비율(K-ICS·킥스비율)은 6.6%포인트 상승했다. 경과조치 전 기준으로도 안정권으로 여기는 180%대에 진입했다.건전성감독기준상 손실흡수성이 상대적으로 낮게 평가되는 신종자본증권과 후순위채 등은 상환하며 의존도를 줄였다. 이익잉여금과 기타포괄손익누계액 등 손실흡수성 원칙에서 높은 평가를 받는 기본자본의 규모는 키웠다. 가용자본의 총량 감소를 일정 수준으로 억제하면서도 구성의 질은 높인 셈이다.

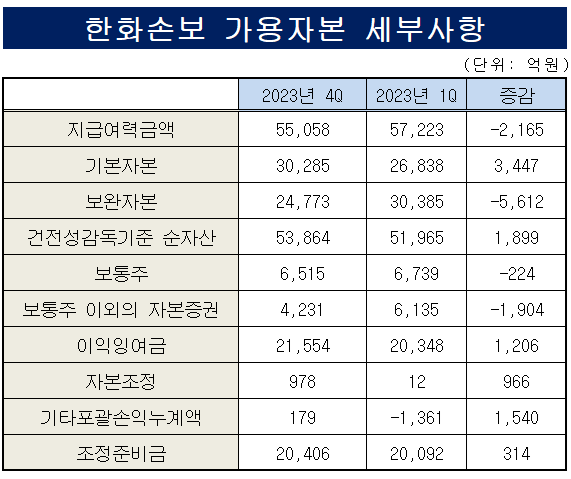

◇가용자본 5.5조…비중 구성, 기본자본 늘고 보완자본은 줄어

한화손보의 지난해 말 기준 가용자본은 5조5058억원이다. 연초 5조7223억원보다 2165억원 감소했다. 가용자본은 건전성감독기준 재무상태표 상의 부채를 초과하는 순자산(자산금액)에서 손실흡수성의 유무에 따라 일부 항목을 가산 또는 차감해 산출한다.

가용자본 총량은 줄었지만 이를 구성하는 자본의 구성은 긍정적으로 바뀌었다. 손실흡수성이 상대적으로 높은 기본자본의 비중이 커졌다. 손실흡수성 원칙에 따라 흡수성이 높은 항목은 기본자본(자본금, 이익잉여금 등)으로, 손실흡수성이 제한적인 항목은 보완자본(후순위채권 등)으로 분류한다.

변동 추이를 자세히 살펴보면 지난해 1분기 대비 지난해 말 기본자본은 2조6838억원에서 3조285억원으로 3447억원 늘었다. 같은 기간 보완자본은 3조385억원에서 2조4773으로 5612억원 감소했다. 보통주와 보통주 이외의 자본증권은 각각 224억원, 1904억원 감소했다.

반면 순이익 실현 등을 바탕으로 한 이익잉여금은 2조348억원에서 2조1554억원으로 1206억원이 증가했고 평가손익 등으로 기타포괄손익누계액은 1540억원 늘었다. 주식할인발행차금, 자기주식, 감자차손, 자기주식처분손실 등의 발생으로 집계되는 자본조정 항목은 966억원 늘었다.

보완자본이 감소한 데에는 신종자본증권과 후순위채 상환의 영향이 크다. 실제로 기발행 신종자본증권은 연초 4235억원에서 2341억원으로 기발행 후순위채무는 5897억원에서 2446억원으로 줄었다. 다만 기발행 신종자본증권은 요구자본 15% 범위내에서 기본자본으로 인정돼 상환 시 기본자본 역시 일부 영향을 받는 구조다.

◇생명장기손해보험위험 완화에 요구자본 2344억원 감소

가용자본이 감소했으나 요구자본도 2344억원 줄어들면서 지급여력비율이 상승했다. 특히 해지율 산출 가정 차등적용으로 장기손해보험의 해지율 부담이 대거 제거되면서 생명장기손해보험위험액이 4404억원이나 감소했다. 한화손보의 지난해 말 생명장기손해보험위험액은 3조725억원이다.

해당 위험액은 보험계약의 인수, 보험금 지급 등 보험계약 자체의 요인에서 발생할 수 있는 위험이다. 구체적으로 사망위험은 1683억원, 장해·질병위험 2조900억원, 장기재물·기타위험 1036억원, 해지위험 1조3296억원, 사업비위험 6738억원 등이다. 대재해위험 중 전염병위험액과 대형사고위험액은 각각 305억원, 847억원이다.

생명장기손해보험위험액과 176억원이 줄어든 신용위험액을 제외하면 다른 하위 위험액 항목은 모두 증가했다. 다만 이들 감소분에 한참 못미처 유의미한 변화를 일으키진 않았다. 지난해 말 한화손보의 일반손해보험위험액은 3681억원, 시장위험액 1조507억원, 신용위험액 3767억원, 운영위험액은 2212억원으로 집계됐다.

위험액 합계와 분산효과 1조1972억원이 감액된 기본요구자본은 3조8920억원이다. 법인세조정액 8878억원 등을 추가로 고려해 최종 산출된 요구자본이 3조43억원이다. 연초 3조2387억원 대비 2344억원 감소한 수준이다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

best clicks

최신뉴스 in 전체기사

-

- 아이엠지티, 췌장암 대상 집속초음파 병행 임상결과 발표

- [영풍-고려아연 경영권 분쟁]김광일 MBK 부회장 "대항 공개매수시 매수가 인상 고려할 수도"

- [영풍-고려아연 경영권 분쟁]"고려아연 경영, 전문경영인에 맡긴다"

- [영풍-고려아연 경영권 분쟁]협력사 지지 호소…여론전 나선 최윤범 회장

- [영풍-고려아연 경영권 분쟁]영풍 측은 왜 고려아연 재무건전성을 공격할까

- [영풍-고려아연 경영권 분쟁]강성두 ㈜영풍 사장 "냉정한 판단에 따라 사모펀드 개입 결정"

- [영풍-고려아연 경영권 분쟁]'경영 전문성'으로도 맞붙는 양측

- [영풍-고려아연 경영권 분쟁]김광일 MBK 부회장 "고려아연, 현 경영 기조면 5년 후 부채 10조"

- [Red & Blue]DB금투, '밸류업' 발표하자마자 주가 20% 올랐다

- 메리츠증권, 1500억 자본확충…메리츠캐피탈 지원 여파

이재용 기자의 다른 기사 보기

-

- [수협은행 차기 리더는]재무통 김철환 전 부행장의 '삼세번' 도전

- 김병환 금융위원장 "환골탈태하듯 내부통제 개선"

- [수협은행 차기 리더는]'영업통 CRO' 박양수 부행장, 준비된 공수겸장

- [삼성생명 밸류업 점검]주주환원율 50% 달성 쉽지 않은 까닭은

- [삼성생명 밸류업 점검]PBR 0.4배 박스권…보험사 '원톱' 위상 무색

- [삼성생명 밸류업 점검]십수 년 이어진 11만원의 벽

- [수협은행 차기 리더는]유력 주자 '살림꾼' 신학기 수석부행장

- [삼성화재 밸류업 점검]공격적인 해외 시장 개척…미래 성장동력 확보

- [삼성화재 밸류업 점검]주가 상승 확실한 '재료' 중장기 자본정책

- [수협은행 차기 리더는]후보자 재공모와 재재공모 되풀이될까