[금융지주 밸류업 비교]총주주환원율을 지표로 삼은 이유①최종 목표 50%로 대동소이…누군가에겐 '꿈의 수치'

조은아 기자공개 2024-11-11 12:47:39

[편집자주]

우리금융이 문을 열고 BNK금융이 문을 닫았다. 국내 은행계 금융지주 7곳이 석달에 걸쳐 밸류업 방안 발표를 마무리했다. 금융지주들은 정부의 밸류업 프로그램에 가장 적극적으로 부응해왔다. 그런 만큼 발표 내용은 물론 그 형식과 시기 등에도 시장의 관심이 집중됐다. 더벨이 베일을 모두 벗은 금융지주들의 밸류업 방안을 비교해봤다.

이 기사는 2024년 11월 07일 07:57 THE CFO에 표출된 기사입니다.

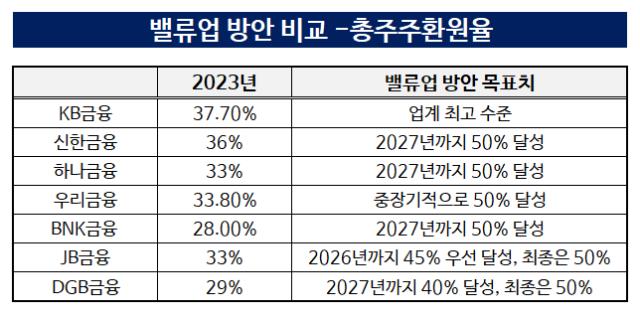

BNK금융을 마지막으로 국내 은행계 금융지주가 밸류업 방안 발표를 마무리했다. 은행계 금융지주 중에선 비상장사인 NH농협금융만 명단에서 빠졌다.금융지주들이 내놓은 밸류업 방안을 나란히 놓고 살펴보면 가장 먼저 눈에 띄는 건 바로 총주주환원율이다. 각 지주마다 언제까지 총주주환원율 얼마를 달성할지 구체적으로 목표를 제시했다.

◇최종 목표는 대부분 50%, KB금융만 제시 안해

금융지주들이 총주주환원율을 목표로 제시한 이유는 자사 주식이 저평가된 가장 큰 이유가 상대적으로 작은 주주환원 규모에 있다고 봤기 때문이다. 총주주환원율은 상장사가 순이익 중 투자자인 주주에게 배당과 자사주 매입(소각)을 통해 얼마만큼을 돌려주는지를 나타내는 지표다.

주주환원에는 크게 두 가지 방법이 있는데 바로 배당금 지급과 자사주 매입이다. 자사주 매입은 배당 못지않게 효과적인 주주환원 방법으로 통한다. 그 자체가 기업이 주가 부양에 공을 들이고 있다는 시그널로 해석되는 데다 자사주를 매입한 뒤 소각하면 주식 수가 줄어 주당 가치가 높아지기 때문이다.

총주주환원율이란 개념 자체는 2000년대 중반 삼성전자가 처음 제시해 사용하기 시작했지만 지금처럼 널리 사용되는 건 이번이 처음이다.

각 금융지주들의 밸류업 발표를 살펴보면 대부분 금융지주들이 총주주환원율 50%를 최종 목적으로 제시했다. 순이익의 절반을 주주환원에 투입하겠다는 의미다. 구체적으로 살펴보면 신한금융과 하나금융이 2027년까지 총주주환원율 50%를 달성하겠다고 밝혔다. 우리금융은 50% 달성을 목표로 제시했지만 구체적 기한을 명시하진 않았다.

대신 '중장기'라는 다소 모호한 표현을 썼다. 다른 금융지주보다 비은행 부문이 약한 데다 현재 동양생명 및 ABL생명 인수 등 비은행 포트폴리오를 한창 강화하는 중인 만큼 정확한 수치를 제시하지 못하는 것으로 풀이된다.

또 눈에 띄는 곳은 KB금융이다. 총주주환원율 목표치를 따로 제시하지 않았다. 업계 최고 수준을 유지하겠다고만 했다. 나머지 3곳을 살펴보면 BNK금융도 2027년까지 50%를 달성하겠다고 했으며 JB금융은 2026년까지 45%를 우선 달성하기로 했다. 역시 50%가 최종 목표지만 시기를 못박진 않았다.

DGB금융은 더 현실적이다. 일단 2027년 40%를 달성하고 추후 50%를 달성한다고 밝혔다. JB금융과 마찬가지로 50% 달성 시점은 밝히지 않았다. DGB금융은 아이엠뱅크의 시중은행 전환을 막 마무리한 만큼 수도권 중심으로 기반을 넓히는 한편 부동산PF 손실로부터 이익체력을 정상화해야 하는 과제를 우선 해결해야 한다.

◇2023년 기준 KB금융이 1등…누가 더 갈길 멀까

지난해 기준 4대 금융지주의 총주주환원율을 살펴보면 KB금융이 37.70%로 가장 높게 나타났다. KB금융은 50%를 목표로 제시하지 않았지만 현실적으로 가장 먼저 50%에 도달할 가능성이 높다.

다른 금융지주들은 33.0~36%를 오간다. 지난해 33%였던 하나금융의 경우 2027년까지 50%를 달성하려면 4년동안 17%포인트, 1년에 4%포인트 이상 총주주환원율을 높여야 한다는 계산이 나온다. 다른 금융지주도 크게 다르지 않다.

너나 할 것 없이 최종 목표로 50%를 내세웠지만 사실 총주주환원율 50%가 글로벌 기업들에겐 '꿈의 수치'가 아니다. KB증권에 따르면 미국의 지난 10년간(2013~2022년) 평균 총주주환원율은 92%에 이르렀다. 같은 기간 미국을 제외한 선진국은 68%, 신흥국은 37%, 중국은 32%였다. 반면 한국은 29%로 선진국은 물론 중국에도 못 미쳤다.

일각에선 총주주환원율에만 초점을 맞춘 밸류업 방안에 대한 비판의 시각도 존재한다. 결국 이익 성장이 뒷받침되지 않고서는 그 효과가 미미할 수 있다는 지적이다. 이익이 정체되어 있는 상태에서 총주주환원율만 높이다보면 자기자본이익률(ROE) 개선 폭은 작아진다.

보유한 현금을 주주환원에 다 쏟아붓는 것도 장기적으론 좋을 리 없다. 초반이야 주가가 오를 수 있어도 점차 보유한 현금이 줄고 주주환원에 쓰일 재원이 줄어들기 때문이다. 기대치만 높아진 상황에선 주가가 오르기는커녕 유지되기도 어렵다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

best clicks

최신뉴스 in 전체기사

-

- '노랑통닭 운영' 노랑푸드 매각 착수, 삼정KPMG 맞손

- [달바글로벌은 지금]유가증권시장 향하는 뷰티기업, 에이피알 '판박이' 전략

- 삼성·키움까지…증권사 VC 협회 릴레이 가입 '왜'

- 코스포, 일본 진출 조력자로…현지 답사 첫 진행

- [VC 투자기업]씨너지, 132억 프리A 브릿지 투자 유치

- [아이지넷, Road to IPO]'보험+핀테크' 결합…인슈어테크 1호 상장 노린다

- [VC 투자기업]빅오션이엔엠, 뮤지컬 제작사 T2N미디어 인수

- 한화생명, 대규모 후순위채 발행…HUG 금리 여파 '촉각'

- HS효성첨단소재, 3년만에 '공모채' 노크…차입만기 늘린다

- [IB 풍향계]위기설 '해프닝' 롯데, 조달 전선 영향은

조은아 기자의 다른 기사 보기

-

- [반환점 돈 진옥동 체제]제2의 '베트남' 찾을 수 있을까

- 미국 증권사 인수한 한화생명…자산운용 시너지 겨냥

- [반환점 돈 진옥동 체제]높은 주가 상승률…'의지'가 '타이밍'을 만나면

- [반환점 돈 진옥동 체제]불리한 출발선…'내실'은 챙겼다

- [반환점 돈 진옥동 체제]'연착륙' 끝났다…'연말 인사'에 쏠리는 시선

- [반환점 돈 진옥동 체제]후반전 시작, 남은 과제는

- [금융지주 밸류업 비교]배당과 자사주 매입·소각 균형점은

- [금융지주 밸류업 비교]'결과'로 말한다, 달랐던 시장 반응

- [한화 금융 계열사는 지금]한화생명, 본업 경쟁력과 미래 먹거리 '이상 무'

- [금융지주 밸류업 비교]CET1비율 13%를 둘러싼 상반된 처지