[금융지주 밸류업 비교]CET1비율 13%를 둘러싼 상반된 처지②모범답안 KB…자본비율 관리와 정부 정책 사이 고심한 우리금융

조은아 기자공개 2024-11-11 12:47:45

[편집자주]

우리금융이 문을 열고 BNK금융이 문을 닫았다. 국내 은행계 금융지주 7곳이 석달에 걸쳐 밸류업 방안 발표를 마무리했다. 금융지주들은 정부의 밸류업 프로그램에 가장 적극적으로 부응해왔다. 그런 만큼 발표 내용은 물론 그 형식과 시기 등에도 시장의 관심이 집중됐다. 더벨이 베일을 모두 벗은 금융지주들의 밸류업 방안을 비교해봤다.

이 기사는 2024년 11월 07일 11:25 THE CFO에 표출된 기사입니다.

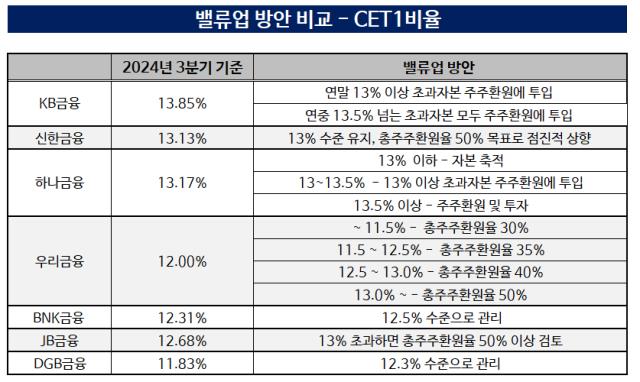

금융지주들이 내놓은 밸류업 방안의 핵심은 결국 자본비율 관리에서 출발한다. 자본비율이 주주환원 여력을 결정짓는 만큼 주요 금융지주는 보통주자본(CET1)비율 관리에 공을 들이고 있다.7월부터 이어진 밸류업 방안 발표에서 금융지주들은 총주주환원율 목표치와 함께 CET1비율 목표치도 함께 내놓았다. CET1비율을 일정 수치로 관리하고 이를 초과하는 자본은 주주환원 혹은 투자에 쓴다는 계획이다. 금융당국이 13%를 권고하고 있는 만큼 대부분의 금융지주 역시 13%라는 수치를 들고 나왔다. 다만 상세히 들여다보면 13%를 둘러싼 입장 차이가 상당하다.

◇13% 넘는 초과자본 아낌없이 쏘는 KB…모범답안 제시

CET1은 납입자본과 이익잉여금 등 핵심 자본으로 구성된다. 금융사의 손실을 가장 먼저 보전할 수 있는 알짜 자본이다. CET1비율은 이를 위험가중자산(RWA)으로 나눈 비율로, 손실흡수능력을 보여주는 핵심 지표다.

보통 13%가 안정적으로 여겨지기 때문에 금융지주들은 대부분 13%를 목표로 삼고 있다. 13%가 넘는 초과자본은 마음대로 쓸 수 있는데 주주환원 혹은 투자 재원으로 활용할 수 있다. 단 금융당국은 주주환원에 쓸 것을 요구하고 있다.

KB금융은 이를 그대로 받아들였다. 연말 기준 13%를 넘는 초과자본 모두를 이듬해 상반기 주주환원에 쓰기로 했다. 또 연중(2분기) 기준 13.5%를 넘는 초과자본은 같은해 하반기에 주주환원에 투입할 예정이다.

글로벌 은행들과 같은 방식이다. 글로벌 은행들은 CET1비율을 기반으로 주주환원 정책을 명확하게 제시한다. JP모건은 매 분기 실적을 발표할 때마다 목표 CET1비율과 이에 기반한 주주환원 정책을 내놓고 있다. 일본 3대 은행 중 하나인 MUFG도 마찬가지다. 실적 발표 때마다 CET1비율이 공개되면서 주주환원 규모 역시 자연스럽게 결정된다. KB금융 역시 이들을 참고한 것으로 보인다.

KB금융이 이같은 방안을 내놓을 수 있는 배경엔 안정적 수준을 유지하고 있는 CET1비율이 있다. KB금융의 CET1비율은 최근 10년 동안 13% 아래로 떨어진 적이 없다. 주요 금융지주 중에서도 CET1비율이 매우 높은 수준인 만큼 13% 초과자본을 모두 주주환원에 소진한다면 파격적인 금액이 될 것으로 전망된다. 최소 연간 2조원은 가볍게 웃돌 것으로 예상되고 있다.

◇KB처럼 하고 싶은데 현실은…

하나금융 역시 자본비율과 연계한 주주환원 정책을 내놨다. 기준은 KB금융과 마찬가지로 13%다. CET1비율 13%를 중심으로 세 구간으로 나눠 주주환원을 펼치기로 했다. 13% 아래일 경우 자본을 축적하며, 13%~13.5%까지는 13%를 넘는 초과자본을 주주환원에 투입한다. 13.5%가 넘으면 주주환원 외에 투자도 검토하기로 했다.

바꿔 말하면 CET1비율이 13% 아래로 떨어지면 사실상 주주환원이 없다는 얘기인데 이는 하나금융의 CET1비율이 앞으로 13% 이상을 꾸준히 유지할 것이란 내부 계산이 뒷받침된 것으로 풀이된다. 하나금융의 3분기 말 CET1비율은 13.17%다.

우리금융도 CET1비율과 총주주환원율을 연계한 밸류업 방안을 내놨다. 다만 현실적 여건을 고려해 눈높이는 다소 낮췄다. CET1비율을 구간별로 나눠 구간에 따라 주주환원 규모를 결정하기로 했다. 하나금융과 언뜻 비슷해 보이지만 출발점이 다르다. CET1비율이 11%대여도 총주주환원율이 30%가 되는 선에선 주주환원을 실시하기로 했다.

우리금융의 CET1비율은 12%다. 다른 금융지주처럼 13%를 기준으로 삼을 경우 주주환원을 할 수 없는 만큼 현실과 타협한 수치를 제시한 것으로 보인다. 자본비율 관리가 필요한 상황이지만 정부의 밸류업 프로그램에도 손발을 맞춰야 하는 고충이 엿보이는 대목이다.

신한지주는 CET1비율 관리 목표를 기존 12%에서 13%로 상향했다. 13% 이상을 유지하면서 주주환원율 50%를 목표로 점진적으로 확대해 나갈 계획이다.

DGB금융과 BNK금융은 CET1비율 목표치를 12.3%, 12.5%로 각각 잡았으나 이와 연계한 주주환원 정책을 따로 내놓지는 않았다. JB금융은 장기적으로 CET1비율이 13%를 초과하면 총주주환원율을 50% 이상으로 높이는 방안을 검토하겠다고 밝혔다. 역시 구체적이진 않다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

best clicks

최신뉴스 in 전체기사

-

- '노랑통닭 운영' 노랑푸드 매각 착수, 삼정KPMG 맞손

- [달바글로벌은 지금]유가증권시장 향하는 뷰티기업, 에이피알 '판박이' 전략

- 삼성·키움까지…증권사 VC 협회 릴레이 가입 '왜'

- 코스포, 일본 진출 조력자로…현지 답사 첫 진행

- [VC 투자기업]씨너지, 132억 프리A 브릿지 투자 유치

- [아이지넷, Road to IPO]'보험+핀테크' 결합…인슈어테크 1호 상장 노린다

- [VC 투자기업]빅오션이엔엠, 뮤지컬 제작사 T2N미디어 인수

- 한화생명, 대규모 후순위채 발행…HUG 금리 여파 '촉각'

- HS효성첨단소재, 3년만에 '공모채' 노크…차입만기 늘린다

- [IB 풍향계]위기설 '해프닝' 롯데, 조달 전선 영향은

조은아 기자의 다른 기사 보기

-

- [반환점 돈 진옥동 체제]제2의 '베트남' 찾을 수 있을까

- 미국 증권사 인수한 한화생명…자산운용 시너지 겨냥

- [반환점 돈 진옥동 체제]높은 주가 상승률…'의지'가 '타이밍'을 만나면

- [반환점 돈 진옥동 체제]불리한 출발선…'내실'은 챙겼다

- [반환점 돈 진옥동 체제]'연착륙' 끝났다…'연말 인사'에 쏠리는 시선

- [반환점 돈 진옥동 체제]후반전 시작, 남은 과제는

- [금융지주 밸류업 비교]배당과 자사주 매입·소각 균형점은

- [금융지주 밸류업 비교]'결과'로 말한다, 달랐던 시장 반응

- [한화 금융 계열사는 지금]한화생명, 본업 경쟁력과 미래 먹거리 '이상 무'

- [금융지주 밸류업 비교]CET1비율 13%를 둘러싼 상반된 처지