[심플랫폼 Road to IPO]깐깐해진 시장 눈높이…'섹터 매력·공모액' 합격점④기술특례 상장 '투자심리' 여전히 부정적…약점은 '밸류에이션'

이기정 기자공개 2025-02-25 14:15:57

[편집자주]

B2B 인공지능(AI) 기업 심플랫폼이 기업공개를 위한 여정에 나섰다. 국내 AI 솔루션 기업의 첫 상장 도전 사례다. 딥시크의 등장으로 글로벌 AI 패권 경쟁이 심화되는 가운데 성장 가능성을 인정받을 수 있을지 관심이 모인다. 회사는 공모 과정에서 욕심을 최소화하고 상장 레퍼런스를 확보하는데 주력하고 있다. 이를 계기로 고객사를 확대해 본격 성장을 이루겠다는 포부다. 더벨이 심플랫폼의 상장 전략을 들여다본다.

이 기사는 2025년 02월 21일 07시11분 thebell에 표출된 기사입니다

심플랫폼은 미래 성장 가능성을 무기로 기술특례 상장에 도전하고 있다. 다만 대내외 환경이 우호적인 편은 아니다. 같은 방법으로 증시에 입성한 기업들이 약속한 목표치 달성에 실패한 사례가 누적되면서 투자심리에 부정적인 영향을 주고 있다.이에 기술특례 상장기업에 대한 금융당국과 투자사들의 눈높이도 보다 엄격해지고 있다. 심플랫폼 역시 이같은 영향으로 한 차례 증권신고서를 정정했다. 아직 기관 수요예측 시작까지 시간이 남아 있기 때문에 추가 정정 가능성도 배제하기 어려운 상황이다.

심플랫폼의 공모 흥행 가능성을 두고 IB업계의 의견은 긍정적인 편이다. 먼저 인기를 끌고 있는 인공지능(AI) 섹터 기업이라는 점에서 높은 점수를 받고 있다. 또 공모 희망액이 작아 메리트가 있다는 분석이 나온다. 다만 밸류에이션 고평가에 대한 지적은 극복해야 할 과제로 꼽힌다.

◇증권신고서 한 차례 정정…"성장성과 투자 매력도 대폭 보강"

2011년 설립된 심플랫폼이 상장을 본격적으로 준비하기 시작한 시기는 2022년이다. 당시 기술특례상장을 위해 기술성평가를 받았지만 아쉽게 요건을 충족하는데 실패했다. 다만 포기하지 않고 다시 기술성평가에 도전해 지난해 초 기술보증기금과 한국평가데이터로부터 A, BBB 등급을 받았다.

기술특례상장 기업에 대한 투자심리는 가라앉아 있는 상황이다. 앞서 상장한 기업 중 대부분이 제시했던 목표 실적 달성에 어려움을 겪고 있다. 대표적으로 2023년 상장한 파두가 IPO 후 어닝쇼크를 기록하면서 투자사들에게 실망을 안겼다.

주가 역시 증시 입성 후 하락한 사례가 적지 않다. 지난해 기술특례방법으로 상장한 엑셀세라퓨틱스, 뱅크웨어글로벌, 케이쓰리아이, 넥스트바이오메디컬 등 기업의 주가가 현재 공모가를 하회하고 있다.

이같은 사례가 쌓이면서 금융당국에서 기술특례상장 기업에 대한 허들을 강화하려는 움직임을 보이고 있다. 이미 해당 트랙으로 상장이 임박한 기업에게는 투자 위험과 목표 실적 달성 전략 등을 보다 꼼꼼하게 요구하는 사례가 증가하고 있다.

심플랫폼도 이미 한 차례 증권신고서를 수정하며 투자 위험 요소를 보강했다. 다만 추가적인 정정요구 가능성도 남아 있는 상황이다. 특히 기술특례에 도전하고 있는만큼 향후 실적 전망치에 대한 정정 요구가 있을지 업계의 관심이 모인다.

강태신 심플랫폼 각자대표는 "증권신고서를 정정하며 기업의 성장성과 투자 매력을 보다 명확하게 전달하기 위해 노력했다"며 "이를 통해 투자사들이 회사의 비전을 더 확실하게 이해할 수 있을 것"이라고 말했다.

◇기업가치 고평가 극복 과제…증시 분위기 수혜 기대

심플랫폼에 대한 IB업계의 평가는 대체적으로 긍정적인 편이다. 먼저 영위하고 있는 산업 분야가 매력적이라는 평가가 나온다. 심플랫폼은 AI와 사물인터넷(IoT) 기술을 결합해 솔루션을 제공하는 회사다. 딥시크의 등장, 메타플랫폼의 퓨리오사AI 인수 검토 등 섹터에 대한 시장의 관심이 커지면서 덕을 볼 것으로 보인다.

공고 규모도 매력적이라는 반응이다. 심플랫폼은 이번 상장에서 희망 밴드 상단 기준 약 140억원을 확보하는 것을 목표로 하고 있다. 상장 후 예상 시가총액 역시 900억원 수준으로 크지 않다. 통상 공모 희망액이 크지 않으면 엑시트가 용이해 공모주 투자사들로부터 인기가 많다.

최근 증시 분위기도 긍정적인 영향을 줄 것으로 보인다. 실제 최근 상장한 모티브링크는 첫거래일 공모가 대비 150% 이상 주가가 급등했다. IB업계에서는 이같은 증시 분위기가 이어지면 심플랫폼 공모에 대한 투자심리도 살아날 것으로 예상했다.

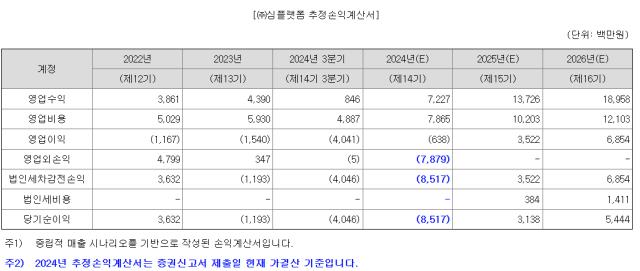

다만 상장 준비 초기부터 지적받았던 밸류에이션 고평가 이슈가 부담 요소로 꼽힌다. 심플랫폼은 아직 적자 기업이고 올해와 내년 실적 추정치도 100억~200억원 규모인데 목표로 하는 기업가치가 상대적으로 크다는 것이다.

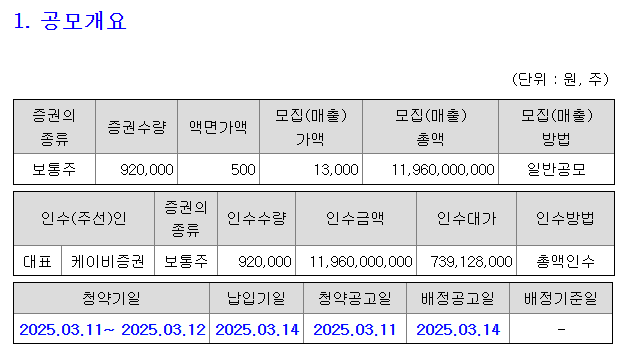

심플랫폼은 이번 공모 과정에서 신주 92만주를 모집한다. 상장 후 공모신주가 전체 주식에서 차지하는 비중은 15% 수준이다. 통상 업계에서 이 비중이 20% 내외면 적당하다는 평가가 나오는 것을 고려하면 발행하는 신주가 많은 편은 아니다.

IB업계 한 관계자는 "기업가치가 실제 고평가됐는지 여부도 중요하겠지만 그보다 밸류에이션이 높다는 인식이 퍼져 있어 공모 흥행이 쉽지 않을 수 있다"며 "다만 수급 메리트가 분명하기 때문에 증시 분위기만 좋다면 반전을 노려볼만 하다"고 말했다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

best clicks

최신뉴스 in 전체기사

-

- [i-point]그리드위즈, 2024년 ESG 보고서 공개 "탄소배출 감축 성과"

- [i-point]빛과전자, 삼성전자 우수협력사 우수상 수상

- [코스닥 상장사 매물 분석]KH그룹, 대양금속 손 떼고 빛과전자 인수 선회

- [i-point]투비소프트, 자연어 모델 활용 프로그램 생성 특허 획득

- [i-point]ICTK, 양자 기술 기업 BTQ와 전략적 MOU

- 한투운용 'ACE 빅테크7+커버드콜', 두자릿수 배당률 눈길

- 이지스운용, 스페인 '네슬레 HQ' 매각…손절 선택

- 다올운용 스나이퍼 "전략 차별화로 트럼프 장세 잡았다"

- 코레이트운용, 임원진 재정비…조직 안정에 방점

- 하나증권 VVIP, 비상장사 '아모지' 투자 외면

이기정 기자의 다른 기사 보기

-

- [VC 경영분석]우리벤처, 3년만에 VC 영업익 '1위' 왕좌

- [스타트업 M&A 분석]모노리스, 대성파인텍 대비 기업가치 '2배' 산정 눈길

- [스타트업 M&A 분석]모노리스, '흡수합병 대성파인텍'과 노리는 시너지는

- [스타트업 M&A 분석]모노리스, '10년 인연' 대성파인텍과 합병…유종의 미

- '상폐 위기' 에스유앤피, 삼덕회계법인에 소송 제기

- [RWA가 쏘아올린 VC 펀딩난]종투사 모험자본 투자 의무화, 출자 숨통 틔울까

- '융복합 테마파크' 모노리스, 대성파인텍 품에 안긴다

- [VC 투자기업]아이벡스메디칼, 140억 시리즈C 유치…IPO '시동'

- [VC 투자기업]앱테크 '마이비' 운영 원셀프월드, 프리A 오버클로징

- '정성재호' BNK벤처, 지역투자 선봉장 면모 '눈길'