[금융지주 밸류업은 지금]JB금융, 자사주 정책으로 '주가 고공행진' 이어갈까①1년간 70%대 주가상승률…배당가능이익 부족으로 환원율 주춤, 올해 두차례 소각 전망

최필우 기자공개 2025-02-26 12:48:38

[편집자주]

정부 주도 상장사 밸류업 프로그램을 본격화한 지 1년이 지났다. 금융지주는 기업가치 제고 공시와 주주환원 계획 발표를 충실하게 이행하며 상장사 중 가장 두드러진 주가 상승률을 기록했다. 지난해 비상계엄 사태 후에는 외국인 투자자 이탈로 부침을 겪기도 했다. 일각에서 지속 가능성에 의문이 제기되는 가운데 금융지주는 올해도 밸류업 기세를 이어가기 위한 준비에 한창이다. 밸류업 프로그램 2년차를 맞아 진일보한 주주환원 정책과 보완이 필요한 영역을 금융지주별로 분석했다.

이 기사는 2025년 02월 24일 11시01분 THE CFO에 표출된 기사입니다

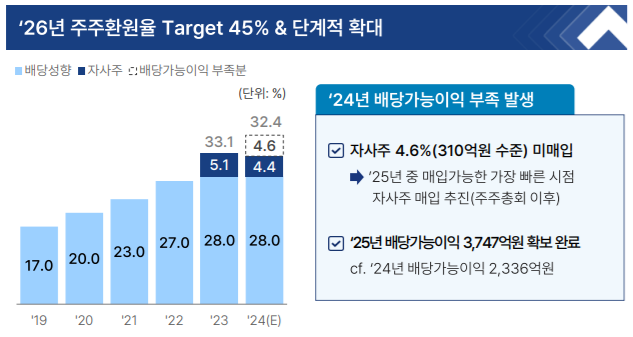

JB금융은 정부 주도 밸류업 프로그램 시행 1년 동안 상장 은행지주 중 가장 두드러진 주가 상승률을 기록했다. 70%대 주가 상승률로 다른 지방금융은 물론 시중금융지주도 웃돌았다. 위험가중자산(RWA) 고성장을 감수하고 자기자본이익률(ROE)을 높은 수준으로 유지하는 전략이 주효했다.추가적인 밸류업은 주주환원 정책에 달렸다는 평가 나온다. JB금융은 지난해 배당가능이익 부족으로 예정된 310억원 규모의 자사주 매입 계획을 이행하지 못했다. 올해 배당가능이익을 확보했고 빠른 시일 내에 자사주 매입·소각을 단행한다는 방침이다. 시장에서 전망하고 있는 두 차례 자사주 소각이 이행될 경우 주가 추가 상승 동력을 얻을 수 있다.

◇'순익 증가·고ROE' 기반 독보적 주가 상승률

JB금융은 지난해 1월31일부터 지난달 31일까지 1년간 주가 상승률 73%를 기록했다. 이는 같은 기간 상장 은행지주 중 가장 높은 상승률이다. 리딩금융 프리미엄을 가진 KB금융이 62%, 같은 지방금융인 BNK금융이 61% 상승한 것과 비교해 10%포인트 이상 높다.

JB금융은 밸류업 프로그램에 더해 눈에 띄는 성장을 달성하며 주가 상승폭을 키웠다. JB금융은 지난해 순이익 6775억원으로 그룹 사상 최대 실적을 달성했다. 2020년 3635억원, 2021년 5066억원, 2022년 6010억원으로 성장했고 2023년 5860억원으로 주춤했으나 1년 만에 순익 최대치 갱신에 성공했다.

순이익 규모를 빠른 속도로 늘리는 동시에 높은 자본 효율성을 유지한 게 밸류업 바탕이 됐다. JB금융은 지난해 말 기준 ROE 13%를 기록했다. 2020년 10%를 소폭 넘어서는 수준이었으나 최근 수년간 13% 안팎을 오가는 ROE를 유지하고 있다. 통상 금융지주가 두자리수 ROE 유지를 목표로 삼는다는 점을 고려하면 차별화된 성과다. JB금융은 중장기 ROE 타깃을 15%로 설정하고 있다.

김기홍 JB금융 회장이 취임 후 그룹에 입한 '강소금융' 경영 철학이 아직 유효하다는 평가가 나온다. 김 회장은 대형 금융지주와 같은 전략으로 경쟁하기보다 리테일 니치마켓을 공략하는 전략을 택했다. RWA 성장률이 높아지는 것을 감수하고 중금리대출 등 수익성 높은 자산을 늘려 성장성을 극대화하는 식이다. 이 전략이 적중하면서 다른 금융지주와 차별화된 밸류업 성과를 이뤄낼 수 있었다.

JB금융이 주가 고공행진을 이어가려면 전략에 변화를 줘야 한다는 시각도 존재한다. 밸류업 프로그램이 본격화 되면서 주주환원 계획과 이행 여부가 주가에 미치는 영향이 커졌기 떄문이다. RWA 성장률을 제한해 주주환원 규모를 확대하는 금융지주가 다수지만 JB금융은 인위적으로 성장을 제한하기보다 수익성 높은 자산 중심의 성장 전략을 이어가려 하고 있다.

◇자사주 310억 미매입, 주총 후 매입 추진

JB금융은 지난해 총주주환원율 32.4%를 기록했다. 2019년 김 회장 취임 후 전년 대비 총주주환원율이 처음으로 낮아졌다. JB금융은 RWA 성장률을 제한하지 않으면서도 총주주환원율을 2019년 17%, 2020년 20%, 2021년 23%, 2022년 27%, 2023년 33.1%로 꾸준히 높혀왔다. 특히 2023년에는 처음으로 자사주를 매입하면서 총주주환원율을 5.1%포인트 높였다.

지난해 총주주환원율이 소폭 하향된 건 예정된 자사주 매입을 이행하지 못했기 때문이다. 당초 자사주 매입을 통해 총주주환원율을 총 9%포인트 높일 계획이었으나 4.4%포인트 상승하는 데 그쳤다. 배당가능익 부족으로 310억원 규모의 자사주 매입을 올해로 미룬 게 총주주환원율 하락에 결정적인 영향을 미쳤다.

올해 시장 눈높이에 맞는 자사주 매입·소각이 이뤄져야 추가적인 주가 상승 동력을 확보할 수 있을 전망이다. JB금융은 올해 배당가능이익 3747억원을 확보해 주주환원 여력을 갖췄다. 지난해 배당가능이익 2336억원에 비해 1411억원 많은 금액이다. 다음달 정기 총회 이후 미매입 자사주 매입을 단행하고 소각에 나설 것으로 관측된다. 이를 포함해 연내 두 차례 자사주 소각이 이뤄질 것으로 시장은 기대하고 있다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 전체기사

-

- [디벨로퍼 분양 인사이드]지우개발, 다시 맞잡은 '힐스테이트' 결과에 울상

- HDC현산, 턴어라운드 시작…영업이익률 6% 돌파

- GS건설, 자회사 '리밸런싱' 어디까지 왔나

- [건설사 미수금 모니터]DL건설, 지방 준공후 미분양 해소 '과제'

- [건설사 미수금 모니터]HDC현산, 채권 회수 리스크 '축소'…외형 성장 예고

- 롯데리츠, '선배당후투자'…밸류업 약속 이행

- [thebell desk]두산그룹, 뚝심이 이긴다

- [중간지주 배당수익 분석]코오롱모빌, 자회사 배당 수익 본격화

- [GM·르노·KGM 생존기]르노코리아, '완전 무차입 경영' 이어간다

- [VC 투자기업]'CCU 1호 상장' 나선 빅텍스, 1500억 몸값 기대감

최필우 기자의 다른 기사 보기

-

- JB금융, 순익 줄었지만 밸류업 이행 '이상 무'

- [금융지주 동일인 지분 점검]BNK금융, 반가운 3대 주주 '협성종건' 지분확대 가능성은

- [금융지주 동일인 지분 점검]BNK금융, 롯데그룹 선제적 지분 정리 덕 오버행 방지

- [금융지주 동일인 지분 점검]iM금융, 지분한도 '15→10% 축소' 밸류업 영향은

- [금융지주 동일인 지분 점검]JB금융 '3대 주주' OK저축은행 투자 전략 영향은

- [금융사 KPI 점검/KB국민은행]불완전판매 재발 없다, '고객보호·윤리경영' 평가 반영

- [우리금융 동양생명 M&A]인수TF, 우리운용과 '계열사 시너지' 논의 본격화

- [금융사 KPI 점검/KB국민은행]재무성과 평가 항목에 'RoRWA' 추가한 까닭은

- [금융지주 동일인 지분 점검]JB금융 '2대 주주' 얼라인 올해는 지분 강제매각 없다

- [금융사 KPI 점검/KB국민은행]기업금융 숨고르기 마치고 '고객기반 확대' 나섰다