아시아나항공, 신용등급 상향 '초읽기' 실적·재무개선, 대한통운 매각 수혜…그룹 신용 이슈 상존, 시장 반응 '냉랭'

이 기사는 2011년 05월 20일 11:35 thebell 에 표출된 기사입니다.

아시아나항공의 신용등급 상향이 초읽기에 들어갔다. 신용평가사들은 조만간 아시아나항공에 대한 평정을 마무리하고 이르면 23일(월) 공표에 나설 것으로 알려졌다.

하지만 금호그룹 크레딧 이슈가 여전하고 대한통운 매각도 지지부진한 상태여서 시기상조가 아니냐는 지적이 제기되고 있다. 아시아나항공의 경우 단순히 업황에 따른 실적·재무개선 만으로 평정할 대상이 아니라는 것이다

특히 불과 두달 전인 3월 회사채 본평가에서도 과중한 차입금 부담과 이벤트 리스크에 민감한 산업 특성을 이유로 등급조정을 보류한 바 있어 논란이 가중될 것으로 보인다.

◇ 평정 마무리 단계, 이르면 23일 공표

예상대로 평정이 마무리되면 아시아나항공은 지난해 8월 유효등급이 오른 지 9개월만에 BBB+로 한 단계 올라서게 된다. 지난해 12월 긍정적 아웃룩을 받은 지 5개월만이다.

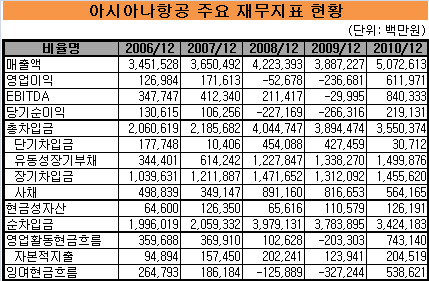

평가사들은 지난해부터 이어온 아시아나항공의 영업실적·현금흐름 개선에 주목했다. 향후 대한통운 매각에 따른 유동성·재무여력 확충 전망에도 높은 점수를 줬다.

신평사 관계자는 "평정 결과를 언급하기는 어렵지만 지난해부터 이어온 업황 개선으로 영업현금창출력이 증가한 점을 긍정적으로 보고 있다"며 "대한통운 매각이 성사되면 유동성 확보에 따른 추가적 재무구조 개선을 예상하고 있다"고 밝혔다.

당분간 항공기 도입 등과 관련한 투자계획이 미미해 자금소요 부담이 줄어든 점도 신용도 상승의 근거로 작용할 전망이다.

아시아나항공의 투자비용은 그동안 연간 1000억원~2000억원 수준에 그쳤다. 대규모 설비투자를 수반하는 산업 특성을 감안하면 상대적으로 규모가 적다. 하지만 2014년부터 2017년까지 차세대 항공기 투자에 2조원을 투입할 것으로 보여 중장기적 재무부담이 존재한다.

신평사 관계자는 "아시아나항공의 경우 경쟁사 대비 투자 비용이 적어 실적호조에 따른 잉여현금창출 여력이 크다"며 "부정적 요인이었던 일본 대지진 영향도 전체 업황을 고려하면 제한적 수준에 그칠 것"이라고 전망했다.

◇ 대한통운 매각 지지 부진, 상향 근거로는 미약

그러나 크레딧 시장의 반응은 냉소적이다. 일견 예상은 한 일이지만 아시아나항공의 경우 개별 산업·기업 이슈보다 크레딧 이벤트에 노출된 그룹 상황을 함께 염두해야 한다는 것.

특히 주요 평정 근거 중 하나인 대한통운 매각은 아직 구체화하지 않은 딜(deal)이라 신용도를 받쳐줄 기반이 될 수 없다는 지적도 나온다.

증권업계 크레딧 애널리스트는 "그룹 주요 계열사가 워크아웃 상태에 있고 아시아나항공도 채권단과 재무구조개선약정(MOU)을 맺은 상태"라며 "그룹 전체적으로 사업을 끌어갈 능력이 부족하기 때문에 단순 업황·실적 개선만으로 신용도를 판단하는 것은 넌센스"라고 말했다.

또 "대한통운 매각의 경우 딜은 끝나지는 않더라도 최소한 우선협상대상자 선정이라도 돼야 유동성 유입 규모 등을 알 수 있다"며 "아직 지지부진한 상황이어서 등급 상향의 논거로 보기 어렵다"라고 지적했다.

best clicks

최신뉴스 in 전체기사

-

- 신한글로벌액티브리츠, 오피스 비중 '축소'

- [한양증권 매각]SPA 눈앞인데…'대부업 낙인·부동산 매각'에 IB 반발

- 내년 공모채 '준비하는' SK리츠, IB 접점 넓힌다

- [영풍-고려아연 경영권 분쟁]'숨겨진 승자' NH증권, 조단위 브릿지론 '다시 한번'

- 경량 드론 앞세운 에이럭스, 하반기 상장 도전장

- SE인터내셔널, ‘젤라또 피케’ 브랜드로 사업다각화 방점

- 한화에너지 올해 세번째 공모채 출격…2년물 ESG채권

- LS일렉트릭 공모채 시장 복귀…'긍정적' 아웃룩 확보

- 성우하이텍, 400억 P-CBO 찍는다

- [thebell desk]케이뱅크 '상장 트라우마' 해결한 KB증권