삼성중공업, 올해도 사모채 전략 이어간다 차환용 450억 발행…하이일드 등급 전락한 2016년 이후 단기물 중심 조달

강철 기자공개 2023-03-14 07:00:55

이 기사는 2023년 03월 10일 20시24분 thebell에 표출된 기사입니다

삼성중공업이 사모채로 450억원을 마련하며 올해 첫 시장성 조달을 시작했다. 삼성중공업은 급격한 신용등급 하락으로 인해 공모채 발행이 사실상 불가능해진 2016년부터 매년 사모채로 500억~1000억원의 자금을 마련하고 있다.10일 증권업계에 따르면 삼성중공업은 이날 136회차 사모 회사채를 찍어 450억원을 조달했다. 만기별로 2년물 350억원, 3년물 100억원을 각각 발행했다. 표면 이자율은 2년물 6.7%, 3년물 6.9%로 정해졌다. 발행 업무는 한양증권이 담당했다.

이번 2·3년물은 삼성중공업이 지난해 11월 이후 약 4개월만에 다시 발행하는 사모채다. 넉달 전에는 사모채로 500억원을 마련해 차입금 상환을 비롯한 여러 운영에 활용했다. 올해 처음으로 단행하는 시장성 조달이기도 하다.

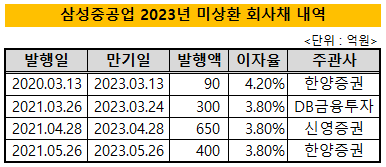

4개월만에 사모채로 조달한 450억원은 전액 만기채 차환에 사용할 것으로 예상된다. 오는 3월 24일부터 5월 24일까지 두달동안 약 1500억원의 회사채 만기가 도래한다. 만기채의 평균 금리가 4% 수준임을 감안할 때 차환이 이뤄지면 금융비용은 오히려 증가할 것으로 예상된다.

삼성중공업은 3년 단일물로 5000억원을 마련한 2015년 2월을 마지막으로 8년 넘게 공모채 시장을 찾지 않고 있다. 당시 AA0였던 신용등급이 불과 2년 사이 하이일드(high-yield)인 BBB+로 떨어진 점을 감안해 직접조달 전략의 초점을 공모채에서 사모채로 변경했다.

이후 만기채 도래를 비롯한 자금 소요가 있을 때마다 사모채를 발행해 운영자금을 충당하고 있다. 지난 8년간 연 평균 500억~1000억원을 사모채로 충당했다. 사모채가 여의치 않을 경우 기업어음(CP)과 전자단기사채(STB) 등 초단기물 발행을 병행하고 있다.

8년 넘게 공모채 시장을 찾지 않으면서 국내 신용평가사가 부여하는 장기 신용등급은 소멸됐다. 2017년 A2-이던 단기 신용등급은 최근 A3+로 떨어졌다. A3+ 등급은 상환능력은 양호하나 급격한 환경 변화에 의해 채무 불이행이 발생할 수 있는 기업에게 부여한다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

best clicks

최신뉴스 in 딜

-

- '행동주의펀드 공세 직면' 스틱, 자사주 활용안 주목

- LB-KB PE, 조광페인트 자회사 '씨케이이엠솔루션' 투자 완료

- 체급 다른 롯데시네마-메가박스, 1대1 합병 추진 배경은

- 셀레니언자산운용, 플라스틱 컴파운드 '폴리피아' 판다

- [PE 포트폴리오 엿보기]이음PE 품 안긴 아이스올리, 단단해진 실적 '눈길'

- 앵커에쿼티, 변압기 제조 '국제전기' 인수 추진

- [Company & IB]하나증권 세일즈 호평, GS파워 회사채 주관 '재선임'

- [케이지에이 IPO]2차전지 디스카운트 극복, 대형스팩 통해 코스닥 입성

- [도우인시스 IPO]이사회로 본 '뉴파워프라즈마·삼성벤처' 동행, 유효기간은

- KB증권, 올해 두번째 공모채…규모 줄이고 주관사 확대